Maciej Samcik's Blog, page 61

May 24, 2016

W urzędzie podatek lub opłatę uregulujesz już... jednym klikiem! Technopłatności w okienku! :-)

Urzędy nigdy nie były miejscami, w których wygodnie się płaciło. Kursowanie od okienka "merytorycznego" do kasy i z powrotem, brak możliwości zapłacenia kartą lub - o zgrozo - płatność kartowa z doliczaną przez kasjera prowizją (bo urząd, w odróżnieniu od sklepu, nie może obniżyć wartości rachunku klienta o opłatę interchange). Genralnie żałość i średniowiecze. W niektórych urzędach testuje się różnego rodzaju urzędomaty i opłatomaty, które potrafią same przyjąć płatność (nie trzeba stać w kolejce do kasy). Ale czy podbiją one serca petentów? To raczej zabawka dla 5% tych najbardziej nowoczesnych i lubiących testować różne nowinki techniczne, a nie sposób na rozładowanie kolejek i przyspieszenie obsługi wszystkich klientów. Ale wygląda na to, że do polskich urzędów idzie nowe. Opłaty urzędowe będziemy płacili... smartfonem. I wcale nie będziemy musieli iść do żadnej kasy. Zanim o nowym patencie proponuję, żebyście sprawdzili czy jesteście w 5% early-adopterów do płacenia podatków via maszyna :-)

O szykowanych właśnie w urzędach przełomowych zmianach poinformowała Krajowa Izba Rozliczeniowa, czyli organizacja rozliczająca nasze przelewy międzybankowe (jeśli zlecasz przelew z banku A do banku B, to prawdopodobnie "przeleci" on przez system rozliczeniowy KIR). Tenże KIR zamierza uruchomić w urzędach aplikację, która pozwoli petentom płacić - a urzędnikom przyjmować płatności - za pomocą płatności mobilnych BLIK, a więc przy użyciu smartfona. Czym jest BLIK zapewne wiedzą doskonale klienci PKO BP, BZ WBK, mBanku, ING, Banku Millennium, Aliora i Getinu, którzy mają podpiętą tę opcję płacenia do aplikacji pozwalającej bankować przez telefon komórkowy. Płacenie BLIK-iem polega na tym, że stojąc przy kasie odpalamy aplikację bankową na smartfona, generujemy sobie kilkucyfrowy kod i pokazujemy go sprzedawcy w sklepie. A on tym kodem autoryzuje transakcję. Tak samo to działa przy bankomacie oraz przy zakupach internetowych - generujemy kod i wpisujemy go na ekranie komputera lub bankomatu.

Wady? BLIK działa w mniejszej liczbie sklepów, e-sklepów i bankomatów, niż tradycyjne płatności kartą. Nie wszystkim też odpowiada sposób autoryzowania transakcji - generowanie i podawanie sprzedawcy kodu jest bardziej kłopotliwe, niż zbliżenie karty do czytnika (aczkolwiek w niektórych miejscach BLIK działa już też w wersji NFC, czyli tak jak karty zbliżeniowe). Ale w urzędzie, w którym do tej pory trzeba było biegać od okienka urzędniczego do kasy i z powrotem, a często wcześniej jeszcze zaliczyć wizytę w bankomacie (żeby pobrać gotówkę), opcja z płaceniem poprzez wygenerowanie kodu BLIK będzie i tak megaluksusem. Będzie to możliwe dzięki specjalnej aplikacji WebPos PayByNet, którą KIR zainstaluje na urzędniczych stanowiskach. Będzie ona "udawała" zwykły terminal płatniczy. O ile żaden urząd nie zainwestowałby pieniędzy w wyposażenie wszystkich swoich stanowisk w terminale (a tylko to pozwala ominąć wycieczki klientów do wyznaczonych okienek kasowych), o tyle instalacja oprogramowania do autoryzacji transakcji opartych na kodach jednorazowych jest już do zaakceptowania.

Czytaj też: Nie pokochałeś jeszcze płacenia telefonem? Oni tak zrobią, że pokochasz

KIR nie podaje kiedy będziemy mogli w urzędzie zapłacić jednym kliknięciem na ekranie smartfona. Wiadomo, że nie nastąpi to od razu we wszystkich urzędach. Ale w bliskim czasie mają ruszyć testy nowego rozwiązania w jednej z warszawskich dzielnic. W kolejce do drugiego etapu pilotażu stoi już 20 kolejnych urzędów. Zła wiadomość jest taka, że nie we wszystkich będzie można smartfonem zapłacić za wszystko (prawdopodobnie jako pierwsze zostaną "włączone" do systemu najpopularniejsze procedury, np. wydanie prawa jazdy, czy dowodu osobistego). Zapewne w pierwszym etapie nie wszystkie okienka urzędnicze zostaną wyposażone w "wirtualne terminale", a tylko te, które najwięcej petentów do tej pory odsyłały do kas. Ale niezależnie od tych ograniczeń pomysł wygląda na trafiony. Spodziewam się, że z jednej strony jest szansa na lepszą jakość obsługi klientów w urzędach, a z drugiej - na popularyzację polskiego standardu płatności.

Bo przecież to nie tylko walka o to, żebyśmy płacili jak najłatwiej. BLIK to flagowy produkt spółki Polski Standard Płatności, który powstał, by stać się alternatywą dla globalnych firm rozliczających transakcje - Visy i MasterCarda. Klient, który płaci BLIK-iem, nie używa do tego katy płatniczej, tylko salda swojego konta osobistego. Pieniądze są przelewane bezpośrednio z rachunku bankowego klienta na rachunek odbiorcy, bez pośrednictwa operatora kartowego. Jeśli ten sposób płatności się upowszechni, to być może kolejnym krokiem będzie wydanie przez nasze banki "polskiej karty płatniczej", działającej tylko w kraju i niezależnej od Visy oraz MasterCarda. Oczywiście: ci giganci też nie składają broni. W kilku bankach ruszyły już płatności mobilne HCE, które pozwalają płacić telefonem przez zbliżenie go do terminala płatniczego (a więc tak samo jak kartą). Oczywiście w tym modelu do smartfona "włożona" zostaje zdematerializowana karta Visy lub MasterCarda. Wejście polskiego standardu płatności BLIK do urzędów może rzeczywiście spopularyzować ten sposób płacenia i sprawić, że kilku Polaków dojdzie do wniosku, że nie potrzebuje już karty płatniczej, bo wystarczy im smartfon z BLIK-iem. Oj, ciekawa to będzie wojenka.

May 23, 2016

Ile będziemy w wakacje płacili za euro? Czy warto już dziś kupić walutę na wyjazd? Moja rada

Jest przynajmniej kilka powodów, które sprawiają, że coraz częściej będziemy spoglądali na tabele z kursami walut obcych. Pierwszym i najważniejszym są oczywiście zbliżające się wakacje. Kto zamierza choć część z nich spędzić za granicą, jest żywo zainteresowany, żeby w lipcu lub sierpniu (wtedy przypadnie gros naszych wakacyjnych eskapad) euro nie było zbyt drogie. Piszę o euro, bo w Grecji, Włoszech, Hiszpanii, Portugalii, czy na francuskim Lazurowym Wybrzeżu będziemy wydawali właśnie tę walutę. Kto wybierze bardziej egzotyczne destynacje, najpewniej znajdzie się w "strefie dolara" i też trzyma kciuki za to, żeby "zielony" był jak najtańszy. Poza urlopowiczami drogie waluty obce już od pewnego czasu utrudniają życie tym, którzy planują zakup droższej elektroniki oraz oczywiście spłacającym kredyty frankowe.

Pytacie mnie coraz częściej: co będzie dalej. Czy euro lub dolary z myślą o wakacyjnych wojażach - wiadomo, że zawsze kilka stówek trzeba mieć pod ręką, nawet jeśli na wakacjach będziemy używać karty płatniczej - kupować już teraz, awansem, czy w ostatniej chwili, licząc że latem w kantorach drożyzna trochę odpuści? Czy mając do wyboru zapłacenie za pokój w hotelu w wakacyjnym kurorcie już dziś, z góry całą kwotę albo np. dopiero przyjeżdżając na miejsce (choćby trochę drożej), wybrać ryzyko niewiadomej, czy finalizować płatność po obecnym, niezbyt atrakcyjnym kursie? Tanio nie jest, ale przecież zawsze może być gorzej. Kiedy jak kiedy, ale w tym roku wakacyjne dylematy z euro i dolarem w tle są wyjątkowo dojmujące, bo ceny obcych walut są najwyższe od dawna i na pewno nie można powiedzieć, że tę część naszej rzeczywistości dotknęła "dobra zmiana". Poniżej macie notowania euro z ostatniego roku.

Nie jestem wróżką, więc nie odpowiadam na takie pytania podając konkretne kursy walut, które będziemy oglądali w kantorach i bankach w czerwcu, lipcu i sierpniu. Sytuacja wyjściowa jest niewesoła. Przypomnę tym, którzy nie zaczynają dnia od sprawdzenia cen na foreksie, że dziś euro kosztuje ponad 4,44 zł i jest droższe o ponad 8%, niż rok temu (w poprzednie wakacje za tę walutę płaciliśmy między 4,10 zł a 4,20 zł). Ale na pocieszenie powiem, że w tym roku było już gorzej - w styczniu euro kosztowało... prawie 4,50 zł. Jeśli chodzi o "zielonego", to też taniej już było :-). Obecny kurs to 3,96 zł, podczas gdy rok temu dolar był o 7% tańszy. Ale w tym roku dolara widzieliśmy już po 4,15 zł, więc w przypadku tej waluty obecny kurs nie jest jeszcze wcale taki najgorszy. Co nas czeka za dwa, trzy miesiące, gdy będziecie potrzebowali włożyć euro i dolary do portfeli? Notowania "zielonego":

Jeszcze rok temu mało kto spodziewał się, że euro może przebić 4,50 zł. Dziś już nie jest to takie nieprawdopodobne. Jakie argumenty za tym przemawiają? >>> W lipcu trzecia z wielkich agencji ratingowych Fitch będzie ogłaszać swoją ocenę wiarygodności polskich obligacji. Trudno spodziewać się fajerwerków, będzie dobrze jeśli rating zostanie utrzymany z negatywną perspektywą (tak ostatnio uczynił Moody's, a S&P nas "zdegradował" o jeden stopień ). >>> Nie widać końca sporu o Trybunał Konstytucyjny . Upłynął ultimatum, jakie Bruksela ogłosiła pod adresem polskich polityków, żądając porozumienia. Rząd robi wszystko, żeby spór zaostrzyć. Taka eskalacja nie służy dobrze sile złotego. >>> Niska inflacja (a właściwie jej brak) może wkrótce rozsadzić budżet państwa - był budowany przy założeniach, że ceny pójdą w górę, co rzutuje na wpływy z podatków - i kto wie czy pierwszych objawów tego rozsadzania nie będziemy widzieli już niedługo. I nie można też wykluczyć dymisji lub mocnej rekonstrukcji rządu. Do tego dochodzi >>> ryzyko (niewielkie, ale jednak) Brexitu, co na pewno nie uspokoiłoby rynków finansowych. Głosowanie Brytyjczyków za miesiąc, czyli tuż przed wakacjami. Wtedy nerwy spekulantów na rynku walutowym będą napięte jak postronki, a zmienność kursów, jak sądzę, się zwiększy.

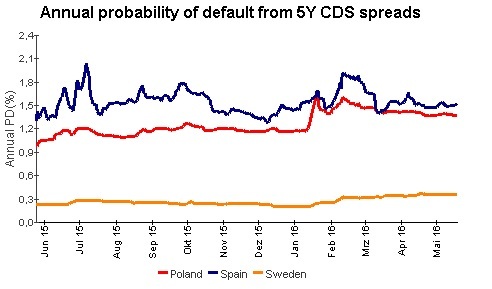

Co jest po przeciwnej szali i świadczy na korzyść hipotezy, że w wakacje euro i dolar na pewno nie będą droższe, a może nawet potanieją? >>> Polska wciąż jest krajem, który ma przyznane przez agencje ratingi tzw. inwestycyjne , a nie śmieciowe lub spekulacyjne, a więc "poważny" kapitał zagraniczny będzie do nas płynął. >>> Mamy relatywnie wysokie stopy procentowe , co oznacza, że jeśli w inwestycyjnym świecie nie wzrośnie za bardzo awersja do ryzyka, to chętnych na inwestowanie u nas nie powinno zabraknąć. >>> Ostatnio rząd nie ma problemów ze sprzedażą obligacji, a CDS, czyli ubezpieczenie od niewypłacalności kraju, w przypadku Polski jest dość tani, co oznacza, że mimo zawirowań politycznych jeszcze nie jesteśmy zaliczani do krajów bardzo ryzykownych. Wicepremierem w rządzie jest człowiek, który twardo stąpa po ziemi i wygląda na to, że będzie potrafił twardo powiedzieć "stop" realizacji obietnic wyborczych jeśli będzie to groziło wzrostem dziury w budżecie (i tak planowanej na ponad 40 mld zł). Poniżej macie ilustrację prawdopodobieństwa bankructwa Polski - cena "ubezpieczenia" spłaty polskich obligacji (w tym wypadku "polisa" obejmuje 40% ubezpieczanych papierów) jest nawet nieco niższa, niż w przypadku Hiszpanii, choć oczywiście znacznie wyższa od "ubezpieczenia" obligacji szwedzkich.

Każdy z Was musi sam sobie odpowiedzieć na pytanie które argumenty mają dla niego większą siłę. Ja am nadzieję, że rządzący Polską politycy nie wysadzą całkiem w powietrze wiarygodności Polski w oczach inwestorów. Owszem, część moich oszczędności jest denominowana w euro, ale nie zwiększałem tej ekspozycji w ostatnim czasie - czy rządzi prawica czy lewica, to uważam, że nie mogę być zdany tylko na inwestycje wyrażone w złotych. Gdybym miał dziś decydować o ewentualnym zakupie waluty akonto wakacyjnych wyjazdów, to zastosowałbym jedyną sensowną metodę w tak niepewnym świecie: podzielił całą kwotę wymiany na trzy lub cztery transze i wymieniał złote na euro oraz dolary stopniowo, uśredniając cenę zakupu na wypadek, gdyby latem było drożej. Nie wierzę, że ktoś jest w stanie przewidzieć ruchy walut w kilkumiesięcznym horyzoncie czasu dokładniej, niż pogodę.

CHŁOŃ SUBIEKTYWNOŚĆ TAK, JAK LUBISZ! Blog "Subiektywnie codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy dotyczącą Waszych pieniędzy. Rocznie klikacie notki blogu ponad 6.000.000 razy! Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w sprawach czytelników - to wszystko znajdziecie na "Subiektywnie o finansach". Zaglądajcie na samcik.blox.pl codziennie, nowy wpis wpada tu zwykle tuż po godz. 9.00. Jeśli chcecie wiedzieć jeszcze więcej i ze mną podyskutować, zostańcie fanami blogu na Facebooku (jest nas już ponad 33.000!), na Twitterze (ponad 8000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego: maciej.samcik@gazeta.pl. Nie mogę obiecać, że na każdy list otworzę, ale gwarantuję, że każdy odczytam i jeśli tylko będzie to w mojej mocy - spróbuję pomóc. Dziennie dostaję kilkadziesiąt mejli od czytelników, więc z góry proszę o wyrozumiałość.

CHŁOŃ SUBIEKTYWNOŚĆ TAK, JAK LUBISZ! Blog "Subiektywnie codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy dotyczącą Waszych pieniędzy. Rocznie klikacie notki blogu ponad 6.000.000 razy! Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w sprawach czytelników - to wszystko znajdziecie na "Subiektywnie o finansach". Zaglądajcie na samcik.blox.pl codziennie, nowy wpis wpada tu zwykle tuż po godz. 9.00. Jeśli chcecie wiedzieć jeszcze więcej i ze mną podyskutować, zostańcie fanami blogu na Facebooku (jest nas już ponad 33.000!), na Twitterze (ponad 8000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego: maciej.samcik@gazeta.pl. Nie mogę obiecać, że na każdy list otworzę, ale gwarantuję, że każdy odczytam i jeśli tylko będzie to w mojej mocy - spróbuję pomóc. Dziennie dostaję kilkadziesiąt mejli od czytelników, więc z góry proszę o wyrozumiałość.

ZOBACZ SUBIEKTYWNOŚĆ, CZYLI O FINANSACH NA WESOŁO. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Wam się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. >>> W cyklu "Samcik prześwietla" zdradzam sposoby na to jak nie dać się zrobić w konia, jak oszczędzać pieniądze i mniej wydawać oraz jak rozsądnie zarządzać domowym budżetem. >>> W filmach z cyklu "Finansowe absurdy" obśmiewam głupie pomysły bankowców i staję w Waszej obronie jako klientów instytucji finansowych. >>> W serii "Od oszczędzania do inwestowania" , w którym krok po kroku wyjaśniam co zrobić, żeby mieć zaskórniaki i jak sprawić, żeby się bezpiecznie mnożyły. >>> W cyklu "Dywidenda jak w banku" radzę jak uszyć sobie plan systematycznego oszczędzania lub dodatkową emeryturę z dywidend wypłacanych przez największe, najbardziej wiarygodne koncerny. Koniecznie zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już prawie 2000 subskrybentów i jest ponad 60 filmów, które obejrzeliście ćwierć miliona razy).

ZOBACZ SUBIEKTYWNOŚĆ, CZYLI O FINANSACH NA WESOŁO. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Wam się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. >>> W cyklu "Samcik prześwietla" zdradzam sposoby na to jak nie dać się zrobić w konia, jak oszczędzać pieniądze i mniej wydawać oraz jak rozsądnie zarządzać domowym budżetem. >>> W filmach z cyklu "Finansowe absurdy" obśmiewam głupie pomysły bankowców i staję w Waszej obronie jako klientów instytucji finansowych. >>> W serii "Od oszczędzania do inwestowania" , w którym krok po kroku wyjaśniam co zrobić, żeby mieć zaskórniaki i jak sprawić, żeby się bezpiecznie mnożyły. >>> W cyklu "Dywidenda jak w banku" radzę jak uszyć sobie plan systematycznego oszczędzania lub dodatkową emeryturę z dywidend wypłacanych przez największe, najbardziej wiarygodne koncerny. Koniecznie zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już prawie 2000 subskrybentów i jest ponad 60 filmów, które obejrzeliście ćwierć miliona razy).

SUBIEKTYWNA EKIPA SAMCIKA SZELEŚCI W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował moimi autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych ukazuje się tygodnik "Pieniądze Ekstra", w którym grupa moich współpracowników, zwanych Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Co tydzień w "Pieniądzach Ekstra" jest też rubryka interwencyjna "Interwencje Ekipy Samcika", w której walczymy o Wasze konsumenckie prawa. Jeśli potrzebujecie rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - piszcie na ekipasamcika@wyborcza.biz. Moi ludzie nie zostawią Was bez pomocy.

SUBIEKTYWNA EKIPA SAMCIKA SZELEŚCI W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował moimi autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych ukazuje się tygodnik "Pieniądze Ekstra", w którym grupa moich współpracowników, zwanych Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Co tydzień w "Pieniądzach Ekstra" jest też rubryka interwencyjna "Interwencje Ekipy Samcika", w której walczymy o Wasze konsumenckie prawa. Jeśli potrzebujecie rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - piszcie na ekipasamcika@wyborcza.biz. Moi ludzie nie zostawią Was bez pomocy.

SUBIEKTYWNOŚĆ EKSKLUZWNIE: DO PODUSZKI, NA WAKACJE, NA PREZENT: o oszczędzaniu, inwestowaniu i zarządzaniu domowymi pieniędzmi piszę też w moich książkach, które możecie kupić w dobrych księgarniach oraz w internecie. Dowiecie się z nich jak założyć pierwszy plan systematycznego oszczędzania, jak nie dać się okraść przez internet, jak odróżnić tani kredyt od drogiego, jak nie dać się nabić w niby-ubezpieczenie, jak nauczyć dziecko oszczędności...

Nieciekawa sytuacja? Gdy sąd nie ma serca do liczenia, tylko do... zrzędzenia :-)

Niedawno opisywałem w blogu ciekawy wyrok w sprawie o kredyt hipoteczny we frankach. Wyrok nie jest prawomocny, za to jest dość nietypowy. Do tej pory sądy bowiem przyjmowały, że bank nie może być pozbawiany zysku z umowy kredytowej. I że jeśli wyrzuci się z umowy klauzulę przeliczeniową - np. ze względu na jej nieprecyzyjność - to trzeba tak rozwiązać sprawę, żeby bank nie był poszkodowany, a klient nadmiernie się nie wzbogacił. Kłopot w tym, że zgodnie z polskim prawem sąd nie może ingerować w umowę między stronami. Nic dziwnego, że sędziowie często wpadają w przerażenie, gdy dostają sprawę "frankową". Przerażenie jest tym większe, jeśli po stronie banku staje... las. Jakiś czas temu opowiadałem co taki las potrafi zrobić z sędzią :-).

Najbezpieczniej byłoby oddalić powództwo, bo wtedy nikt nie będzie się czepiał, że wyrok jest nazbyt salomonowy :-). Aby nie trzeba było pisać długiego uzasadnienia, można oddalić je z przyczyn np. formalnych lub proceduralnych. Robota czysta i błyskawiczna. Dziś przedstawię absolutnie doskonały patent sądowy na to, żeby frankami się nie zajmować i żeby upierdliwy klient sobie poszedł do jakiejś innej instancji :-). Patent ów zastosował niedawno jeden z trójmiejskich sędziów, któremu najwyraźniej spieszyło się na plażę. I postanowił po prostu... rozgonić całe prawniczo-bankowo-klientowskie towarzystwo cepem. A było tak: klient Getin Noble Banku nie spłacał rat kredytowych na czas. Bank poszedł więc do sądu z podpisaną przez klienta zgodą na przyspieszoną egzekucję, na którym to kwicie wpisał kwotę długu (oczywiście podaną w złotych). Sąd "przyklepał" zobowiązanie klienta, nadając mu klauzulę wykonalności.

Ale klient jest nie w ciemię bity i zakwestionował wyliczenia banku dotyczące kwoty zadłużenia, powołując się na to, że wynikała z nieprecyzyjnej klauzuli przeliczeniowej zawartej w umowie kredytowej. Wynajął prawnika i zaczął dymić. Sąd odwoławczy podrapał się w głowę i zaczął myśleć jak zrobić, żeby wszyscy sobie poszli. Na początek wezwał klienta do uzupełnienia złożonego sprzeciwu do nakazu zapłaty (klient załączył bowiem kopię zamiast oryginału pełnomocnictwa dla swojego prawnika, którym był znany w kręgach "frankowiczów" prawnik-zadymiarz :-)). Niestety, klient nie przekroczył żadnego terminu, nie zapomniał się podpisać i nie pomylił adresu. Normalnie niefart sądowy. Ale sąd, jeśli chce iść już na plażę, nie z takimi problemami sobie radzi. Jeszcze raz więc przyjrzał się pełnomocnictwu i... doszedł do wniosku, że owo pełnomocnictwo nie obejmowało tej sprawy, bo "zostało udzielone nie w sprawie niniejszej, lecz w sprawie przeciwko bankowi. Zaś niniejsza sprawa nie może zostać zaliczona do takiej kategorii spraw".

Gdy klient Getinu i jego prawnik zbierali szczęki z podłogi, wysoki sąd szybko zamknął sprawę, odrzucając sprzeciw do nakazu zapłaty. Jak to możliwe? Otóż postępowanie sądu dotyczyło sprzeciwu klienta do nakazu zapłaty wydanego przez sąd na wniosek banku. A pełnomocnictwo wystawione przez klienta obejmuje "reprezentowanie przed sądami powszechnymi i Sądem Najwyższym w sprawach przeciwko Getin Noble Bank". Czy sprawa, której treścią jest rozpatrzenie sprzeciwu do nakazu zapłaty wystawionego na wniosek banku nie jest sprawą "przeciwko bankowi"? Najwyraźniej do tego wniosku doszedł sąd. Prawnik klienta banku dał się przechytrzyć i ograć jak dziecko? A może to sąd zbyt szybko chciał pójść na plażę? Nie podejmuję się tego rozsądzić, ale... Zachodzę w głowę: po co wysokiemu sądowi był potrzebny oryginał pełnomocnictwa, skoro kopia była czytelna i wynikała z niej ta sama treść, co z oryginału? :-) Cóż... morza szum, ptaków śpiew...

Chodzisz w marszach, donosisz do Brukseli i... wciąż ci mało? Oto "zdradziecka" inwestycja :-)

Coraz ciekawiej robi się na rynku funduszy inwestycyjnych, czyli firm, które pomagają nam lokować domowe oszczędności. Z ostatnich danych wynika, że coraz odważniej za pośrednictwem funduszy lokujemy pieniądze za granicą. Już co trzecia złotówka ulokowana w zarejestrowanych w Polsce funduszach akcji trafiła do funduszy lokujących pieniądze za granicą. Rok temu ten udział nie przekraczał 25%. A trzeba pamiętać, że te dane nie obejmują funduszy zarejestrowanych w Luksemburgu, ale też będących w sprzedaży w Polsce. takich jak Franklin Templeton (dopiero niedawno otworzył w Polsce towarzystwo funduszy i zaczął sprzedawać jednostki funduszy wypłacających... dywidendy), BlackRock, czy Schroeder. Ich oferta jest oparta na inwestycjach światowych, więc siłą rzeczy gros zainwestowanych tam pieniędzy (a słyszałem o kwotach rzędu 6 mld zł) to inwestycje w akcje, obligacje, towary i instrumenty pochodne poza granicami Polski.

Ta jedna trzecia pieniędzy zdeponowanych w polskich funduszach i ulokowanych za granicą świadczy o rosnącej dojrzałości polskich inwestorów, którzy zaczęli zdawać sobie sprawę z tego, że nasz rynek kapitałowy nie jest pępkiem świata, a nawet wręcz przeciwnie. Przez ostatnich sześć lat najpierw o kilkadziesiąt procent w górę szły notowania akcji w USA, potem o tyle samo w Europie Zachodniej, a nasz WIG20 wstydliwie stał w miejscu, by w zeszłym roku tąpnąć w wyniku dojścia do władzy ekipy zwiastującej nacjonalizację, nacjonalizację i nie lubiącej kapitału zagranicznego.

Ta jedna trzecia pieniędzy zdeponowanych w polskich funduszach i ulokowanych za granicą świadczy o rosnącej dojrzałości polskich inwestorów, którzy zaczęli zdawać sobie sprawę z tego, że nasz rynek kapitałowy nie jest pępkiem świata, a nawet wręcz przeciwnie. Przez ostatnich sześć lat najpierw o kilkadziesiąt procent w górę szły notowania akcji w USA, potem o tyle samo w Europie Zachodniej, a nasz WIG20 wstydliwie stał w miejscu, by w zeszłym roku tąpnąć w wyniku dojścia do władzy ekipy zwiastującej nacjonalizację, nacjonalizację i nie lubiącej kapitału zagranicznego.

Dojrzałość inwestorów to jedno, a więcej oferowanych przez towarzystwa funduszy inwestujących za granicą to drugie. Jeszcze do niedawna jeśli jakieś TFI promowało inwestycje zagraniczne, to były to bardzo ryzykowne fundusze inwestujące np. w Turcji, albo na Bałkanach. Zdarzały się też fundusze akcji środkowoeuropejskich. Dopiero od niedawna powiernicy zaczęli promować fundusze, które mogą przemówić do szerokich mas odbiorców, a nie tylko do wąskiej grupy fanów różnych "nowinek". Towarzystwo Aviva Investors zaczęło w telewizji (!) i z udziałem gwiazdy (!) promować fundusz typu multi-asset inwestujący wszędzie i we wszystko. Poznańskie TFI Caspar wyskoczyło z ciekawym funduszem globalnym. Kilka innych towarzystw - w tym TFI BPH - zaprezentowało fundusze akcji dywidendowych,też inwestujące na całym świecie.

Dojrzałość inwestorów to jedno, a więcej oferowanych przez towarzystwa funduszy inwestujących za granicą to drugie. Jeszcze do niedawna jeśli jakieś TFI promowało inwestycje zagraniczne, to były to bardzo ryzykowne fundusze inwestujące np. w Turcji, albo na Bałkanach. Zdarzały się też fundusze akcji środkowoeuropejskich. Dopiero od niedawna powiernicy zaczęli promować fundusze, które mogą przemówić do szerokich mas odbiorców, a nie tylko do wąskiej grupy fanów różnych "nowinek". Towarzystwo Aviva Investors zaczęło w telewizji (!) i z udziałem gwiazdy (!) promować fundusz typu multi-asset inwestujący wszędzie i we wszystko. Poznańskie TFI Caspar wyskoczyło z ciekawym funduszem globalnym. Kilka innych towarzystw - w tym TFI BPH - zaprezentowało fundusze akcji dywidendowych,też inwestujące na całym świecie.

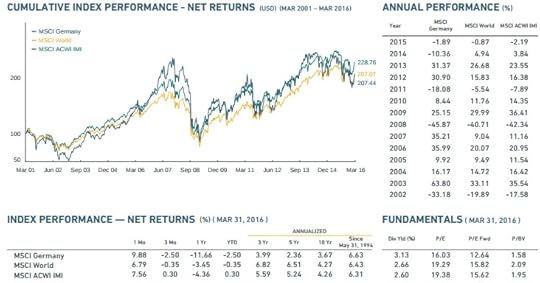

A będzie jeszcze ciekawiej. Wspomniany wyżej Caspar w bardzo niedalekiej przyszłości (jak tylko dostanie zgodę Komisji Nadzoru Finansowego) zamierza zaoferować klientom pierwszy w Polsce fundusz inwestujący w akcje... niemieckie. Jakkolwiek po aferze Volkswagena i zachwianiu się potęgi Deutsche Banku slogan "niemiecka solidność" jest coraz częściej pretekstem do żartów, to gospodarka niemiecka wciąż jest najsilniejszą w naszej części świata, wciąż "wisi" na niej cała Unia Europejska z Polską włącznie i wciąż jest w świetnej kondycji - uwierzycie, że budżet państwa niemieckiego ma nadwyżkę, a więc wydaje mniej kasy na emerytury, renty, zasiłki, szpitale, policję i wojsko, niż zbiera z podatków? Tak, u nas - choć jesteśmy znacznie mniej zamożnym i wiarygodnym finansowo krajem - rząd od lat wydaje 40-50 mld zł więcej, niż zbiera z podatków (zerknijcie na licznik długu publicznego Leszka Balcerowicza), a Niemcy mają wydatki mniejsze od dochodów z podatków, zaś tamtejszy rząd może sobie pozwolić na emitowanie obligacji z zerowym lub ujemnym oprocentowaniem, a i tak inwestorzy z całego świata się o nie zabijają. Więcej o tym jak wychodziło się w przeszłości (ostatnich 15 latach) na inwestowaniu pieniędzy w największe niemieckie koncerny opowiada indeks MSCI Germany:

A będzie jeszcze ciekawiej. Wspomniany wyżej Caspar w bardzo niedalekiej przyszłości (jak tylko dostanie zgodę Komisji Nadzoru Finansowego) zamierza zaoferować klientom pierwszy w Polsce fundusz inwestujący w akcje... niemieckie. Jakkolwiek po aferze Volkswagena i zachwianiu się potęgi Deutsche Banku slogan "niemiecka solidność" jest coraz częściej pretekstem do żartów, to gospodarka niemiecka wciąż jest najsilniejszą w naszej części świata, wciąż "wisi" na niej cała Unia Europejska z Polską włącznie i wciąż jest w świetnej kondycji - uwierzycie, że budżet państwa niemieckiego ma nadwyżkę, a więc wydaje mniej kasy na emerytury, renty, zasiłki, szpitale, policję i wojsko, niż zbiera z podatków? Tak, u nas - choć jesteśmy znacznie mniej zamożnym i wiarygodnym finansowo krajem - rząd od lat wydaje 40-50 mld zł więcej, niż zbiera z podatków (zerknijcie na licznik długu publicznego Leszka Balcerowicza), a Niemcy mają wydatki mniejsze od dochodów z podatków, zaś tamtejszy rząd może sobie pozwolić na emitowanie obligacji z zerowym lub ujemnym oprocentowaniem, a i tak inwestorzy z całego świata się o nie zabijają. Więcej o tym jak wychodziło się w przeszłości (ostatnich 15 latach) na inwestowaniu pieniędzy w największe niemieckie koncerny opowiada indeks MSCI Germany:

Stąd właśnie pomysł, by zapodać polskim inwestorom pierwszy fundusz koncentrujący się na inwestowaniu pieniędzy w Niemczech, czyli w akcje koncernów, które nadają ton światowej gospodarce, nawet jeśli przy okazji emitują więcej spalin, niż mówią :-). Nie wiadomo jak będzie w przyszłości, ale do tej pory na niemieckiej solidności dało się naprawdę nieźle zarobić. New Germany Fund (fundusz najszybciej rozwijających się spółek niemieckich), zarządzany przez Deutsche Bank, z 10.000 euro zainwestowanych 10 lat temu wypracował 23.370 euro. W portfelu tej firmy jest EADS (producent Airbusa), MTU (producent silników do samolotów), Evonik (branża chemiczna), Osram (producent żarówek), czy Zalando (znany sprzedawca odzieży przez internet). Z kolei EWG, najbardziej znany z ETF-ów opartych na akcjach niemieckich spółek (ETF to taki "automatyczny" fundusz inwestycyjny, odwzorowujący skład określonego indeksu giełdowego), w ciągu ostatnich pięciu lat miał 2% zysku (jego największe składniki w portfelu to Bayer, SAP, Siemens, Allianz, Daimler, BASF, Deutsche Telekom. a więc tradycyjne niemieckie spółki dywidendowe).

Bardzo jestem ciekaw losów funduszu akcji niemieckich i w ogóle tego czy przestawiani zwrotnicy w kierunku różnicowania inwestycji w akcje będzie wśród Was postępowało. Świadomy inwestor powinien mieć zarówno bezpieczną, opartą na stałym dochodzie część portfela inwestycji (depozyty bankowe, kasa na koncie oszczędnościowym, pieniężny fundusz inwestycyjny, rządowe obligacje) jak i część opartą na rynku kapitałowym, dającą zabezpieczenie przed inflacją, dewaluacją i innymi nieszczęściami, ale i niegwarantującą ochrony wartości kapitału (akcje, fundusze akcji, obligacje korporacyjne). Jakkolwiek pod względem tego różnicowania portfeli czynimy postępy, to jednak trudno powiedzieć, by dotyczyło to kluczowej części naszych oszczędności ;-).

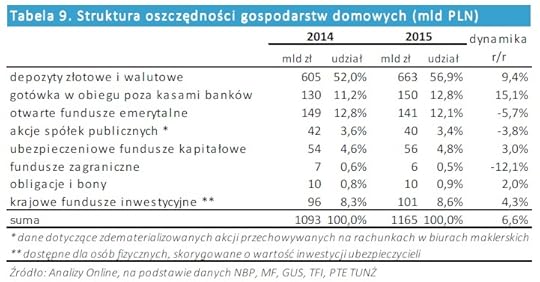

W funduszach na koniec zeszłego roku trzymaliśmy ponad 100 mld zł, co jest ogromną kwotą, ale dość słabo wyglądającą przy 660 mld zł, które wciąż trzymamy w bankach . Poza bankami i funduszami dość popularną opcją jeśli chodzi o lokowanie pieniędzy są polisy inwestycyjne (56 mld zł) oraz akcje giełdowych spółek (40 mld zł) . No i chyba trzeba przyjąć, że oszczędnościami - tyle, że przechowywanymi w gotówce, pod symboliczną poduszką - jest też przynajmniej część ze 150 mld zł, które krążą w gotówce, nigdzie nie zdeponowane. Można więc powiedzieć, że w sumie mamy najmarniej 900 mld zł zaskórniaków, z których mniej więcej co dziesiątą złotówkę zanieśliśmy do funduszy inwestycyjnych. A z tych funduszowych pieniędzy z kolei tylko jakieś 15-20% trzymamy w funduszach akcji. Reszta to fundusze pieniężne, obligacji oraz fundusze mieszane, z których z kolei dwie trzecie stanowią fundusze stabilnego wzrostu, zawierające co prawda komponent ryzyka, ale bardzo ograniczony. Jeśli więc chodzi z uniezależnianie się - i swoich oszczędności - od banków (a więc i od polityków, których decyzje coraz częściej nimi kierują) i od polskiego grajdołka, to jeszcze długa droga przed nami.

May 22, 2016

Pięć cytatów z Warrena Buffeta, które musisz poznać. I zaproszenie na więcej cytatów! ;-)

Jak zabrać się za... zabranie części pieniędzy z banku i lokowanie ich tam, gdzie mają szansę pomnażać się być może szybciej, a i w miarę bezpiecznie? Ogromny popyt na obligacje emitowane przez duże firmy (jak windykatorzy Kruk i Best, Alior Bank, czy deweloperzy Ghelamco, Polnord, Murapol) świadczy o tym, że chcecie wziąć sprawy w swoje ręce. Oczywiście: lokowanie kasy poza bankiem oznacza, że wartość oszczędności będzie się wahała . Ale oznacza też - jeśli lokujesz pieniądze w akcjach albo w funduszach inwestycyjnych - że stajesz się współwłaścicielem jakiejś firmy, która zatrudnia ludzi, produkuje coś, zarabia pieniądze i wypłaca dywidendy. Taka firma, jeśli jest dobrze zarządzana, będzie się rozwijała i będziesz na tym zyskiwał, czy to w formie dywidendy, czy wzrostu wartości akcji. Wybierając spółkę, która osiągnęła sukces można było w ciągu kilkunastu lat z 10.000 zł wyjąć... milion.

Uważam, że w banku pieniądze nie zabezpieczają mnie przed każdym rodzajem ryzyka i dlatego staram się rozłożyć je w różnych miejscach. Na początku nie spałem po nocach obawiając się ryzyka, ale potem znalazłem dane, że na im dłużej ulokuję pieniądze w akcjach spółek, tym mniej ryzykuję. A po 20 latach opiekowania się własną kasą przekonałem się też, że inwestowanie pieniędzy jest dla każdego. Nie trzeba być pięknym i bogatym, ani mieć jakichś szczególnych zdolności. Przestrzegam tylko kilku podstawowych reguł bezpieczeństwa. Nieco więcej o tych regułach opowiadałem niedawno, jadąc do pożaru:

O tym, że inwestowanie pieniędzy nie jest ani czarną magią, ani czymś zarezerwowanym dla elity, najlepiej przekonuje nie kto inny, jak Warren Buffet, multimiliarder, który wzbogacił się na inwestowaniu w spółki, które odnosiły sukces. Spośród wielu cytatów Buffetta wybrałem kilka takich, które koniecznie powinieneś poznać. Jeśli każde z nich z osobna i wszystkie razem wzięte staną się Twoim credo w inwestowaniu pieniędzy, to nieuchronnie zobaczysz w swoim portfelu miłą odmianę w porównaniu z sytuacją, w której trzymałbyś pieniądze wyłącznie w banku. Gotowi? To zaczynamy:

BUFFETA PRAWDA O RYZYKU INWESTOWANIA: "Ryzyko bierze się z niewiedzy o tym co robisz". Jeśli inwestowałeś pieniądze w funduszach, akcjach, polisach inwestycyjnych, produktach strukturyzowanych i wyszedłeś na tym jak Zabłocki na mydle, to tylko dlatego, że nie do końca rozumiałeś na co się piszesz i nieświadomie wziąłeś na siebie niepotrzebnie ryzyko, którego łatwo mógłbyś uniknąć. Buffet nigdy nie inwestuje w coś, czego do końca nie rozumie. I dlatego tak rzadko przegrywa.

BUFFETA PRAWDA O WARTOŚCI AKCJI: "Cena jest tym, co płacisz. Wartość jest tym, co otrzymujesz". Jeśli kupisz akcje jakiejś giełdowej spółki i cena tej spółki spadnie, to jeszcze nic nie znaczy. Masz wciąż kawałek własności w firmie, która tworzy jakąś wartość. I w czasie dłuższym niż kilka dni, tygodni, czy nawet miesięcy, ta wartość zostanie doceniona. To zasada, którą powinni przyswoić zwłaszcza ci, którzy codziennie sprawdzają notowania giełdowe i rozpaczają jeśli wartość ich inwestycji spada.

BUFFETA PRAWDA O DORADCACH: "Jedyny pożytek z prognostów giełdowych polega na tym, że na ich tle dobrze wypadają wróżbici". Lokując pieniądze w fundusze, obligacje korporacyjne, spółki giełdowe trzeba zawsze kierować się własną intuicją, a nie tym co mówią analitycy, co pisze się w gazetach i o czym mówi w telewizji. Jeśli wszyscy mówią, że ceny wzrosną, to niekoniecznie oznacza, że rzeczywiście wzrosną. Jeśli wszyscy mówią i piszą, że będzie już tylko gorzej - niekoniecznie będzie gorzej. Mając pieniądze trzeba myśleć o nich chłodno i mieć własne zdanie, a nie kierować się opinią tłumu.

BUFFETA PRAWDA O UCZENIU SIĘ: "Jeśli nie masz pojęcia o diamentach, poznaj jubilera". Za pomocą tej metafory Buffet chce nam powiedzieć, że warto uczyć się o tym, w co się chce zainwestować. Jeśli znajdziemy fajną spółkę odzieżową, to poszukajmy w internecie wiedzy na temat rynku odzieżowego. Jeśli hotelową - dowiedzmy się jak "chodzi" ten rynek. Jeśli znajdziemy spółkę z branży IT, biotechnologii, big data, czy jakąkolwiek inną - pogadajmy z kimś, kto pracuje w danej branży. W ten sposób inwestowanie jest przyjemniejsze i bezpieczniejsze.

BUFFETA PRAWDA O HORYZONCIE: "Najlepszym przedziałem czasowym trzymania akcji jest wieczność". Buffet to inwestor, który nie wchodzi w jakąś inwestycję jednego dnia, żeby następnego z niej wyjść. On uważa - a ja się z nim zgadzam - że w krótkim terminie rynek nie potrafi skutecznie "wycenić" spółek. To, co cenne, będzie świeciło pełnym blaskiem w dłuższym terminie. "Nigdy nie próbuję zarabiać na giełdzie. Kupuję akcje z założeniem, że następnego dnia mogą zamknąć giełdę inie otworzyć jej przez pięć lat" - powiedział Buffet przy innej okazji. Ty też nie próbuj "zarabiać" na giełdzie. Zarabianie będzie się działo samo, przy okazji. Spróbuj znaleźć taką spółkę lub fundusz inwestycyjny, które tworzą wartość.

Łatwo powiedzieć "spróbuj znaleźć". Ale jak? To zależy czy wie się gdzie szukać. Jeśli na poważnie myślicie o tym, żeby inwestować swoje oszczędności w spółki tworzące wartość, to być może powinniście rozważyć wypad do Karpacza, gdzie co roku odbywa się konferencja inwestorów indywidualnych "Wall Street". Buffeta prawdopodobnie tam nie będzie ;-), ale za to... Można poznać tam poszczególne spółki, posłuchać zarządzających wielkimi pieniędzmi o tym jak oni wybierają najlepsze inwestycje, spotkać największych inwestorów giełdowych i zapytać ich o tajemnicę ich sukcesów, a także nauczyć się podstaw inwestowania w przyjemnych okolicznościach przyrody. Spotkanie odbędzie się w dniach 3-5 czerwca.

Łatwo powiedzieć "spróbuj znaleźć". Ale jak? To zależy czy wie się gdzie szukać. Jeśli na poważnie myślicie o tym, żeby inwestować swoje oszczędności w spółki tworzące wartość, to być może powinniście rozważyć wypad do Karpacza, gdzie co roku odbywa się konferencja inwestorów indywidualnych "Wall Street". Buffeta prawdopodobnie tam nie będzie ;-), ale za to... Można poznać tam poszczególne spółki, posłuchać zarządzających wielkimi pieniędzmi o tym jak oni wybierają najlepsze inwestycje, spotkać największych inwestorów giełdowych i zapytać ich o tajemnicę ich sukcesów, a także nauczyć się podstaw inwestowania w przyjemnych okolicznościach przyrody. Spotkanie odbędzie się w dniach 3-5 czerwca.

DUŻO SUBIEKTYWNOŚCI NA ŻYWO. Blog "Subiektywnie o finansach" jest w tym roku patronem "Wall Street", co oznacza, że w  Karpaczu będzie wyjątkowo subiektywnie (nie pierwszy raz zresztą, jak widać na załączonym obrazku). W piątek 3 czerwca o godz. 10.00 będę rozmawiał z Grzegorzem Zawadą z GPW i blogerem Marcinem Iwuciem o tym, czy giełda i akcje mogą posłużyć zwykłemu obywatelowi do długoterminowego oszczędzania i inwestowania pieniędzy, czy też raczej powinna być "zabawką" zarezerwowaną dla osób, które mają pewną wiedzę o finansach i gospodarce. Rozmowę poprowadzi Michał Masłowski ze Stowarzyszenia Inwestorów Indywidualnych. Tego samego dnia o godz. 12.15 będzie coś w rodzaju ciągu dalszego tej rozmowy, bo wspólnie z Albertem Rokickim, prowadzącym blog Longterm, poprowadzimy z obecnymi na sali widzami dyskusję pt. "W poszukiwaniu dywidend pewnych jak w banku" . Będzie krótka prezentacja, po której będziemy odpowiadali na Wasze pytania. Planuję też konkurs z nagrodami w postaci moich książek z dedykacją. Drugiego dnia konferencji o godz. 12.15 będę rozmawiał ze zwycięzcami gry giełdowej "Turbo Wyzwania" o strategiach inwestowania pieniędzy, które mogą przynieść sukces nawet komuś, kto niekoniecznie ma doktorat z finansów.

Karpaczu będzie wyjątkowo subiektywnie (nie pierwszy raz zresztą, jak widać na załączonym obrazku). W piątek 3 czerwca o godz. 10.00 będę rozmawiał z Grzegorzem Zawadą z GPW i blogerem Marcinem Iwuciem o tym, czy giełda i akcje mogą posłużyć zwykłemu obywatelowi do długoterminowego oszczędzania i inwestowania pieniędzy, czy też raczej powinna być "zabawką" zarezerwowaną dla osób, które mają pewną wiedzę o finansach i gospodarce. Rozmowę poprowadzi Michał Masłowski ze Stowarzyszenia Inwestorów Indywidualnych. Tego samego dnia o godz. 12.15 będzie coś w rodzaju ciągu dalszego tej rozmowy, bo wspólnie z Albertem Rokickim, prowadzącym blog Longterm, poprowadzimy z obecnymi na sali widzami dyskusję pt. "W poszukiwaniu dywidend pewnych jak w banku" . Będzie krótka prezentacja, po której będziemy odpowiadali na Wasze pytania. Planuję też konkurs z nagrodami w postaci moich książek z dedykacją. Drugiego dnia konferencji o godz. 12.15 będę rozmawiał ze zwycięzcami gry giełdowej "Turbo Wyzwania" o strategiach inwestowania pieniędzy, które mogą przynieść sukces nawet komuś, kto niekoniecznie ma doktorat z finansów.

WIELCY OPOWIEDZĄ JAK SIĘ ROBI PIENIĄDZE. Co jeszcze ciekawego będzie na tegorocznej konferencji Wall Street? "Od zera do miliardera, czyli historia giełdowego sukcesu CCC" - to tytuł wystąpienia Dariusza Miłka , czyli człowieka, który poprosił inwestorów o pieniądze na rozwój, a potem stworzył za nie jedną z największych firm obuwniczych w naszej części Europy. Jego CCC jest żywym dowodem na to, iż długoterminowe inwestowanie pieniędzy w dobrze zarządzaną firmę może być lepszym pomysłem, niż kiszenie tej kasy w banku na lokacie dającej 1% rocznie. Dariusz Miłek spotka się z uczestnikami "Wall Street" w piątek 3 czerwca o godz. 15.45. W sobotę 4 czerwca o godz. 10.00 zapowiada się ostre strzelanie do Sebastiana Buczka, szefa Quercus TFI , pod wiele mówiącym tytułem "Co kupić, czyli 100 pytań do...", a o godz. 15.15 Wojciech Białek, jeden z najbardziej znanych analityków opowie o tym czy z USA przyjdzie do nas... recesja (to znany czarnowidz ;-)). Z kolei o godz. 17.00 słynny inwestor Joe DiNapoli opowie o tym skąd wie jeszcze przed wszystkimi, że cena danej spółki wzrośnie albo spadnie. Co jeszcze bym Wam polecił?

SPORO OPOWIEŚCI O INWESTOWANIU. Grzegorz Zalewski z DM BOŚ opowie o tym, że niemożliwe w inwestowaniu jest możliwe i to całkiem często (piątek, 9.00). Będzie też dyskusja o tym czy po kilku słabszych latach na giełdzie mamy już koniec kryzysu , czy też jeszcze niekoniecznie (piątek, godz. 16.45) i o tej samej porze panel dyskusyjny o blaskach i cieniach inwestowania w nieruchomości oraz o (nie)inwestowaniu na emeryturę (ten temat barwnie rozwinie Marcin Iwuć). Wieczorem szefowie największych spółek podzielą się swoimi przeczuciami o przyszłości polskiej gospodark i (piątek, 19.00). W sobotę rano Kornel Dybul z Invest Help przeprowadzi warsztat o lokowaniu w fundusze inwestycyjne , Paweł Biedrzycki ze StrefaInwestorów.pl o tym jak nauka może pomóc w inwestowaniu, a Dorota Sierakowska z DM BOŚ o tym co może się zdarzyć na rynkach surowców . Po godz. 13.00 będzie dyskusja o tym jak gospodarka, demografia i polityka wpłyną na przyszłość rynku kapitałowego w Polsce (ten temat zbadają Robert Gwiazdowski i Rafał Hirsch) oraz o tym czy giełdowe banki przeżyją (analityk Andrzej Powierża). A wieczorem spotkanie z szefową giełdy Małgorzatą Zaleską oraz dyskusja o tym czy giełda może jeszcze stać się miejscem powszechnego inwestowania pieniędzy (poprowadzi mój kolega z "Wyborczej" Tomek Prusek). W niedzielę rano Albert Rokicki opowie o inwestowaniu w spółki dywidendowe w ramach IKE.

SPECJALNA ZNIŻKA DLA CZYTELNIKÓW BLOGU! Oprócz tych wszystkich spotkań, prelekcji i paneli dyskusyjnych - i to też jest niebłaha korzyść dla kogoś, kto chciałby znaleźć fajną inwestycję dla kawałka swoich oszczędności - będziecie mogli spotkać się z przedstawicielami kilkudziesięciu spółek , zadać im dowolne pytanie i ocenić czy warto stać się ich udziałowcem. Będą w Karpaczu m.in. ludzie z Monnari, BZ WBK, PZU, Polnord, Ciech, Amica, Ursus, CCC, Bank Pocztowy, Lotos, Pfleiderer Grajewo, Energa, Bogdanka, PAK, Tauron, Azoty, Kruk... A dla chętnych amatorski wyścig kolarski i konkurs biegowy . W pakiecie rozrywkowym będzie też można posłuchać i obejrzeć Ewę Farną i Marcina Dańca. Pełen program konferencji "Wall Street" znajdziecie na stronie Stowarzyszenia Inwestorów Indywidualnych. Jeśli zarejestrujecie się podając kod promocyjny "SubiektywnieWS20" - organizatorzy zaoferują Wam specjalną zniżkę dla czytelników "subiektywności", wynoszącą 50-100 zł (w zależności od pakietu).

A JEŚLI NIE MOŻECIE BYĆ W KARPACZU... Może się tak zdarzyć, że nie będziecie mogli spotkać się ze mną w Karpaczu osobiście. Jeśli taka okoliczność wystąpi to w pierwszych dniach czerwca uważniej, niż zwykle czytajcie blog, na którym pojawi się trochę wiedzy o inwestowaniu, zassanej przeze mnie w trakcie konferencji. I zapiszcie się na e-booka o inwestowaniu w spółki dywidendowe, w którego tworzeniu pomogłem. Aby dostać go za darmo wystarczy zamówić newsletter naszej akcji "Dywidenda jak w banku" (kliknijcie link i przewińcie na koniec tekstu: tam jest formularz do wypełnienia). W e-booku jest mnóstwo praktycznej wiedzy o tym jak zabrać się do inwestowania w taki sposób, żeby żyć z dywidendy lepiej, niż z bankowego depozytu.

CHŁOŃ SUBIEKTYWNOŚĆ TAK, JAK LUBISZ! Blog "Subiektywnie codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy dotyczącą Waszych pieniędzy. Rocznie klikacie notki blogu ponad 6.000.000 razy! Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w sprawach czytelników - to wszystko znajdziecie na "Subiektywnie o finansach". Zaglądajcie na samcik.blox.pl codziennie, nowy wpis wpada tu zwykle tuż po godz. 9.00. Jeśli chcecie wiedzieć jeszcze więcej i ze mną podyskutować, zostańcie fanami blogu na Facebooku (jest nas już ponad 33.000!), na Twitterze (ponad 8000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego: maciej.samcik@gazeta.pl. Nie mogę obiecać, że na każdy list otworzę, ale gwarantuję, że każdy odczytam i jeśli tylko będzie to w mojej mocy - spróbuję pomóc. Dziennie dostaję kilkadziesiąt mejli od czytelników, więc z góry proszę o wyrozumiałość.

CHŁOŃ SUBIEKTYWNOŚĆ TAK, JAK LUBISZ! Blog "Subiektywnie codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy dotyczącą Waszych pieniędzy. Rocznie klikacie notki blogu ponad 6.000.000 razy! Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w sprawach czytelników - to wszystko znajdziecie na "Subiektywnie o finansach". Zaglądajcie na samcik.blox.pl codziennie, nowy wpis wpada tu zwykle tuż po godz. 9.00. Jeśli chcecie wiedzieć jeszcze więcej i ze mną podyskutować, zostańcie fanami blogu na Facebooku (jest nas już ponad 33.000!), na Twitterze (ponad 8000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego: maciej.samcik@gazeta.pl. Nie mogę obiecać, że na każdy list otworzę, ale gwarantuję, że każdy odczytam i jeśli tylko będzie to w mojej mocy - spróbuję pomóc. Dziennie dostaję kilkadziesiąt mejli od czytelników, więc z góry proszę o wyrozumiałość.

ZOBACZ SUBIEKTYWNOŚĆ, CZYLI O FINANSACH NA WESOŁO. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Wam się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. >>> W cyklu "Samcik prześwietla" zdradzam sposoby na to jak nie dać się zrobić w konia, jak oszczędzać pieniądze i mniej wydawać oraz jak rozsądnie zarządzać domowym budżetem. >>> W filmach z cyklu "Finansowe absurdy" obśmiewam głupie pomysły bankowców i staję w Waszej obronie jako klientów instytucji finansowych. >>> W serii "Od oszczędzania do inwestowania" , w którym krok po kroku wyjaśniam co zrobić, żeby mieć zaskórniaki i jak sprawić, żeby się bezpiecznie mnożyły. >>> W cyklu "Dywidenda jak w banku" radzę jak uszyć sobie plan systematycznego oszczędzania lub dodatkową emeryturę z dywidend wypłacanych przez największe, najbardziej wiarygodne koncerny. Koniecznie zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już prawie 2000 subskrybentów i jest ponad 60 filmów, które obejrzeliście ćwierć miliona razy).

ZOBACZ SUBIEKTYWNOŚĆ, CZYLI O FINANSACH NA WESOŁO. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Wam się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. >>> W cyklu "Samcik prześwietla" zdradzam sposoby na to jak nie dać się zrobić w konia, jak oszczędzać pieniądze i mniej wydawać oraz jak rozsądnie zarządzać domowym budżetem. >>> W filmach z cyklu "Finansowe absurdy" obśmiewam głupie pomysły bankowców i staję w Waszej obronie jako klientów instytucji finansowych. >>> W serii "Od oszczędzania do inwestowania" , w którym krok po kroku wyjaśniam co zrobić, żeby mieć zaskórniaki i jak sprawić, żeby się bezpiecznie mnożyły. >>> W cyklu "Dywidenda jak w banku" radzę jak uszyć sobie plan systematycznego oszczędzania lub dodatkową emeryturę z dywidend wypłacanych przez największe, najbardziej wiarygodne koncerny. Koniecznie zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już prawie 2000 subskrybentów i jest ponad 60 filmów, które obejrzeliście ćwierć miliona razy).

SUBIEKTYWNA EKIPA SAMCIKA SZELEŚCI W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował moimi autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych ukazuje się tygodnik "Pieniądze Ekstra", w którym grupa moich współpracowników, zwanych Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Co tydzień w "Pieniądzach Ekstra" jest też rubryka interwencyjna "Interwencje Ekipy Samcika", w której walczymy o Wasze konsumenckie prawa. Jeśli potrzebujecie rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - piszcie na ekipasamcika@wyborcza.biz. Moi ludzie nie zostawią Was bez pomocy.

SUBIEKTYWNA EKIPA SAMCIKA SZELEŚCI W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował moimi autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych ukazuje się tygodnik "Pieniądze Ekstra", w którym grupa moich współpracowników, zwanych Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Co tydzień w "Pieniądzach Ekstra" jest też rubryka interwencyjna "Interwencje Ekipy Samcika", w której walczymy o Wasze konsumenckie prawa. Jeśli potrzebujecie rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - piszcie na ekipasamcika@wyborcza.biz. Moi ludzie nie zostawią Was bez pomocy.

SUBIEKTYWNOŚĆ EKSKLUZWNIE: DO PODUSZKI, NA WAKACJE, NA PREZENT: o oszczędzaniu, inwestowaniu i zarządzaniu domowymi pieniędzmi piszę też w moich książkach, które możecie kupić w dobrych księgarniach oraz w internecie. Dowiecie się z nich jak założyć pierwszy plan systematycznego oszczędzania, jak nie dać się okraść przez internet, jak odróżnić tani kredyt od drogiego, jak nie dać się nabić w niby-ubezpieczenie, jak nauczyć dziecko oszczędności...

May 20, 2016

Odmówili ci wypłaty kasy z ubezpieczenia kredytu? Nic straconego: jest sensacyjny wyrok!

W przypadku niektórych głośnych konfliktów na rynku finansowym zaczyna iść ku dobremu. Niedawno opisywałem wyrok, który niespodziewanie może otworzyć przed frankowiczami możliwość przewalutowania ich kredytów. Wczoraj - pomysły jednej z firm ubezpieczeniowych, która chce mocno obniżyć opłaty likwidacyjne wszystkim swoim klientom. Ale dla tych, którzy wpadli w bagno pt. "polisa ubezpieczeniowa dołożona do kredytu" dobrej rady do tej pory nie miałem. Owszem, w pojedynczych przypadkach udawało mi się wywalczyć dla Was jakieś pieniądze, ale to raczej dzięki presji wywieranej na ubezpieczycielach , a nie na bazie solidnych argumentów prawnych i szantażu: "albo pomożecie po dobroci, albo klient pójdzie do sądu, wygra, a ja to wszystko opiszę". Zwykle było tak: klient, zaciągając w banku kredyt, jednocześnie dawał się namówić na ubezpieczenie, które ma zwolnić go z długu w razie śmierci lub niezdolności do pracy . Gdy rzeczywiście dochodziło do nieszczęścia, ubezpieczyciel odmawiał wypłaty pieniędzy, bo... klient już wcześniej chorował.

Czytaj też: Klientka wykazała, że ubezpieczyciel złamał procedury, odzyskała kasę!

Punktów zaczepienia w takiej sytuacji nie było zbyt wiele, bo w OWU każdej polisy jest napisane, że odpowiedzialność firmy ubezpieczeniowej jest ograniczona w sytuacji, gdy klient umrze wskutek choroby zdiagnozowanej lub leczonej jeszcze przed podpisaniem umowy ubezpieczeniowej. I ubezpieczyciele lubili rozumieć to bardzo szeroko, bo jeśli np. choruję na cukrzycę, to każdy rodzaj śmierci, który mnie spotka - no, może poza "przyjemnością" typu bycie przejechanym przez tramwaj - wiąże się jakoś z tą moją cukrzycą. Pamiętacie numer z lekami na nadciśnienie? Nawet z tego powodu ubezpieczyciele próbowali się wywinąć od przejmowania spłaty kredytu . Na domiar złego takie polisy są zwykle polisami grupowymi, a więc klient - choć zapłacił bankowi składkę - nie ma wpływu na warunki ubezpieczenia. Ani bankowi, ani ubezpieczycielowi nie zależy na tym, by klient odzyskał jakieś pieniądze, bo już dawno podzielili się prowizją. Klienci tego typu ubezpieczeń przed zawarciem umowy nie przechodzili też żadnych badań medycznych. Ubezpieczycielom wystarczało, że klient odpowiedział na kilka pytań z ankiety zdrowotnej . Albo po prostu zadeklarował, że zgadza się z postanowieniami warunków ubezpieczenia. Czyli: sam sobie kliencie sprawdź, czy polisa, którą ci wciskamy, w ogóle cokolwiek ci daje.

Sprawy tego typu bardzo często "przegrywałem", gdy próbowałem coś wskórać na Waszą prośbę u ubezpieczycieli. Ale oczywiście nie wszyscy kapitulowali. Mam na koncie kilka "skalpów", a i klienci czasem potrafią skutecznie powalczyć. Np. opisywałem jakiś czas temu w blogu przypadek klienta, któremu udało się wygrać sprawę z ubezpieczycielem odmawiającym wypłaty miliona złotych z tytułu ubezpieczenia kredytu. Jednym z wątków tamtej sprawy były nieprecyzyjne pytania w ankiecie medycznej (szczęśliwie tym razem była przeprowadzona). Ale dziś w "Gazecie Wyborczej" moja redakcyjna koleżanka Małgosia Kryda (zresztą członkini Ekipy Samcika) opisuje wyrok, który daje nadzieję, że z ubezpieczenia kredytu da się odzyskać pieniądze, nawet jeśli jej posiadacz zmarł i chorował na coś, co ubezpieczyciel uznał za chorobę zdiagnozowaną jeszcze przed podpisaniem umowy! Sąd stwierdził, że postanowienie, zgodnie z którym ubezpieczyciel jest zwolniony od odpowiedzialności, jeśli śmierć lub całkowita niezdolność do pracy była spowodowana bezpośrednio lub pośrednio chorobami zdiagnozowanymi lub leczonymi przed przystąpieniem do ubezpieczenia, to... klauzula niedozwolona. Sąd powołał się na art. 385 Kodeksu cywilnego i uznał, że przy tak szeroko zakrojonym wyłączeniu odpowiedzialności, niemal każdy problem zdrowotny może mieć wpływ na przyczynę śmierci.

Czytaj też: Gdy w ubezpieczeniu dodawanym do kredytu zepsuje się... wyłącznik

I to samo w sobie jest już dużym wyłomem, bo podobnie szerokie określenie jest wpisane w bardzo wielu polisach tego typu!. Prawdopodobnie sąd uznał za godzące w prawa konsumenta przede wszystkim to stwierdzenie, które mówi o "pośrednich" przyczynach śmierci. Bo przecież pośrednio każdy zgon wiąże się z jakąś chorobą przewlekłą, o ile na taką ubezpieczony chorował. Wniosek z tego - prawomocnego już! - wyroku jest więc taki: jeśli w warunkach ubezpieczenia kredytu jest fraza o wyłączeniu odpowiedzialności ubezpieczyciela w sytuacji, gdy śmierć była "bezpośrednio lub pośrednio" spowodowana "starą" chorobą, to takie wyłączenie po prostu nie obowiązuje. Można je traktować jako niebyłe. Jeśli firma po dobroci nie uzna, że nie wolno jej powoływać się na taki zapis, to warto pogrozić KNF-em, UOKiK-iem, Samcikiem, albo sądem - powszechnym lub arbitrażowym, przy Rzeczniku Finansowym. Firma finansowa ma obowiązek się przed takim sądem stawić, a postępowanie jest tanie i nieskomplikowane.

To jednak nie wszystko. Sąd w tej sprawie doszedł też do wniosku, że jeżeli ubezpieczyciel nie zapytał o takie okoliczności, jak np. przebyte i obecne choroby, to znaczy, że... są one dla tego ubezpieczenia nieistotne. Więc nawet, jeżeli wpłyną one na zajście tzw. wypadku ubezpieczeniowego (w tym przypadku na śmierć ubezpieczonego), to ubezpieczyciel powinien ponosić za nie odpowiedzialność . A więc pieniądze wypłacić. To de facto oznacza, że wyłączenia odpowiedzialności ubezpieczyciela ze względu na "stare" choroby mogą nie zadziałać w polisie, w której nie została przeprowadzona przynajmniej szczątkowa ankieta medyczna. Tzn. ubezpieczyciel przynajmniej nie zapytał klienta na jakie choroby ten chorował. To bardzo ważna konkluzja, bo jeśli zdaniem sądu ankieta medyczna jest tak ważna, to nie tylko każda polisa, w której ankiety nie było, jest dla klienta "bezpieczna". Można też zacząć zastanawiać się nad tym na ile ta ankieta powinna być szczegółowa i czy pytania w niej zawarte przypadkiem nie są zbyt ogólne.

Czytaj też: Uwaga, zmiany w ubezpieczeniach dodawanych do kredytów!

Według sądu klauzula wyłączająca odpowiedzialność ubezpieczyciela w takich przypadkach narusza zasadę zaufania partnerów w interesach. Skoro ubezpieczyciel „zaufał” ubezpieczonemu i przyjął go w poczet grupy ubezpieczonych, nie powinien następnie wyrażać skrajnej nieufności, badając jego stan zdrowia dopiero po śmierci. A poza tym co to za ubezpieczenie, które nie wymaga oszacowania ryzyka/? No i jak klient ma sprawdzić czy jego polis w ogóle zadziała, skoro nie jest ani lekarzem, ani specem od ubezpieczeń? Zadawanie przez agenta - albo w ramach wniosku o ubezpieczenie - szczegółowych pytań w ankiecie medyczne umożliwia klientowi uświadomienie sobie, jakie znaczenie mają jego obecne choroby dla "jakości" ochrony ubezpieczeniowej. Gdyby klienci tego typu polis wiedzieli, że praktycznie przed niczym ich one nie chronią, to być może zrezygnowaliby z ubezpieczenia kredytu, a jeśli było obowiązkowe - to poszliby do konkurencji. Jeśli właśnie walczycie z bankiem lub ubezpieczycielem o to, żeby firma ubezpieczeniowa spłacała kredyt po śmierci bliskiej Wam osoby, to Wasze szanse dziś znacznie wzrosły.

May 19, 2016

Czy UniCredit może sprzedać Bank Pekao? I co by to dla nas oznaczało? Duuuuże zmiany

Czyżby zanosiło się na wielkie trzęsienie ziemi w polskiej branży bankowej? Agencja Bloomberg

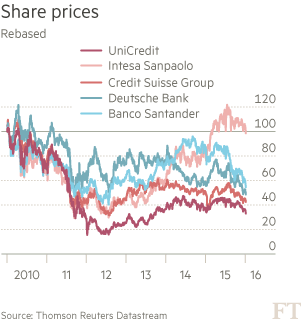

Czyżby zanosiło się na wielkie trzęsienie ziemi w polskiej branży bankowej? Agencja Bloomberg podaje, że władze włoskiego banku UniCredit - głównego akcjonariusza naszego Banku Pekao - planują "przegląd swoich aktywów w Polsce i Turcji" . I że w obu przypadkach efektem tego przeglądu może być decyzja o sprzedaży udziałów w bankach, które Włosi kontrolują (w Turcji jest to bank Yapi Credi). Bank oficjalnie nie komentuje tych pogłosek, ale niedawno pisało o nich również Financial Times. A bank jest w fazie wyprzedaży niektórych aktywów. UniCredit zdecydował już o sprzedaży 15% udziałów internetowego pośrednika finansowego FinecoBank, , co pozwoli mu uzyskać 600 mln euro. W planach jest też sprzedaż banku na Ukrainie i w inwestycyjnym holdingu Pioneer. Celem tych ruchów miałoby być zwiększenie kapitału, by włoska grupa finansowa, mająca w całej Europie 32 mln klientów, odzyskała zaufanie inwestorów. A z tym jest krucho. W ciągu ostatniego roku przecenili oni akcje UniCredit na giełdzie o 45% (drugi najgorszy wynik wśród wszystkich banków giełdowych w Europie Zachodniej).

podaje, że władze włoskiego banku UniCredit - głównego akcjonariusza naszego Banku Pekao - planują "przegląd swoich aktywów w Polsce i Turcji" . I że w obu przypadkach efektem tego przeglądu może być decyzja o sprzedaży udziałów w bankach, które Włosi kontrolują (w Turcji jest to bank Yapi Credi). Bank oficjalnie nie komentuje tych pogłosek, ale niedawno pisało o nich również Financial Times. A bank jest w fazie wyprzedaży niektórych aktywów. UniCredit zdecydował już o sprzedaży 15% udziałów internetowego pośrednika finansowego FinecoBank, , co pozwoli mu uzyskać 600 mln euro. W planach jest też sprzedaż banku na Ukrainie i w inwestycyjnym holdingu Pioneer. Celem tych ruchów miałoby być zwiększenie kapitału, by włoska grupa finansowa, mająca w całej Europie 32 mln klientów, odzyskała zaufanie inwestorów. A z tym jest krucho. W ciągu ostatniego roku przecenili oni akcje UniCredit na giełdzie o 45% (drugi najgorszy wynik wśród wszystkich banków giełdowych w Europie Zachodniej).

Dziś akcje UniCredit są wyceniane na 2,8 euro za sztukę, gdy jeszcze w 2010 r. płacono za nie ponad 10 euro. Jeszcze słabiej wszystko wygląda w długim okresie. W ciągu ostatnich dziesięciu lat udziały największego włoskiego banku straciły na wartości prawie 90% . Za jedno euro majątku UniCredit inwestorzy płacą dziś tylko 0,4 eurocentów , co oznacza, że największy włoski bank jest jednym z najniżej cenionych w Europie (jak podaje Financial Times średnia giełdowa wycena jednego euro wartości księgowej majątku banku to 1,2 euro). Według Bloomberga na początku czerwca akcjonariusze mogą wyrzucić z pracy prezesa UniCredit Federico Ghizzoniego, który rządzi grupą od sześciu lat. To mogłoby przesądzić los Banku Pekao. Ghizzoni przeformatował UniCredit w bank bardziej specjalizujący się w bankowości detalicznej, niż korporacyjnej i inwestycyjnej. I w tej strategii Bank Pekao, zapewniający grupie jedną szóstą zysków, jest dla UniCredit kluczowy. Następca Ghizzoniego prawdopodobnie nie będzie miał do polskiej odnogi takiej estymy. Zwłaszcza biorąc pod uwagę, że rządy w Polsce przejęła populistyczna partia, która na sztandarach ma "golenie" banków ekstra-podatkami i repolonizację branży, co z punktu widzenia inwestorów zagranicznych oznacza wzrost ryzyka politycznego.

Dziś akcje UniCredit są wyceniane na 2,8 euro za sztukę, gdy jeszcze w 2010 r. płacono za nie ponad 10 euro. Jeszcze słabiej wszystko wygląda w długim okresie. W ciągu ostatnich dziesięciu lat udziały największego włoskiego banku straciły na wartości prawie 90% . Za jedno euro majątku UniCredit inwestorzy płacą dziś tylko 0,4 eurocentów , co oznacza, że największy włoski bank jest jednym z najniżej cenionych w Europie (jak podaje Financial Times średnia giełdowa wycena jednego euro wartości księgowej majątku banku to 1,2 euro). Według Bloomberga na początku czerwca akcjonariusze mogą wyrzucić z pracy prezesa UniCredit Federico Ghizzoniego, który rządzi grupą od sześciu lat. To mogłoby przesądzić los Banku Pekao. Ghizzoni przeformatował UniCredit w bank bardziej specjalizujący się w bankowości detalicznej, niż korporacyjnej i inwestycyjnej. I w tej strategii Bank Pekao, zapewniający grupie jedną szóstą zysków, jest dla UniCredit kluczowy. Następca Ghizzoniego prawdopodobnie nie będzie miał do polskiej odnogi takiej estymy. Zwłaszcza biorąc pod uwagę, że rządy w Polsce przejęła populistyczna partia, która na sztandarach ma "golenie" banków ekstra-podatkami i repolonizację branży, co z punktu widzenia inwestorów zagranicznych oznacza wzrost ryzyka politycznego.

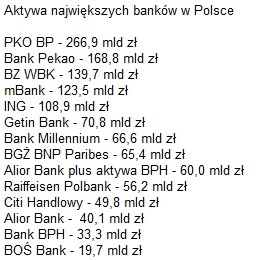

Oczywiście nie ma pewności, że Włosi postanowią spieniężyć udziały w Banku Pekao. A nawet jeśli się na to zdecydują - to czy będzie to oznaczało sprzedaż pakietu kontrolnego, czy tylko upłynnienie kilku, kilkunastu procent udziałów . Jednak gdyby rzeczywiście doszło do wycofania się Włochów z polskiego rynku, byłaby to ogromna roszada w naszej branży bankowej. Pekao to przecież drugi największy bank w Polsce. Ma prawie 180 mld zł aktywów i obsługuje pięć milionów klientów, kontrolując ponad 10% rynku kredytów i depozytów. Wartość rynkowa Banku Pekao to mniej więcej 40 mld zł (ponad jedna trzecia wartości rynkowej UniCredit na giełdzie w Mediolanie), co oznacza, że ewentualna transakcja sprzedaży wszystkich akcji będących w posiadaniu UniCredit - a Włosi kontrolują 50% kapitału Pekao - byłaby największą w historii polskiego rynku finansowego. Wątpliwe, by nadzór bankowy i UOKiK zgodziły się na zakup tak dużego banku przez gracza, który ma już w Polsce znaczącą pozycję. Byłaby to raczej okazja do zainwestowania w Polsce przez którąś z wielkich grup finansowych, która albo nie osiągnęła w Polsce do tej pory sukcesu, albo w ogóle tu nie zaistniała. Można byłoby typować Deutsche Bank, ale ten sam ledwo zipie, albo np. brytyjski HSBC, który w Polsce próbował ekspansji, ale poległ z kretesem.

Nie można też wykluczyć próby wykorzystania nadarzającej się okazji przez zwolenników repolonizacji banków. Dziś w rękach krajowego kapitału jest ponad 40% branży bankowej (PKO BP, Getin Noble Bank, grupa PZU-Alior, banki spółdzielcze mające w sumie 10% rynku). Przejęcie przez polski kapitał Banku Pekao oznaczałoby spolonizowanie już ponad 50% branży bankowej (może nawet pod 60%?). Otwarcie wzdychają do realizacji takiego scenariusza Mateusz Morawiecki, Zbigniew Jagiełło i Wojciech Sobieraj - czyli najpotężniejsze dziś persony w polskiej branży bankowej. Nie byłoby w tym nic złego, gdyby nie fakt, że w Polsce nie ma prywatnego kapitału, który byłby w stanie przejąć tak duży bank. Musiałby to być kapitał państwowy, np. PZU, ale to by oznaczało nie tyle repolonizację, lecz raczej nacjonalizację banków w Polsce. Skupienie dużej części rynku bankowego w rękach państwa oznaczałoby spadek konkurencji i raczej nie przełożyłoby się na spadek opłat ponoszonych przez klientów.

Tak spadała wartość rynkowa UniCredit:

Włosi byliby kolejnym inwestorem, który wycofuje się z Polski . Kilka lat temu z konieczności zrobiła to irlandzka grupa AIB (sprzedała BZ WBK hiszpańskiemu Santanderowi), belgijskie KBC (jego Kredyt Bank też trafił w ręce Hiszpanów i dziś jest częścią BZ WBK), holenderski Rabobank (miał udziały w BGŻ, ale sprzedał je Francuzom z BNP Paribas), skandynawska Nordea (padła łupem PKO BP), grecki Eurobank (sprzedał Polbank austriackiemu Raiffeisenowi), czy amerykański General Electric (właśnie sprzedaje Bank BPH państwowej grupie PZU). A to jeszcze nie koniec: o wycofaniu się z Polski poważnie myśli austriacki Raiffeisen (to u nas bank numer siedem pod względem aktywów), a od czasu do czasu pojawiają się pogłoski - dementowane przez oficjeli - że na sprzedaż może być wystawiony Bank Millennium, którego głównym udziałowcem jest portugalska grupa BCP Millennium.

Dlaczego Włosi mieliby się pozbywać jednego ze swoich najbardziej rentownych banków , działającego na 40-milionowym rynku, którego gospodarka wciąż rozwija się znacznie szybciej, niż wynosi średnia na kontynencie? Powodów może być kilka. Najpoważniejszym jest konieczność restrukturyzacji włoskiej grupy, która za czasów poprzedniego prezesa Alessandro Profumo złapała zbyt wiele srok za ogon i popadła w gigantomanię. UniCredit działa na 17 europejskich rynkach - od Niemiec i Austrii po Ukrainę, Rosję i Turcję. W ramach ekspansji na Wschód kilka lat temu UniCredit wydał np. 3 mld euro, żeby zdobyć przyczółki na Ukrainie i w... Kazachstanie. Wiele z finalizowanych lekką ręką inwestycji do dziś odchorowuje. W 2014 r. zarząd UniCredit utworzył 14 mld euro rezerw na straty spowodowane nieudanymi inwestycjami banku na Wschodzie. Nie mówiąc już o tym, że jest narażony na ryzyko polityczne i ma mocno ograniczone możliwości cięcia kosztów.

Dlaczego Włosi mieliby się pozbywać jednego ze swoich najbardziej rentownych banków , działającego na 40-milionowym rynku, którego gospodarka wciąż rozwija się znacznie szybciej, niż wynosi średnia na kontynencie? Powodów może być kilka. Najpoważniejszym jest konieczność restrukturyzacji włoskiej grupy, która za czasów poprzedniego prezesa Alessandro Profumo złapała zbyt wiele srok za ogon i popadła w gigantomanię. UniCredit działa na 17 europejskich rynkach - od Niemiec i Austrii po Ukrainę, Rosję i Turcję. W ramach ekspansji na Wschód kilka lat temu UniCredit wydał np. 3 mld euro, żeby zdobyć przyczółki na Ukrainie i w... Kazachstanie. Wiele z finalizowanych lekką ręką inwestycji do dziś odchorowuje. W 2014 r. zarząd UniCredit utworzył 14 mld euro rezerw na straty spowodowane nieudanymi inwestycjami banku na Wschodzie. Nie mówiąc już o tym, że jest narażony na ryzyko polityczne i ma mocno ograniczone możliwości cięcia kosztów.

Wskaźnik kosztów do dochodów wynosi we włoskiej grupie aż 60% , gdy w najlepszych polskich bankach nie przekracza 50%. Tak rozproszony geograficznie bank był maszynką do zarabiania pieniędzy w dobrych czasach, ale w erze niskich stóp procentowych i politycznych turbulencji jego wyniki cierpią. W zeszłym roku UniCredit zarobił na czysto niecałe 1,7 mld euro, o 300 mln euro mniej, niż w poprzednim roku (z tego jakieś 275 mln euro wypracował nasz Bank Pekao, 570 mln euro odnoga austriacka, a 430 mln euro - niemiecka). Zarząd tłumaczy, że gdyby nie jednorazowe obciążenia, to zysk wyniósłby 2,2 mld euro. Na domiar złego grupa ma kłopoty też na rodzimym rynku. Wartość nie spłacanych termnowo kredytów klientów zbliża się do 85 mld euro, czyli 18% wszystkich udzielonych. W listopadzie zeszłego roku prezes Ghizzoni ogłosił program restrukturyzacji, przewidujący m.in. zmniejszenie zatrudnienia o 18.000 etatów (w całej Europie grupa zatrudnia 150.000 osób).

Kolejnym elementem układanki jest daleka od ideału sytuacja kapitałowa banku. Co prawda dziś wskaźnik kapitału najwyższej jakości TIER 1 wynosi w UniCredit niecałe 11%, ale do 2018 r. powinien zostać zwiększony o co najmniej 1,5% (punktu procentowego). Przy ogromnej skali działania banku oznacza to grube miliardy, które trzeba już zacząć "organizować". Niektórzy analitycy szacują, że bank może potrzebować w najbliższych dwóch-trzech latach nawet 7 mld euro świeżego kapitału (choć sam bank temu zaprzecza). Teraz UniCredit jest wśród stosunkowo słabo skapitalizowanych banków europejskich i jest to jedna z przyczyn jego niskich notowań giełdowych. Dość powiedzieć, że w Polsce KNF wymaga od banków mających w bilansach sporo ryzyka (np. wynikającego z kredytów we frankach) posiadanie znacznie większych współczynników wypłacalności (nawet do 16%) niż od innych banków (najlepszym bankom wystarczy 12%). Przy nieprzesadnie wysokich zyskach i konieczności wypłacania dywidendy (w ostatnich latach było to 0,12 euro na akcję), której żądają akcjonariusze - największymi są Aabar Investments, Black Rock i Cassa di Verona oraz centralny bank Libii i Franklin Templeton - źródłem wzmacniania kapitałowego banku może być wyprzedaż jego "sreber rodowych". A udziały w Banku Pekao - mimo słabnących ratingów Polski - są wciąż warte prawie 5 mld euro...

Masz polisę inwestycyjną, której nie objęła ugoda "UOKiK-owa"? Nadchodzi ratunek

Ugody w sprawie tzw.opłat likwidacyjnych, które kilkanaście firm ubezpieczeniowych zawarło w poprzednich miesiącach z Urzędem Ochrony Konkurencji i Konsumentów, pozwoliły wielu posiadaczom polis inwestycyjnych - czyli planów systematycznego inwestowania, które "polisami" nazywają się tylko dla niepoznaki - wyrwać się z kosztownej pułapki. Zamiast przez 10-15 lat płacić kolejne składki, będąc pod pistoletem utraty całości lub części pieniędzy, klienci mogą wypłacić kasę, która im jeszcze pozostała i "odejść wolno" lub za stosunkowo niewielką opłatą . Tak się składa, że rozmawiałem ostatnio z prezesami wielu firm ubezpieczeniowych. I zauważyłem coś niepokojącego - oni wszyscy zdają się uważać, że problem polis inwestycyjnych jest już rozwiązany. Że można otrzepać marynarki i iść dalej. Nie zgadzam się z tym. Ugoda zawarta przez ubezpieczycieli z UOKiK-iem dotyczy mniej więcej jednej trzeciej ze wszystkich polis inwestycyjnych! Te, które się nie "załapały" dziwnym trafem często są tymi samymi, które opisywałem jako najbardziej toksyczne i nieuczciwe. Przypadek? Nie sądzę.

Jeśli ubezpieczyciele chcą naprawdę oczyścić swoje sumienia i zacząć nową erę w relacjach z nami, konsumentami, to powinni odbyć nie jedną trzecią, ale całość pokuty. Firma Aegon (niegdyś jeden z czołowych sprzedawców polis inwestycyjnych, dziś firma o dużo bardziej przyjaznym dla klienta profilu) poważnie rozważa obniżenie opłat likwidacyjnych dotyczących wszystkich sprzedanych w przeszłości polis inwestycyjnych do poziomu wynegocjowanego z UOKiK-iem. To byłby krok w bardzo dobrym kierunku, który rekomendowałbym także innym firmom ubezpieczeniowym. Aegon w ogóle jest prymusem jeśli chodzi o próby "załatwienia" sprawy polis inwestycyjnych. Już raz zrezygnował z pobierania opłat likwidacyjnych i zaczął "uwalniać" swoich klientów. Było to jeszcze przed podpisaniem ugód z UOKiK-iem. Ale ponieważ żadna firma ubezpieczeniowa się nie przyłączyła - to i Aegon znów zasklepił się w sobie. Gdyby teraz znów wyciągnął rękę do klientów - byłby to być może początek większego procesu "samooczyszczania" firm ubezpieczeniowych z efektów dawnego missellingu. Bardzo dobrze, że jest ubezpieczyciel, który podpala lont pod ten proces.

Czytaj też: Libra, Lucro, Pareto... Jak odzyskać pieniądze z najbardziej toksycznych polis?

Czytaj też: Mocne. "Proszę nam udowodnić, że nasz klient był naszym klientem"

To jest właściwa droga, kochani ubezpieczyciele. Pozwólcie klientom zdecydować o losie ich pieniędzy ulokowanych w polisach inwestycyjnych. I to wszystkim, bez wyjątku. Boicie się exodusu? Niepotrzebnie. Możecie przecież pomóc klientom w podjęciu właściwej decyzji, poprawiając warunki polis. Obniżyć opłaty za zarządzanie, zlikwidować opłatę administracyjną,.. Kiedy Aegon poprzednio otworzył klientom furtkę i pozwolił im "odchodzić za darmo", to wbrew pozorom wcale nie uciekły jakieś wielkie tabuny klientów. Większość z nich została odpowiednio "zaopiekowana" przez agentów, którzy przenosili swoich podopiecznych do nowych polis (nie zawsze dużo tańszych, ale to inna historia). Firma wycofała się z polityki "zero opłat likwidacyjnych", gdy zauważyła, że korzystają na tym konkurenci, podbierając jej klientów i zakładając im nowe "kajdanki" w postaci badziewnych polis. Chciałbym, żeby wszyscy dawni sprzedawcy polis inwestycyjnych zawarli pakt i razem ogłosili, że kto chce zlikwidować swoją inwestycję - może to zrobić, najlepiej bez żadnych kosztów, a w wariancie minimum - przy poziomie kosztów wziętym z ugody z UOKiK-iem. Nawet jeśli część klientów rzeczywiście odejdzie, to lojalność tych, którzy pozostaną - na pewno wzrośnie.

May 18, 2016

Pięć powodów, że zbliża się frankowe przesilenie. I trzy (dziwne) pomysły jak mogłoby wyglądać

Mam przeczucie, że jesteśmy dość blisko rozstrzygnięć dotyczących kwestii kredytów we frankach szwajcarskich. Z jednej bowiem strony coś sensownego będzie wreszcie musiał wymyślić prezydent (a właściwie jego ludzie), bo po trzech nieudanych podejściach do projektu ustawy antyfrankowych blisko już jest totalnej kompromitacji . Jeśli kolejny projekt również będzie nieporozumieniem - kompromitacja stanie się faktem. Z drugiej strony balon nadziei frankowiczów jest napompowany do granic wytrzymałości, a PIS-owskiemu rządowi coraz trudniej będzie nie zauważać kolejnych listów, apeli i pokazywanych w telewizji publicznej już chyba co drugi dzień filmów dokumentalnych poświęconych frankowiczom. W kampaniach wyborczych naobiecywano frankowiczom tak dużo, że strategia "na przeczekanie" raczej nic już nie da. I chyba obóz władzy powoli zaczyna sobie z tego zdawać sprawę, choć - powiedzmy sobie szczerze - frankowicze nie są dla niego strategiczną grupą wyborców, a ich sprawa - strategiczną z punktu widzenia państwa. To raczej, excusez-moi, wrzód na tyłku, na który już nie pomaga maść ;-).

Z trzeciej strony pojawiły się wątpliwości czy straty banków muszą wynieść 40-60 mld zł (może mniej, skoro 40% kredytów frankowych była i jest finansowana instrumentami pochodnymi , a nie kapitałem frankowym pożyczonym przez banki za granicą?) i czy naprawdę nie da się ich rozbić na raty (skoro sam Stanisław Kluza, były szef nadzoru bankowego i szanowany analityk twierdzi, że możliwość ratalnego wrzucania kosztów przewalutowania w straty banków...). Nikt go jeszcze ostatecznie nie obalił, ale ziarno niepewności zostało zasiane i kiełkuje. Z czwartej strony wydaje się, że do załatwienia sprawy zaczynają dojrzewać sami bankowcy, którzy mają już powyżej uszu wypominania im missellingu frankowego. Wiem z dobrego źródła, że wkrótce Związek Banków Polskich ogłosi swój pomysł na pomoc frankowiczom.

Czytaj też: Tajemnica CIRS, czyli kredyt frankowy bez cienia franka

Jest raczej pewne, że będzie mocno ograniczony w stosunku do oczekiwań (na przewalutowanie będą mogli liczyć tylko najgorzej sytuowani kredytobiorcy), ale dość prawdopodobne, że po raz pierwszy bankowcy zaproponują przewaluotowanie po kursie historycznym. Do tej pory jakiekolwiek manipulacje przy rynkowych kursach walutowych były dla bankowców czymś nie do pomyślenia. Po piąte: ostatnio coś dziwnego zaczęło dziać się w sądach. Może to tylko jednostkowy przypadek, może wybryk natury, który nie utrzyma się w drugiej instancji, ale sąd po raz pierwszy w procesie o zapłatę doszedł do wniosku, że wyrzucenie z umowy nieprecyzyjnej klauzuli dotyczącej przeliczania walut może oznaczać przekształcenie kredytu w złotowy, oprocentowany według stawki LIBOR. Za wcześnie mówić o zmianie linii orzecznictwa, ale kto wie, czy w wymiarze sprawiedliwości również coś nie zaczyna pękać. Konsekwencje finansowe takiego "pękania" mogłyby być kompletnie nieprzewidywalne i na pewno byłby to powód, żeby kwestię franków jak najszybciej "pozamiatać" jakąś ustawą w sposób uporządkowany.

Mamy też coraz bardziej sprecyzowane główne problemy, bez których rozwiązania frankowy węzeł gordyjski nie będzie mógł być rozplątany. Pomijam oczywiście podstawowe pytanie: czy w ogóle należy cokolwiek robić (jest trochę argumentów przeciwko temu: np. co będzie gdy "franek" spadnie, gdy za kilka lat dopłat zażądają złotówkowicze?). Moje prywatne zdanie znacie: niech banki wezmą odpowiedzialność za ewentualny dalszy wzrost kursu franka . Ale pomińmy pogląd pt. "załatwmy to bez przewalutowania". Pierwsza kwestia to jak przeprowadzić przewalutowanie, żeby nie wywołać wzrostu kursu franka . Niezależnie czy będzie to kwestia 4 czy 40 mld zł, musiałby pomóc NBP, być może przy współpracy ze Szwajcarskim Bankiem Narodowym. rzucając na rynek franki (lub euro). Byłoby to potwornie ryzykowna operacja, igranie z ogniem (czyli z walutowymi spekulantami, którzy w warunkach takiej destabilizacji "załatwili" już niejeden kraj). No i pytanie czy dla korzyści frankowiczów kraj powinien się "wyprztykiwać" z rezerw walutowych. Jest też kwestia druga: czy straty banków - znowu: niezależnie od tego czy wyniosą 4, 40, czy 67 mld zł - da się rozpisać na raty. Bo przyjęcie "na klatę" miliardowych strat w jednym roku oznaczać będzie pęknięcie przeróżnych wskaźników i norm, które warunkują bezpieczeństwo depozytów.

Na pierwszy dylemat dobrej odpowiedzi nie mam (choć na Węgrzech przewalutowanie z udziałem tamtejszego banku centralnego się udało). A co do drugiego... jest kilka opcji do rozważenia. Międzynarodowe standardy rachunkowości, które banki są zobowiązane stosować, nakazują wpisanie w straty każdej kwoty, która została przez bank zidentyfikowana jako mogąca negatywnie wpłynąć na jego wynik finansowy w przyszłości. Jedyną szansą na przewalutowanie kredytów jest więc takie rozwiązanie, które rozmyje koszty wynikające z całej operacji i uczyni je "nierozpoznawalnymi" jako całość z punktu widzenia bankowej księgowości. Jak mogłoby to wyglądać? Zamknijmy oczy i popłyńmy z prądem wyobraźni. Nie jest to tylko moja wyobraźnia, ale też róznych analityków, ekonomistów i finansistów różnych prowieniencji, z którymi często rozmawiam.