Maciej Samcik's Blog, page 47

September 26, 2016

Płacisz składki, w zamian dostajesz... figę? Klienci się sądzą, a banki robią swoje

Poza frankowymi kredytobiorcami (skarżącymi się na "ubranie" ich w nadmierne ryzyko) i posiadaczami polis inwestycyjnych (mają za złe "przywiązanie" ich do drogich planów oszczędnościowych) branża finansowa ma jeszcze trzeci problem (jak mówią wtajemniczeni: major fuckup ;-)) - ubezpieczenia niskiego wkładu własnego . W zeszłym tygodniu warszawski Sąd Okręgowy przyjął do rozpoznania pierwszy pozew grupowy w tej sprawie. Ponad 450 kredytobiorców domaga się od Banku Millennium zwrotu pobranych składek. W sądach toczy się też kilkadziesiąt procesów indywidualnych, wytoczonych w tej sprawie bankom przez klientów. Przynajmniej kilkanaście procesów już się zakończyło prawomocnymi wyrokami. I właśnie o nich dziś napiszę kilka słów, żeby nakreślić sytuację na polu bitwy. Z jednej strony - tak jak przy kredytach frankowych - jest trochę wyroków korzystnych dla klientów (nawet prawomocnych!), a z drugiej strony bankowcy twardo "uwalają" wszelkie reklamacje. Co ciekawe, wygrywają też w sądach polubownych.

PO PIERWSZE: POLISA ZAMIAST PORĘCZENIA. Ten wstęp jest dla "zielonych ogórków", którzy nie czytali poprzednich moich tekstów w blogu, poświęconych tematowi UNWW. Ubezpieczenie niskiego wkładu własnego było przez długie lata sposobem na to, by klienci mogli zaciągnąć wyższe kredyty hipoteczne. Bankowcy - z powodu własnych limitów oraz regulacji nadzoru finansowego - zawsze mieli obowiązek domagać się od potencjalnych kredytobiorców przynajmniej 20% wkładu własnego w kredyt. A jak go nie miałeś? Zamiast odsyłać cię z kwitkiem bankowcy podsuwali właśnie UNWW - ubezpieczenie niskiego wkładu własnego. Działa ono w ten sposób, że ubezpieczyciel przejmuje odpowiedzialność za np. 20% długu klienta. Gdyby ów klient nie spłacał kredytu i bank wypowiedział mu umowę, to 80% wierzytelności bankowcy mogliby ściągać bezpośrednio od klienta, a pozostałą część musiałby zapłacić im ubezpieczyciel. Zanim bankowcy i firmy ubezpieczeniowe wpadły na pomysł z UNWW klienci nie posiadający wkładu własnego musieli podpisywać umowy kredytowe razem z poręczycielami, którzy godzili się na współodpowiedzialność za kredyt.

Czytaj też: Nienależne świadczenie, czy... zaiwanienie? Bank bierze składkę, choć...

Czytaj też: Kredyt z niskim wkładem własnym? Proszę bardzo! Wciągają w kłopoty?

PO DRUGIE: PŁACISZ TY, A OCHRONĘ MA BANK . Gdy frank ruszył w górę okazało się, że niektórzy kredytobiorcy - ci "walutowi" - składki UNWW będą musieli płacić znacznie dłużej, niż zakładali. Część banków, udzielając kredytów walutowych, zakontraktowało taki sposób naliczania składek, w którym poziom wkładu własnego zależy nie od kwoty kapitału spłaconej np. we frankach, lecz w złotych. Nawet jeśli licząc we frankach klient spłacił już 20% kapitału kredytu, banki nadal naliczają składki UNWW, bo w złotych wkład własny klienta wciąż jest przecież zerowy lub nawet ujemny. A bywało, że banki liczyły podstawę do wyliczania składek UNWW w taki sposób, że nóż się w kieszeni otwierał. Od początku istnienia blogu ostro z tym walczyłem, nie bez sukcesów. Umowy klientów z bankami wzięli na warsztat prawnicy i doszli do wniosku, że to... być może w ogóle nie jest ubezpieczenie. Bo ubezpieczenie powinno być umową wzajemną - jedna strona płaci składkę, a w zamian druga strona udziela jej ochrony ubezpieczeniowej. Tymczasem w UNWW układ jest inny: klient płaci składki, ale ubezpieczonym i uposażonym jest bank.

PO TRZECIE: UBEZPIECZENIE, KTÓRE POMOŻE CIĘ... UTOPIĆ. Jednocześnie wyszła na jaw jeszcze jedna wada - przynajmniej patrząc od strony klienta - tego rozwiązania. Klient, nie dość, że płaci składki za coś, co nie daje mu żadnych praw, to jeszcze w sytuacji kryzysowej może się spodziewać "strzału w plecy" od firmy ubezpieczeniowej. W blogu opisywałem perypetie klientów, których z jednej strony windykował bank (chcąc odzyskać większość zadłużenia), a z drugiej - ubezpieczyciel (chcąc odzyskać to, co musiał zapłacić bankowi) w ramach realizacji praw bankowców z tytułu UNWW). A więc - nibyubezpieczenie, którego koszty ponosisz, a które pomoże cię utopić? A propos topienia...

PO CZWARTE: UBEZPIECZENIE, NA KTÓRYM BANK... ZARABIA! Nawet gdyby przyjąć, że bank pobiera od klienta jakieś pieniądze i - dla jego wygody - wykupuje w jego imieniu ubezpieczenie, można byłoby to zrozumieć, przynajmniej od strony czystości intencji (bo nadal nie oznaczałoby to, że mamy do czynienia z ubezpieczeniem, a nie z produktem polisopodobnym). Ale w przypadku UNWW zdarzało się - i to nierzadko - że bank brał od klienta składkę, z której część sobie... zatrzymywał! Czyli twierdził, że klient ma mu zrefundować koszt ochrony podczas gdy w rzeczywistości ten koszt ochrony był niższy. Oto fragment jednego z wyroków w sporze klienta z Bankiem Millennium, który dostałem od mec. Barbary Garlacz, prowadzącej tę sprawę:

I co Państwo na to? Nóż się w kieszeni otwiera. Nota bene ta sama mec. Garlacz prześwietliła - bo takie ma hobby - sprawozdania finansowe Banku Millennium i znalazła w nich dość dokładne dane o tym ile bank zarabiał na prowizjach ubezpieczeniowych. Oczywiście to dane dotyczące wszystkich prowizji, a nie tylko tych "zaszytych" w składce UNWW, ale liczby i tak robią wrażenie. Otóż w 2006 r. bank zaraportował 35 mln zł przychodów ze sprzedaży ubezpieczeń, w 2007 r. – 55 mln zł, w 2008 r. było to już 93 mln zł, a w 2009 r. – rekordowe 106 mln zł. Dopiero w 2010 r. eldorado się skończyło - bank zarobił na prowizjach ubezpieczeniowych nędzne 62 mln zł. Najwięcej Bank na prowizjach na UNWW zarobił w latach 2007-2009, a więc wtedy, gdy mieliśmy apogeum kredytów indeksowanych. Nagły spadek nastąpił w 2010 r. wraz z wycofaniem z oferty tych kredytów. Przy założeniu, że bank rocznie udzielałby 5000 kredytów hipotecznych i że każdy klient płacił średnio 3000 zł składki UNWW i przy kolejnym założeniu, że połowa z tych pieniędzy nie trafiała do firmy ubezpieczeniowej, mamy 7,5 mln zł rocznie zysków z nie odprowadzonych składek.

BANKI KUSZĄ: ZAMIEŃ SKŁADKĘ NA PROWIZJĘ. W 2013 r. bankowcy zorientowali się, że UNWW jest ryzykownym rozwiązaniem od strony prawnej i zaczęli proponować klientom zmianę zasad gry - zastąpienie UNWW zwykłą prowizją, którą klient wpłacałby do kasy banku, a bank za te pieniądze kupowałby dla siebie ubezpieczenie na wypadek niewypłacalności klienta. Bankowcy kusili niższymi stawkami i możliwością rozbicia prowizji na raty. Część klientów się na to godzi, ale są tacy, którzy uważają, że w ten sposób bank może zabrać im możliwość walki o nadpłacone wcześniej składki (takie zastrzeżenie można przecież wpisać do aneksu w umowie z klientem). Niektórzy klienci zastanawiają się też co zrobić, gdy bank zgłosi się po kolejną składkę ubezpieczenia UNWW? Płacić? Nie płacić? Pozwać? Nie pozwać? Jakiś czas temu starałem się odpowiedzieć na te wątpliwości w blogu.

SĄDOWA GEHENNA MONIKI I SEBASTIANA. O ile w przypadku opłat likwidacyjnych zdecydowana większość klientów w sądzie uzyskuje ich zwrot - a część firm ubezpieczeniowych, na mocy ugody zawartej przed UOKiK-iem, zaczęła dobrowolnie "uwalniać" spore grupy klientów od nielegalnych opłat - o tyle w przypadku UNWW wyniki sądowych starć są różne. A bankowcy ani myślą się ugiąć i dobrowolnie zwracać klientom zapłacone składki. Przykłady? Monika i Sebastian musieli prawomocnie wygrać aż dwa procesy, żeby dostać zwrot zapłaconych składek. Wzięli frankowy kredyt hipoteczny - niemały, prawie 550.000 zł - w połowie 2007 r. Kredyt oczywiście został zabezpieczony ubezpieczeniem niskiego wkładu własnego. Z umowy wynikało, że powinni płacić składki aż do momentu, gdy ich zadłużenie spadnie poniżej 448.000 zł. Jak wiadomo - jeszcze długo do tego poziomu nie spadnie.

Monika i Sebastian długo myśleli co z tym fantem zrobić, aż w końcu natknęli się na kultowe dziś wśród wszystkich frankowych kredytobiorców postanowienie Sądu Ochrony Konkurencji i Konsumentów z 6 sierpnia 2009 r. (sygn. XVII AmC 624/09), z którego wynika, że ponoszenie przez klientów kosztów polisy w sytuacji, kiedy ktoś inny osiąga z jej opłacenia korzyści jest klauzulą niedozwoloną. Przy podpisywaniu umowy moi czytelnicy zapłacili 3620 zł, a po trzech latach bank wyciągnął ręce po kolejne 6600 zł. Klienci uznali, że doszło do bezpodstawnego wzbogacenia się bankowców. Nie zakwestionowali w pozwie samego ubezpieczenia jako zabezpieczenia kredytu, ale fakt, że byli obciążeni jego kosztami. Bank z kolei bronił się w odpowiedzi na pozew, że klienci wiedzieli o obowiązku płacenia tak skonstruowanego ubezpieczenia, nie zgłaszali żadnych pretensji, a zapisy umowy dotyczącej ubezpieczenia nie są wcale klauzulą niedozwoloną, bo zakwestionowany przez sąd zapis jest nieco inny od tego, który widnieje w umowie z klientami. Bank dodał, że bez opłacenia przez klientów polisy w ogóle nie mieliby szans na kredyt.

Bank przyznał natomiast, że nie dał klientom możliwości negocjowania ani zakresu ubezpieczenia, ani wysokości składki. Z punktu widzenia klientów było to ważne zastrzeżenie, bo ich linia procesowa opierała się o art. 385 Kodeksu cywilnego, który nie pozwala kwestionować uczciwości przepisów negocjowanych indywidualnie z klientem. Sąd stanął po stronie moich czytelników. Uznał, że "nie zachodzi ekwiwalentność i proporcjonalność między ponoszonym przez kredytobiorcę kosztem, a celem, dla którego konsument go ponosi" . I dodał, że "umowa zabezpiecza wyłącznie interes banku, który przerzuca ryzyko prowadzenia działalności gospodarczej na kredytobiorców". Sąd uznał też, że bank postąpił nieuczciwie, bo nie poinformował klientów, że w razie konieczności uruchomienia ubezpieczenia to nie oni dostaliby pieniądze.

Wyrok się uprawomocnił, a klienci dostali z powrotem obie raty ubezpieczenia niskiego wkładu własnego - w sumie ponad 10.000 zł, a także prawie 3000 zł kosztów i odsetek. Ale to nie był koniec tej sprawy. Bankowcy w tzw. międzyczasie... pobrali z konta klientów trzecią składkę UNWW! I oświadczyli, że przecież proces dotyczył dwóch poprzednich składek. A ponieważ naliczenie nastąpiło jeszcze w 2013 r., przed prawomocnymi wyrokiem sądu, to bank nie może go anulować . Monika i Sebastian znów wytoczyli bankowi proces, tym razem o zwrot trzeciej składki. I... znów wygrali. Prawomocny wyrok zapadł 6 maja br. Klientka dostała z powrotem kolejne 11.000 zł. A tymczasem klienci otrzymali pismo z banku z przypomnieniem, że na koniec maja zapada termin płatności kolejnej, czwartej składki UNWW :-). Widać, że bank chce dać swoim kredytobiorcom jasny sygnał: "Chcecie wywalczyć zwrot skłądek? Próbujcie, ale łatwo nie będzie". Polacy nie lubią chodzić po sądach, więc ta strategia może okazać się skuteczna.

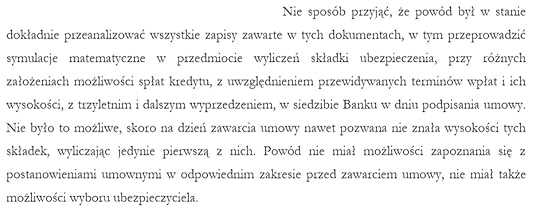

CORAZ WIĘCEJ WYGRANYCH KLIENTÓW W SĄDACH. W 2007 r. klientka Banku Millennium zaciągnęła kredyt indeksowany kursem franka szwajcarskiego w wysokości 252.000 zł. W związku z UNWW bank pobrał trzy składki - pierwszą w wysokości 1800 zł,  Potem 4300 zł, a po kolejnych trzech latach 5200 zł. Klientka zażądała zwrotu składek, ale bank odmówił. W uzasadnieniu napisał, że nie ma mowy o jego bezpodstawnym wzbogaceniu i że do zabezpieczenia kredytu zobowiązują go regulacje nałożone przez Komisję Nadzoru Finansowego. I że to klientka zdecydowała o takiej, a nie innej formie tego zabezpieczenia. Sąd, poza innymi argumentami, uwzględnił także ten, że nie było możliwości wyliczenia wysokości składek, bo klauzula dotycząca przeliczania długu klienta z franków na złote i z powrotem jest nieprecyzyjna. A skoro bank nie mógł wyliczyć wysokości składek, to tym bardziej nie mógł ich zgodnie z prawem pobrać. Sprawę tę wygrał dla klientki mec. Marcin Woźniak z Poznania.

Potem 4300 zł, a po kolejnych trzech latach 5200 zł. Klientka zażądała zwrotu składek, ale bank odmówił. W uzasadnieniu napisał, że nie ma mowy o jego bezpodstawnym wzbogaceniu i że do zabezpieczenia kredytu zobowiązują go regulacje nałożone przez Komisję Nadzoru Finansowego. I że to klientka zdecydowała o takiej, a nie innej formie tego zabezpieczenia. Sąd, poza innymi argumentami, uwzględnił także ten, że nie było możliwości wyliczenia wysokości składek, bo klauzula dotycząca przeliczania długu klienta z franków na złote i z powrotem jest nieprecyzyjna. A skoro bank nie mógł wyliczyć wysokości składek, to tym bardziej nie mógł ich zgodnie z prawem pobrać. Sprawę tę wygrał dla klientki mec. Marcin Woźniak z Poznania.

Sprawę o ubezpieczenie niskiego wkładu własnego wygrał też dla jednego ze swoich klientów m.in. mec. Dariusz Korytkowski. Dowodem koronnym dla sądu był fakt, że choć w umowie kredytowej bank zapisał klientom obowiązek refundowania składek UNWW ponoszonych przez bank na rzecz firmy ubezpieczeniowej Cigna STU, to druga i trzecia składka zostały pobrane na rzecz zupełnie innej firmy ubezpieczeniowej - TU Europa. Bank w międzyczasie zmienił ubezpieczyciela nie uzyskując zgody klientów na taką zmianę. "Uiszczenie na rzecz nowego ubezpieczyciela składki i udzielenie ochrony ubezpieczeniowej przez to towarzystwo nie stanowi okoliczności, w związku z którą powstałby obowiązek zwrotu kosztów tej składki na rzecz banku" - stwierdził sąd. Klient uzyskał zwrot 11.000 zł. W jeszcze innym wyroku (sygnatura akt I C 2432/14) sąd powiedział tak:

"Zgodnie z art. 410 § 2 Kodeksu cywilnego (dalej kc) świadczenie jest nienależne, jeżeli ten, kto je spełnił, nie był w ogóle zobowiązany lub nie był zobowiązany względem osoby, której świadczył, albo jeżeli podstawa świadczenia odpadła lub zamierzony cel świadczenia nie został osiągnięty, albo jeżeli czynność prawna zobowiązująca do świadczenia była nieważna i nie stała się ważna po spełnieniu świadczenia"

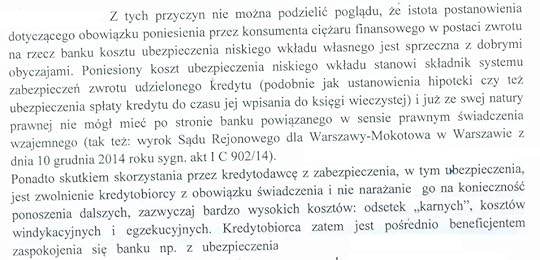

Są jednak również wyroki, w których sądy uznają, iż ubezpieczenie niskiego wkładu własnego jest umową, w której obie strony dostają  jakąś korzyść: „zwrot kosztów ubezpieczenia rekompensował bankowi ryzyko niespłacenia przez kredytobiorcę wkładu własnego na zakup nieruchomości i w tym zakresie było to świadczenie ekwiwalentne" - czytam w uzasadnieniu jednego z takich wyroków. Nie tylko w sądach sprawy bywają tak interpretowane. Pani Dominika, klientka mBanku, zgłosiła się do Arbitra Bankowego o zwrot 3,1 tys. zł składek z tytułu UNWW. W styczniu 2015 r. Arbiter Bankowy odrzucił wniosek, powołując się na swobodę kontraktowania i na to, że bank miał prawo zabezpieczyć się na wypadek niewypłacalności klientki. "Ustawodawca w najbardziej dla kredytodawców restrykcyjnych aktach prawnych przyjmuje, że ubezpieczenie może stanowić zabezpieczenie spłaty kredytu, a jego koszt obciąża kredytobiorcę" - uzasadnił Arbiter. I dodał, że jego zdaniem skoro bez zabezpieczenia w formie UNWW klientka nie otrzymałaby kredytu, to składki w ramach tej polisy należy uznać za "świadczenie główne" (tak samo ważne, jak odsetki). A skoro tak, to nie można kontrolować ich zgodności z prawem konsumenckim. Podobnie orzekł Arbiter Bankowy w lipcu 2015 r. w sprawie pani Moniki i pana Emiliana, klientów banku PKO BP.

jakąś korzyść: „zwrot kosztów ubezpieczenia rekompensował bankowi ryzyko niespłacenia przez kredytobiorcę wkładu własnego na zakup nieruchomości i w tym zakresie było to świadczenie ekwiwalentne" - czytam w uzasadnieniu jednego z takich wyroków. Nie tylko w sądach sprawy bywają tak interpretowane. Pani Dominika, klientka mBanku, zgłosiła się do Arbitra Bankowego o zwrot 3,1 tys. zł składek z tytułu UNWW. W styczniu 2015 r. Arbiter Bankowy odrzucił wniosek, powołując się na swobodę kontraktowania i na to, że bank miał prawo zabezpieczyć się na wypadek niewypłacalności klientki. "Ustawodawca w najbardziej dla kredytodawców restrykcyjnych aktach prawnych przyjmuje, że ubezpieczenie może stanowić zabezpieczenie spłaty kredytu, a jego koszt obciąża kredytobiorcę" - uzasadnił Arbiter. I dodał, że jego zdaniem skoro bez zabezpieczenia w formie UNWW klientka nie otrzymałaby kredytu, to składki w ramach tej polisy należy uznać za "świadczenie główne" (tak samo ważne, jak odsetki). A skoro tak, to nie można kontrolować ich zgodności z prawem konsumenckim. Podobnie orzekł Arbiter Bankowy w lipcu 2015 r. w sprawie pani Moniki i pana Emiliana, klientów banku PKO BP.

TO BYŁA PROWIZJA, A NIE SKŁADKA? Banki nierzadko odrzucają też reklamacje klientów dotyczące pobrania kolejnych składek  UNWW. Bank Millennium w kwietniu br. poinformował moją czytelniczkę, panią Jolantę, że zbliża się okres zapłaty kolejnej opłaty w związku z ubezpieczeniem UNWW w wysokości 3100 zł. Klientka złożyła reklamację, powołując się na wyroki sądów kwestionujące prawomocność pobierania składek ubezpieczenia niskiego wkładu. Bank odpisał, że klientka przecież sama zgodziła się na sfinansowanie ubezpieczenia, bo był to jeden z warunków uzyskania kredytu o określonej wysokości. I dodał, że choć "bank nie może kierować w stosunku do klienta roszczenia o zapłatę składki" to "może wysokość owej składki wkalkulować w koszt kredytu, obciążając klienta opłatą z tytułu zwrotu kosztów ubezpieczenia".

UNWW. Bank Millennium w kwietniu br. poinformował moją czytelniczkę, panią Jolantę, że zbliża się okres zapłaty kolejnej opłaty w związku z ubezpieczeniem UNWW w wysokości 3100 zł. Klientka złożyła reklamację, powołując się na wyroki sądów kwestionujące prawomocność pobierania składek ubezpieczenia niskiego wkładu. Bank odpisał, że klientka przecież sama zgodziła się na sfinansowanie ubezpieczenia, bo był to jeden z warunków uzyskania kredytu o określonej wysokości. I dodał, że choć "bank nie może kierować w stosunku do klienta roszczenia o zapłatę składki" to "może wysokość owej składki wkalkulować w koszt kredytu, obciążając klienta opłatą z tytułu zwrotu kosztów ubezpieczenia".

W swoim wcześniejszym piśmie do klientki, zapowiadającym pobranie pieniędzy na poczet UNWW, bank sprytnie napisał: "w umowie kredytowej zobowiązaliście się państwo do opłacania kosztu ubezpieczenia niskiego wkładu własnego". "Kosztu ubezpieczenia", a nie "składki". A potem dodał, że obciąży klienta "prowizją", a nie składką ubezpieczeniową. W tym momencie kluczowe jest sformułowanie, które w umowie kredytowej odnosi się do ubezpieczenia niskiego wkładu własnego. Czy jest to "koszt ubezpieczenia" (wtedy bank może próbować się wywinąć od odpowiedzialności za wciskanie klientowi "nibyubezpieczenia"), czy też "składka"? Węszę tu niezłą ściemę, bo już opisywałem w blogu sytuację, w której bank chciał tak zakręcić klientem, że aż wmawiał mu, iż składka to nie składka :-).

ODDAJĄ JEDNĄ SKŁADKĘ, A POBIERAJĄ DRUGA. W wielu przypadkach sprawa ubezpieczenia niskiego wkładu przypomina never ending story. Klient z jednej strony odzyskuje jedną składkę, a drugą ręką bank pobiera od niego drugą. Klient normalnie spłaca raty, ale bank twierdzi, że ma... niedopłatę (bo z raty pobrał sobie ubezpieczenie). I straszy wypowiedzeniem umowy kredytowej.

"Jeżeli w ciągu 36-miesięcznego okresu ochrony ubezpieczeniowej saldo zadłużenia z tytułu udzielonego kredytu nie stanie się równe lub niższe niż 313.000 zł, kredytobiorca jest zobowiązany do zwrotu kosztów ubezpieczenia za kolejny 36-miesięczny okres udzielonej bankowi przez InterRisk Vienna Insurance Group ochrony ubezpieczeniowej, o czym kredytobiorca zostanie powiadomiony przez Bank pisemnie"

- tak brzmi fragment umowy kredytowej jednego z moich czytelników. Po dwóch latach bank zmienił dostawce UNWW i zmuszał klientów do dalszego ubezpieczania się na rzecz innego towarzystwa - de facto wbrew postanowieniom umowy kredytowej. Wielu kredytobiorców się odwoływało i nie płaciło, ale bank twierdził, że z tytułu rat powstała niedopłata. Kredytobiorcy zaczęli się odwoływać do Arbitra Bankowego, aby odzyskać składki. Wiele osób wygrało, gdyż Arbiter potwierdzał błąd banku. Jednak do dziś bank nie zmienił podejścia do innych kredytobiorców niż ci, którzy poszli się pienić do Arbitra Bankowego, jak mydełko Fa.

"Gdy bank pobrał ode mnie opłatę za kolejny, trzeci już okres ubezpieczenia, złożyłem wniosek do Arbitra Bankowego o zwrot drugiej opłaty. Wygrałem z bankiem. Teraz bank żąda ode mnie nadpłaty kredytu bądź podpisania aneksu do umowy, zrzucając na mnie koszt naprawienia swojego błędu. Wszystko to w momencie, gdy bank pobrał już opłatę za trzeci okres ubezpieczenia, które będzie trwać jeszcze dwa lata"

- opowiada jeden z czytelników. Uważam, że ktoś ten bałagan powinien pozamiatać. I być może to jest robota dla UOKiK-u, który mógłby wziąć na poważną rozmowę prezesów banków i ustalić z nimi zasady według których ma działać - lub raczej przestać działać - to ubezpieczenie. Tak samo, jak zrobił to w przypadku polis inwestycyjnych.

CHŁOŃ SUBIEKTYWNOŚĆ TAK JAK LUBISZ. Subiektywność jest multifunkcyjna i się często dyslokuje ;-). Można ją spotkać tu i tam. W internecie, mediach społecznościowych, na wideo, w prasie, książkach oraz na spotkaniach, odczytach, konferencjach - wszędzie tam, gdzie mówi się o pieniądzach.

SPOTKAJ MNIE W NECIE... Blog "Subiektywnie o finansach" codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy o Waszych pieniądzach. Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w Waszych sprawach. Zaglądaj na samcik.blox.pl, nowy wpis wpada tu zwykle tuż po godz. 9.00. Blog czyta ok. 200.000 czytelników miesięcznie. Jeśli chcesz wiedzieć jeszcze więcej i ze mną podyskutować, zostań fanem blogu na Facebooku (jest nas już 35.000!), na Twitterze (tu wraz ze mną rządzi blisko 10.000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego:maciej.samcik@gazeta.pl. Postaram się odpowiedzieć na każdy e-mail, choć nie obiecuję, że odpowiem szybko ;-).

SPOTKAJ MNIE W NECIE... Blog "Subiektywnie o finansach" codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy o Waszych pieniądzach. Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w Waszych sprawach. Zaglądaj na samcik.blox.pl, nowy wpis wpada tu zwykle tuż po godz. 9.00. Blog czyta ok. 200.000 czytelników miesięcznie. Jeśli chcesz wiedzieć jeszcze więcej i ze mną podyskutować, zostań fanem blogu na Facebooku (jest nas już 35.000!), na Twitterze (tu wraz ze mną rządzi blisko 10.000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego:maciej.samcik@gazeta.pl. Postaram się odpowiedzieć na każdy e-mail, choć nie obiecuję, że odpowiem szybko ;-).

...ZOBACZ MNIE W EKSTREMALNYCH AKCJACH. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Ci się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. Wszystkie te przygody są na mojej "stronie" youtubowej. Zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już ponad 2000 fanów i jest ponad 70 filmów, które obejrzano więcej, niż ćwierć miliona razy).

...ZOBACZ MNIE W EKSTREMALNYCH AKCJACH. Opowiadam o domowych finansach nie tylko tekstem, ale i ruchomymi obrazami. Żeby Ci się nie nudziło robię przy tym różne głupie rzeczy: skakałem na spadochronie, dałem sobie obić twarz przez byłego trenera Tomasza Adamka, latałem w tubie aerodynamicznej, w której ćwiczą kosmonauci, ćwiczyłem na najnowocześniejszym w Polsce symulatorze lotów, jeździłem autobusem, gokartem, grałem w golfa i ruletkę. Wszystkie te przygody są na mojej "stronie" youtubowej. Zasubskrybuj mój kanał na Youtube (w tym kinie siedzi już ponad 2000 fanów i jest ponad 70 filmów, które obejrzano więcej, niż ćwierć miliona razy).

SUBIEKTYWNA EKIPA SAMCIKA IDZIE NA OSTRO W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych "Wyborczej" ukazuje się tygodnik "Pieniądze Ekstra", w którym ja i grupa moich kolegów, zwana złowróżbnie Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Jeśli potrzebujesz rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - pisz na ekipasamcika@wyborcza.biz. Moi ludzie (mam nadzieję :-)) nie zostawią Cię bez pomocy.

SUBIEKTYWNA EKIPA SAMCIKA IDZIE NA OSTRO W "WYBORCZEJ" . Blog "Subiektywnie o finansach" zyskał tak dużą popularność, że zaowocował autorskimi stronami w "Gazecie Wyborczej". Co czwartek na stronach gospodarczych "Wyborczej" ukazuje się tygodnik "Pieniądze Ekstra", w którym ja i grupa moich kolegów, zwana złowróżbnie Ekipą Samcika, radzi jak sprytnie kupować, jak się nie dać nabrać w sklepie, co zrobić, żeby wyplątać się z finansowych tarapatów i jak mieć więcej pieniędzy. Jeśli potrzebujesz rady albo pomocy w sprawie niekoniecznie związanej z produktami finansowymi - pisz na ekipasamcika@wyborcza.biz. Moi ludzie (mam nadzieję :-)) nie zostawią Cię bez pomocy.

SUBIEKTYWNOŚĆ DO PODUSZKI, NA WAKACJE, NA PREZENT: o oszczędzaniu, inwestowaniu i zarządzaniu domowymi pieniędzmi piszę też w moich książkach, które możesz kupić w dobrych księgarniach oraz w internecie. Dowiesz się z nich jak założyć pierwszy plan systematycznego oszczędzania, jak nie dać się okraść przez internet, jak odróżnić tani kredyt od drogiego, jak nie dać się nabić w niby-ubezpieczenie, jak nauczyć dziecko oszczędności...

SUBIEKTYWNOŚĆ DO PODUSZKI, NA WAKACJE, NA PREZENT: o oszczędzaniu, inwestowaniu i zarządzaniu domowymi pieniędzmi piszę też w moich książkach, które możesz kupić w dobrych księgarniach oraz w internecie. Dowiesz się z nich jak założyć pierwszy plan systematycznego oszczędzania, jak nie dać się okraść przez internet, jak odróżnić tani kredyt od drogiego, jak nie dać się nabić w niby-ubezpieczenie, jak nauczyć dziecko oszczędności...

SUBIEKTYWNIE W TOK FM. W ostatnich dniach miałem przyjemność gościć/płynąć na falach informacyjnej rozgłośni TOK FM. W programie Pawła Sulika wyjaśniałem o co chodzi w aferze Amber Gold i pytałem czy może się ona powtórzyć w przyszłości. Kilka dni wcześniej opowiadałem o tym jak się chronić przed kradzieżą tożsamości. Zapraszam do posłuchania!

SUBIEKTYWNIE, BEZ RETUSZU I OSZCZĘDNIE. Ostatnio miałem okazję powiedzieć kilka słów na temat afery Amber Gold w programie "Bez retuszu" oraz namawiać Was do oszczędzania energii w "Pytaniu na śniadanie". Opowiadałem też o tym, że warto dzieci uczyć oszczędzania w TVN24 Biznes i Świat. Zapraszam do obejrzenia!

SUBIEKTYWNIE O LICHWIE I O OBLIGACJACH SZAŁAMACHY. Kilka dni temu miałem okazję gościć w programie "Sprawa dla reportera". Udało mi się nie zostać w całości wyciętym przez ludzi od montażu, ale za to historie, o których się tam nasłuchalem, stawiają włosy dęba i to nie tylko na głowie. Miałem też przyjemność skomentować w TVN 24 Biznes i Świat nową ofertę obligacji przeznaczonych dla beneficjentów programu "Rodzina 500 plus" Zapraszam do obejrzenia obu programów w necie!

September 25, 2016

Ostra jazda w pociągu. Oto multimedialny stolik: zapłacisz mu smartfonem, a w toalecie...

Wygląda na to, że pociągi wreszcie zaczynają odzyskiwać miano najwygodniejszego - choć niekoniecznie najtańszego i najszybszego - środka transportu między największymi miastami . Co prawda jeżdżące po polskich torach pendolino trudno nazwać "szybką" koleją (na trasach nad morze, do Wrocławia i do Krakowa może bywają porównywalnie szybkie, co jeżdżenie autostradami, ale w porównaniu ze standardami zachodnimi to wciąż jest jakiś kabaret), lecz idzie ku dobremu. Jest elastyczny cennik (jeździłem już pendolino pierwszą klasą za cenę poniżej 90 zł), system zakupu biletów przez smartfona (no, chyba że zawczasu nie używałeś prezerwatyw ), porządna obsługa restauracyjna w pociągach, w wagonach pendolino też gniazdko przy każdym fotelu, a od czasu do czasu nawet zintegrowana usługa kolejowo-taksówkowa (moim zdaniem powinna być standardem, co niechybnie wykończyłoby polskie lotnictwo pasażerskie ;-)).

Słyszałem, że kolejarze - przynajmniej na długich trasach - odbierają powoli klientów autobusom. Co sprawiłoby, że w ogóle przestałbym jeździć po kraju autostradami? Luksusowe pociągi powinny być szybsze, mieć nie tylko prąd, ale i internet w przedziałach oraz popracować nad jakimś programem lojalnościowym. No i być może zapewnić więcej atrakcji dla osób, którym nie wystarczy strefa ciszy "zainstalowana" ostatnio w pendolino. Podobno są pociągi, w których jeden z wagonów jest czymś w rodzaju pokoju zabaw na kółkach, ale nigdy na taki nie trafiłem. Nie mogę się natomiast doczekać wprowadzenia w pociągach ekspresowych atrakcji, które pokazał - jak piszą portale branżowe - na targach kolejowych w Berlinie producent wagonów Pesa.

Przede wszystkim przy wejściu do pociągu w wagonach tego producenta może się znajdować tablica z rozpiską aktualnie wolnych miejsc oraz z informacją jakie jest obłożenie w innych wagonach. Co prawda w pociągach ekspresowych zwykle obowiązuje rezerwacja miejsc, ale system rezerwacyjny PKP ma tę niemiłą cechę, że wszystkich pasażerów zgania do jednego wagonu, a pozostałe jadą puste. System informacyjny przy wejściu do pociągu może być w tej dziedzinie "koniem trojańskim" korzystnym dla klientów. Druga nowość to... stoły multimedialne. Siadasz w przedziale, a na stoliku przed tobą wyświetla się powitanie i menu restauracyjne (pewnie gdyby dało się zbierać dane o pasażerach za pośrednictwem jakiegoś programu lojalnościowego, to powitanie byłoby spersonalizowane, a menu też mogłoby uwzględniać gusta kulinarne danego klienta). Zamawiasz szybką szamę kikając i płacisz zbliżeniowo kartą lub smartfonem . A jeśli smartfon rozładowany, to go podładowujesz, bo w stół jest wbudowana też bezprzewodowa ładowarka.

Przede wszystkim przy wejściu do pociągu w wagonach tego producenta może się znajdować tablica z rozpiską aktualnie wolnych miejsc oraz z informacją jakie jest obłożenie w innych wagonach. Co prawda w pociągach ekspresowych zwykle obowiązuje rezerwacja miejsc, ale system rezerwacyjny PKP ma tę niemiłą cechę, że wszystkich pasażerów zgania do jednego wagonu, a pozostałe jadą puste. System informacyjny przy wejściu do pociągu może być w tej dziedzinie "koniem trojańskim" korzystnym dla klientów. Druga nowość to... stoły multimedialne. Siadasz w przedziale, a na stoliku przed tobą wyświetla się powitanie i menu restauracyjne (pewnie gdyby dało się zbierać dane o pasażerach za pośrednictwem jakiegoś programu lojalnościowego, to powitanie byłoby spersonalizowane, a menu też mogłoby uwzględniać gusta kulinarne danego klienta). Zamawiasz szybką szamę kikając i płacisz zbliżeniowo kartą lub smartfonem . A jeśli smartfon rozładowany, to go podładowujesz, bo w stół jest wbudowana też bezprzewodowa ładowarka.

Taki stół multimedialny to świetna opcja do dostarczania pasażerowi rozrywki (gry planszowe i logiczne) albo informacji (mapa podróży, newsy), ale na miejscu twórców systemu pomyślałbym też o wyświetlaniu - być może w przyszłości spersonalizowanych - ofert dotyczących zakupów w sklepach znajdujących się nieopodal dworca w miejscu docelowym, promocyjne oferty wynajmu pokoi hotelowych ... A nawet - jeśli się uprzeć - zakupów z opcją odbioru przy wyjściu z pociągu (płacę w pociągu, a po przyjeździe na miejsce czeka na mnie dostawca z paczką). To może spowodować, że tak, jak banki być może wkrótce przestaną zarabiać tylko na usługach bankowych (a zaczną na "naganianiu" klientów sieciom handlowym), tak jak hotele już zarabiają coraz więcej na usługach dodatkowych, tak koleje mogą w przyszłości zarabiać na pośrednictwie w sprzedaży różnych usług. O ile bank musi się mocno spocić, żeby skłonić klienta do tego, żeby zainstalował apkę mobilną w smartfonie i pozwolił się śledzić, o tyle pasażer w pociągu w zasadzie z nudów może nic innego w pociągu nie robić tylko... kupować. I płacić.

newsy), ale na miejscu twórców systemu pomyślałbym też o wyświetlaniu - być może w przyszłości spersonalizowanych - ofert dotyczących zakupów w sklepach znajdujących się nieopodal dworca w miejscu docelowym, promocyjne oferty wynajmu pokoi hotelowych ... A nawet - jeśli się uprzeć - zakupów z opcją odbioru przy wyjściu z pociągu (płacę w pociągu, a po przyjeździe na miejsce czeka na mnie dostawca z paczką). To może spowodować, że tak, jak banki być może wkrótce przestaną zarabiać tylko na usługach bankowych (a zaczną na "naganianiu" klientów sieciom handlowym), tak jak hotele już zarabiają coraz więcej na usługach dodatkowych, tak koleje mogą w przyszłości zarabiać na pośrednictwie w sprzedaży różnych usług. O ile bank musi się mocno spocić, żeby skłonić klienta do tego, żeby zainstalował apkę mobilną w smartfonie i pozwolił się śledzić, o tyle pasażer w pociągu w zasadzie z nudów może nic innego w pociągu nie robić tylko... kupować. I płacić.

Aha, poza systemem informacyjnym przy wejściu do pociągu oraz stołem multimedialnym z możliwością płacenia i ładowania smartfona Pesa pokazała też dość podejrzaną rzecz - lustro z możliwością wyświetlania informacji w toalecie. Nawet jeśli założymy, że w tym lustrze będzie wyświetlana tylko informacja o godzinie, pogodzie na zewnątrz (jakby to miało jakiekolwiek znaczenie w chwili skupienia :-)) oraz o tym ile zostało czasu do najbliższej stacji, to i tak skojarzenia z Wielkim Bratem w wersji kolejowej są zbyt żywe, by "inteligentne lustro" w pociągowym kibelku mogło mnie ucieszyć. Z drugiej strony... operator telekomunikacyjny i tak wie o mnie wszystko :-).

September 23, 2016

Dostajesz 500 zł na dziecko? Oddaj je ministrowi, a on ci zapłaci. Ile? Nawet 3% w skali roku!

Minister Finansów Paweł Szałamacha ogłosił szczegóły nowej oferty obligacji, dzięki którym posiadacze dzieci i beneficjenci programu "Rodzina 500 Plus" będą mogli oszczędzać na preferencyjnych warunkach. Sprzedaż rusza już z początkiem października. Na pierwszy rzut oka jest nieźle. Będzie można pożyczyć rządowi otrzymane od rządu pieniądze (wiem, głupie to, ale cóż poradzić :-)) na sześć lub dwanaście lat, otrzymując za to oprocentowanie od 1,75% do 2% wyższe, niż inflacja . W obecnych warunkach, kiedy inflacji nie ma, oprocentowanie wynosiłoby właśnie 1,75% w skali roku dla obligacji sześcioletnich i 2% w skali roku dla dwunastoletnich. W pierwszym roku rząd przyzna bonus i oprocentowanie będzie ekstrawysokie - 2,6% w przypadku obligacji krótszych oraz 3% w przypadku "dwunastolatek" . Obligacje będzie można odsprzedać rządowi przed terminem, płacąc od 70 gr. (w przypadku papierów sześcioletnich) do 2 zł kary od każdej obligacji. W praktyce oznacza to, że trzeba będzie spisać na straty większość lub całość odsetek za ostatni rok inwestycji.

Minister Finansów Paweł Szałamacha ogłosił szczegóły nowej oferty obligacji, dzięki którym posiadacze dzieci i beneficjenci programu "Rodzina 500 Plus" będą mogli oszczędzać na preferencyjnych warunkach. Sprzedaż rusza już z początkiem października. Na pierwszy rzut oka jest nieźle. Będzie można pożyczyć rządowi otrzymane od rządu pieniądze (wiem, głupie to, ale cóż poradzić :-)) na sześć lub dwanaście lat, otrzymując za to oprocentowanie od 1,75% do 2% wyższe, niż inflacja . W obecnych warunkach, kiedy inflacji nie ma, oprocentowanie wynosiłoby właśnie 1,75% w skali roku dla obligacji sześcioletnich i 2% w skali roku dla dwunastoletnich. W pierwszym roku rząd przyzna bonus i oprocentowanie będzie ekstrawysokie - 2,6% w przypadku obligacji krótszych oraz 3% w przypadku "dwunastolatek" . Obligacje będzie można odsprzedać rządowi przed terminem, płacąc od 70 gr. (w przypadku papierów sześcioletnich) do 2 zł kary od każdej obligacji. W praktyce oznacza to, że trzeba będzie spisać na straty większość lub całość odsetek za ostatni rok inwestycji.

CZY OBLIGACJE "RODZINNE" MAJĄ SENS? Prawo do zakupu obligacji będzie przysługiwało wyłącznie osobom dostającym 500 zł na dziecko i wyłącznie na taką kwotę, jaką otrzymują od rządu. Widać więc już na pierwszy rzut oka, że tu nie chodzi o żadne "stymulowanie skłonności polskich rodzin do oszczędzania" (gdyby tak było, to rząd ogłosiłby jakąś ulgę podatkową od długoterminowego oszczędzania), ale o ograniczenie kosztów rządowego programu. A ściślej - przeniesienie części jego kosztów w przyszłość. Rząd wypłaca człowiekowi 500 zł, ale klient, który kupi nowe obligacje, dostanie te pieniądze - choć wraz z odsetkami - dopiero za sześć lub dwanaście lat. Nie przypomina Wam to trochę tej całej sprawy z OFE? W tym przypadku też rząd się zadłużał po to, żeby kiedyś Polacy dostali większe emerytury. Teraz będzie się zadłużał, by kiedyś dostali 500 zł na dziecko - plus odsetki.

Jeśli przyjmiemy założenie, że program "Rodzina 500 Plus" na służyć wspomaganiu potrzebujących, to emitowanie obligacji w celu ściągniecia tych pieniędzy z rynku oznacza de facto przyznanie się rządu do porażki. "Daliśmy pieniądze podatników ludziom, którzy ich nie potrzebują, więc próbujemy część z nich odzyskać, płącąc za to odsetki" - tak mógłby wyglądać rachunek sumienia. Jeśli zaś przymiemy założenie, że "Rodzina 500 Plus" to rodzaj "nagrody" dla tych Polaków, którzy ponoszą ciężar wychowania dzieci i przyszłych podatników (którzy złożą się na emerytury również osób bezdzietnych) - preferencyjne obligacje mają okruchy sensu. Choć powtarzam: ograniczenie kwoty inwestycji do wysokości pieniędzy otrzymanych od rządu nie świadczy dobrze o intencjach rządu. Ani tym bardziej o zawartości rządowej skarbonki :-)).

CZY TE OBLIGACJE SIĘ NAM OPŁACĄ? Jeśli chodzi o warunki finansowe obligacji, to zarówno sześcio- jak i dwunastoletnie będą miały bardzo podobną konstrukcję do będących już dziś w sprzedaży "dziesięciolatek". Oprocentowanie uzależnione od inflacji zapewnia realny zysk, ale w czasach dużego popytu banków na pieniądze ciułaczy może okazać się nieatrakcyjne w stosunku do oprocentowania lokat bankowych. Dziś, gdy banki za depozyty bez restrykcji płacą 1-1,5% w skali roku (2% też się zdarza, ale w ramach krótkich promocji), oferta rządu wygląda dość atrakcyjnie, choć nie powala. A w porównaniu do innych rządowych papierów sprzedawanych ciułaczom? Oprocentowanie obligacji dziesięcioletnich będących obecnie w sprzedaży wynosi 2,5% w pierwszym roku oraz 1,5% powyżej inflacji w kolejnych latach. Przypomnijmy: "dwunastolatki" w ramach "Rodziny 500 plus" mają mieć aż 3% w pierwszym roku i 2% powyżej inflacji w kolejnych latach. Czyli wyraźnie lepiej. Z kolei obligacje dwuletnie można dziś kupić z gwarancją stałego zysku 2% w skali roku. To też ciut gorzej od "dwunastolatek" - 4% zamiast 5% po dwóch latach - ale za to szybciej dostaje się pieniądze.

CZY TE OBLIGACJE SIĘ NAM OPŁACĄ? Jeśli chodzi o warunki finansowe obligacji, to zarówno sześcio- jak i dwunastoletnie będą miały bardzo podobną konstrukcję do będących już dziś w sprzedaży "dziesięciolatek". Oprocentowanie uzależnione od inflacji zapewnia realny zysk, ale w czasach dużego popytu banków na pieniądze ciułaczy może okazać się nieatrakcyjne w stosunku do oprocentowania lokat bankowych. Dziś, gdy banki za depozyty bez restrykcji płacą 1-1,5% w skali roku (2% też się zdarza, ale w ramach krótkich promocji), oferta rządu wygląda dość atrakcyjnie, choć nie powala. A w porównaniu do innych rządowych papierów sprzedawanych ciułaczom? Oprocentowanie obligacji dziesięcioletnich będących obecnie w sprzedaży wynosi 2,5% w pierwszym roku oraz 1,5% powyżej inflacji w kolejnych latach. Przypomnijmy: "dwunastolatki" w ramach "Rodziny 500 plus" mają mieć aż 3% w pierwszym roku i 2% powyżej inflacji w kolejnych latach. Czyli wyraźnie lepiej. Z kolei obligacje dwuletnie można dziś kupić z gwarancją stałego zysku 2% w skali roku. To też ciut gorzej od "dwunastolatek" - 4% zamiast 5% po dwóch latach - ale za to szybciej dostaje się pieniądze.

Czytaj też: Rząd wykastrował obligacje z odsetek. Czy opłaci się je kupować?

Załóżmy, że w kwietniu przyszłego roku będę chciał zacząć lokować pieniądze z rządowego programu w obligacje sześcioletnie. Będę miał prawo kupić obligacje za 6000 zł. W pierwszym roku dostanę 126 zł odsetek (po opodatkowaniu), a w kolejnych latach - przy założeniu, że inflacji nadal nie będzie - po 85 zł (no, może ciut więcej, bo odsetki będą dopisywane do kapitału). Na koniec - za sześć lat - dostanę swoje 6000 zł oraz 551 zł odsetek. Porównując ten dochód z przeciętną lokatą w banku, oprocentowaną przez cały okres deponowania na 1,5% w skali roku - 432 zł odsetek od 6000 zł inwestycji, można powiedzieć, że jest nieźle (ale to czysta symulacja, nie znamy oprocentowania depozytów w przyszłości, ani poziomu inflacji).

CZY BĘDZIE ZAINTERESOWANIE POLSKICH RODZIN? Z jednej strony w ostatnich dniach czytaliście w blogu dane o naszym oszczędzaniu, z których wynika, że z ponad 500 mld zł długoterminowych oszczędności w obligacjach trzymamy tylko niecałe 12 mld zł. Jeśli już jakieś obligacje kupujemy, to raczej te krótkoterminowe, dwuletnie ("dziesięcilatki" stanowią najwyżej 10-20% łącznego popytu na obligacje). Rząd potrafi roznamiętnić ciułaczy obligacjami, ale tylko wtedy, gdy wypuszcza jakieś krótkoterminowe "ekstra-modele" . Patrząc z tego punktu widzenia wystawienie do sprzedaży wieloletnich papierów raczej nie powinno spowodować kolejek w oddziałach PKO BP (ten bank będzie sprzedawał obligacje). Z drugiej strony w ostatnich godzinach cytowałem też dane, z których wynika, że mniej więcej jedna czwarta beneficjentów "Rodziny 500 Plus" nie wydaje wszystkich pieniędzy otrzymanych od rządu, a jedna szósta nie wydaje ich w ogóle, tylko oszczędza. Przy założeniu, że rocznie program kosztuje 23 mld zł i zakładając, że ludzie w ankietach nie ściemniali, można przyjąć, że z pieniędzy przekazywanych nam przez rząd na dzieci - w ramach długoterminowego oszczędzania - może wrócić do Ministerstwa Finansów jakieś 5 mld zł rocznie (a jak dobrze pójdzie, to i 7 mld zł). Bo tyle kasy zostaje w kieszeniach Polaków, którzy i bez 500 zł dodatku miesięcznego dobrze sobie radzą. To jak? Wchodzicie? Wychodzicie?

September 22, 2016

Co drugi nigdy nie będzie miał oszczędności, bo... nie umie. Co szósty nie ma na co wydać 500 zł

Sypnęło ostatnio danymi o naszym oszczędzaniu. Z raportu Analiz Online wycisnąłem własne szacunki dotyczące naszych długoterminowych oszczędności. Wyszło mi, że mamy ich co najmniej 532 mld zł, czyli między 20.000 zł na jednego dorosłego obywatela, a 30.000 zł na osobę (jeśli uwzględnimy emerytów i rencistów). To, rzecz jasna,uproszczone szacunki nie uwzględniające oszczędności, które mamy pod poduszką, w bieliźniarce lub w domowym sejfiku - dolary, złoto, kosztowności. Gorsze od braku możliwości oszacowania tej "szarej" liczby jest to, że według firmy Allianz - też liczącej tylko "oficjalne" pieniądze, nie te "spod poduchy" - niestety jesteśmy biedniejsi, niż Czesi i Węgrzy oraz większość dużych nacji naszego regionu. Z "dużych" narodów mniej oszczędności od nas mają tylko Rumuni. Z dobrych wiadomości: w ciągu dwóch ostatnich lat nasze długoterminowe zaskórniaki - jak wynika z moich szacunków - zwiększyły się o 55 mld zł.

Przeczytaj: mój poradnik o oszczędzaniu małych pieniędzy, gdy nie starcza na życie

Przeczytaj i obejrzyj: mój miniporadnik o niepodległości finansowej. A jeśli już masz podstawową poduszkę finansową - sprawdź jak ja lokuję swoje nadwyżki finansowe i... też tak spróbuj!

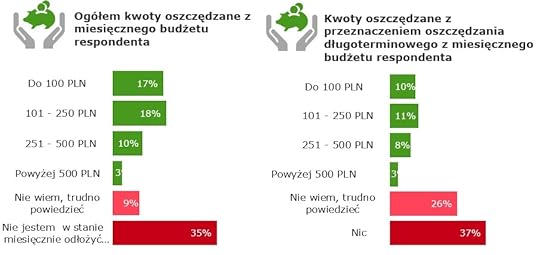

Dosłownie kilkanaście godzin później Związek Banków Polskich przedstawił wyniki badań przeprowadzonych przez TNS, dotyczących naszego codziennego odkładania pieniędzy. W uproszczeniu - skąd wzięło się te 55 mld zł nowych oszczędności ;-)). Podstawowy wniosek: prawie połowa Polaków (dokładnie 44%) nie widzi w swoim domowym budżecie potencjału do oszczędzania . A więc oni się nie dołożyli do tych 20.000 zł oszczędności na głowę, wynikających z danych Analiz Online. Oznacza to najprawdopodobniej, że jakiekolwiek oszczędności ma tylko połowa Polaków, ale za to przeciętnie po 40.000 zł. Ale i w tej połówce siły są nierówne. Co trzeci z posiadających oszczędności jest w stanie odłożyć mniej, niż 100 zł miesięcznie. Poważniejsze kwoty - powyżej stówki, średnio 200-300 zł - odkłada dwie trzecie z "większej połowy" oszczędzających , czyli mniej więcej co trzeci Polak. Prawidłowy podział owych 523 mld zł wygląda więc pewnie tak, że lwią część długoterminowych oszczędności kontroluje 30% zamożniejszych Polaków, z których każdy przeciętnie uciułał jakieś 50.000 zł. Głębiej w te podziały nie wchodzę, bo nieuchornnie doszedłbym do "zgranego" już wniosku, że połowę oszczędności kontroluje 10% najzamożniejszych Polaków. W tym mniej więcej połowę kontroluje Robert Lewandowski ;-)

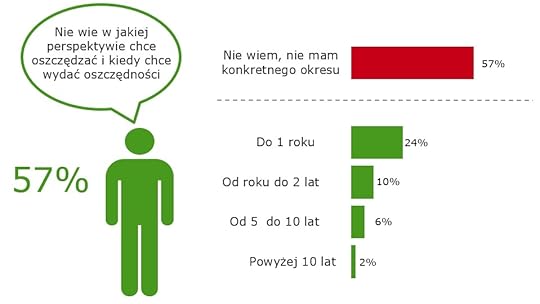

Jeśli taki "co trzeci" rzeczywiście odkłada po 250 zł miesięcznie, to rocznie pula naszych oszczędności powinna rosnąć o niecałe 25 mld zł. Nie wszystkie z tych oszczędności są długoterminowe, ale już mniej więcej wiemy skąd się wzięło 55 mld zł nowych oszczędności Polaków. Może ciut pieniędzy dorzucili do puli też ci, którzy odkładają do 100 zł miesięcznie, ale ich zaskórniaki siłą rzeczy są raczej krótkoterminowe. A dlaczego te nasze nowe oszczędności w większości wylądowały w bankach? W badaniu ponad połowa Polaków odpowiada, że sama nie wie na jak długo oszczędza, zaś tylko 8% ma horyzont oszczędzania sprecyzowany i powyżej 5 lat. Przy takim podejściu to nawet jest dobrze, że pieniądze lądują w banku, a nie np. na giełdzie, czy w obligacjach korporacyjnych :-). Czas popracować nad przekonaniem 90% Polaków, żeby "zakontraktowali" sobie w głowie długi termin oszczędzania. Potem pójdzie już z górki, wszyscy będą mieli portfele oszczędności takie jak ja ;-).

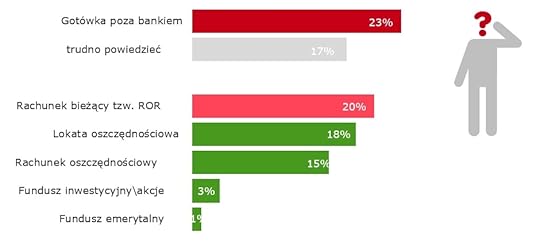

Drugi problem: aż 23% Polaków za najlepszy sposób oszczędzania uważa trzymanie gotówki w bieliźniarce. A kolejne 17% nawet nie wie gdzie położyłoby gotówkę, gdyby ją miało. Co z tego wynika? 40% Polaków nie ma za grosz zaufania do jakichkolwiek sposobów oszczędzania lub inwestowania pieniędzy. Najchętniej położyliby kasę w słoiku. W sumie... może to nie jest takie głupie? Zakopać złoto w ogródku i poczekać 20 lat aż urośnie?

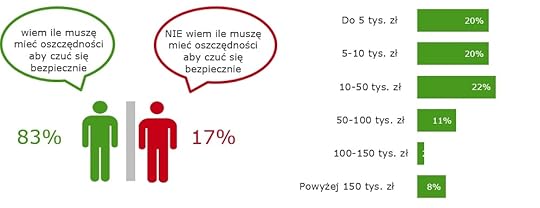

Te same 40% (chyba te same) będzie szczęśliwe, jeśli będzie miało 5-10.000 zł w oszczędnościach. Powyżej 50.000 zł oszczędności - a więc tyle, żeby można było nie ograniczać się tylko do bankowej lokaty - ma ambicje mieć tylko 20% Polaków. A więc większa część z tych, którzy uskładali do tej pory te 532 mld zł, które widać w statystykach.

Następny wykres wbił mi nóż w plecy. Od lat propaguję tezę, że aby oszczędzać nie trzeba świetnie zarabiać. Że liczy się mechanizm i nawyk. Że jeśli dziś zarabiamy 2000 zł miesięcznie i będziemy w stanie odłożyć 3% z tej sumy na oszczędności (60 zł), to gdy kiedyś nasze dochody wzrosną do 4000 zł, to przy tym samym odsetku oszczędności będziemy mogli odłożyć już 120 zł miesięcznie. Znam ludzi, którzy zarabiają po kilkadziesiąt tysięcy złotych i też nie są w stanie odłożyć ani grosza. Oni też są w tej połowie, która twierdzi, że byłaby w stanie oszczędzać, gdyby jeszcze więcej zarabiała . To jest, niestety, ślepa uliczka. Wiem, są ludzie, którzy mają zbyt niskie dochody, żeby oszczędzać, ale na pewno nie jest w tej sytuacji 51% społeczeństwa. Duża część z nich - może nawet większość - ma po prostu dobrą wymówkę: "będę oszczędzał jak będę więcej zarabiał". Akurat. Motywatory oszczędzania według Polaków macie poniżej:

Na koniec ciekawostka: jeśli zastanawiacie się jaka część Polaków nie przejada wszystkich pieniędzy z programu "Rodzina 500 plus", to z badania ZBP i TNS wynika to dość jasno - połowa Polaków wydaje wszystkie pieniądze (w połowie na wydatki bieżące, a w połowie na edukację, zdrowie i inne, bardziej wysublimowane potrzeby). A druga połowa coś-tam potrafi zaoszczędzić. Przy czym tylko co dziesiąty beneficjent odkłada 500 zł w całości na przyszłość dzieci, a co szósty odkłada przynajmniej połowę. Przy "lewicowej" interpretacji można byłoby z tego wysnuć wniosek, że co szósta rodzina w ogóle tych 500 zł nie potrzebuje, bo doskonale sobie radzi bez tego. Dla nich w bankach pojawiły się lokaty prorodzinne. Ale - to już ustaliliśmy - 500 zł na dziecko nie ma być pomocą dla najbiedniejszych, ale "dodatkiem" za czas poświęcony na wychowywanie przyszłego podatnika, na który składa się całe społeczeństwo.

SAMCIKOWE OPOWIEŚCI: ZAPRASZAM NA PIĄTKOWY WIECZÓR ;-). W piątek 23 września na zaproszenie warszawskiej "Klubokawiarni Życie jest fajne" przy ul. Grójeckiej 68 będę opowiadał o złych bankach i dobrych bankach. Lub odwrotnie ;-). Zapraszam! Więcej szczegółów znajdziecie pod tym fejsbukowym linkiem

Dobra zmiana? Polacy rzucili się do gromadzenia! Każdy odłożył już na spełnianie marzeń...

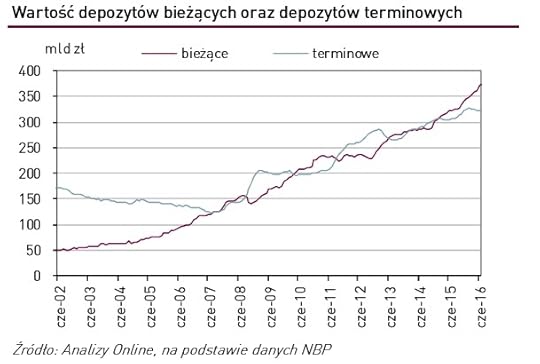

W ciągu ostatnich lat nasze "oficjalne" długoterminowe oszczędności zwiększyły się aż o 10%, a w liczbach bezwzględnych - o 55 mld zł . Tak mi wyszło z porównania starych raportów firmy Analizy Online - zbierającej dane m.in. o naszych oszczędnościach - z jej najnowszymi statystykami. W depozytach bankowych, obligacjach, polisach inwestycyjnych, funduszach i akcjach mamy w sumie 531 mld zł. Byłoby więcej, ale uważam, że nie należy w kwocie naszych zaskórniaków uwzględniać ani pieniędzy w OFE (bo Sąd Najwyższy powiedział, że nie są nasze), ani tych, które trzymamy na ROR-ach i kontach oszczędnościowych (bo są przeznaczone na bieżące wydatki lub krótkoterminowe oszczędności), ani gotówki w obiegu (jakaś jej część to oszczędności "pod poduchą", ale większość zapewne jest na bieżąco wydawana na zakupy). Wyłączając te wszystkie "niepewne" oszczędności uzyskamy właśnie owe 531 mld zł średnio- i długoterminowych oszczędności na naszych kontach.

W ciągu ostatnich lat nasze "oficjalne" długoterminowe oszczędności zwiększyły się aż o 10%, a w liczbach bezwzględnych - o 55 mld zł . Tak mi wyszło z porównania starych raportów firmy Analizy Online - zbierającej dane m.in. o naszych oszczędnościach - z jej najnowszymi statystykami. W depozytach bankowych, obligacjach, polisach inwestycyjnych, funduszach i akcjach mamy w sumie 531 mld zł. Byłoby więcej, ale uważam, że nie należy w kwocie naszych zaskórniaków uwzględniać ani pieniędzy w OFE (bo Sąd Najwyższy powiedział, że nie są nasze), ani tych, które trzymamy na ROR-ach i kontach oszczędnościowych (bo są przeznaczone na bieżące wydatki lub krótkoterminowe oszczędności), ani gotówki w obiegu (jakaś jej część to oszczędności "pod poduchą", ale większość zapewne jest na bieżąco wydawana na zakupy). Wyłączając te wszystkie "niepewne" oszczędności uzyskamy właśnie owe 531 mld zł średnio- i długoterminowych oszczędności na naszych kontach.

Biorąc pod uwagę, że w Polsce jest 17,5 mln osób aktywnych zawodowo (wypada 8,9 mln emerytów i rencistów, 1,5 mln bezrobotnych oraz 7 mln dzieci i młodzieży) na każdego pracującego mieszkańca kraju nad Wisłą przypada nieco ponad 30.300 zł długoterminowych zaskórniaków. Jeśli nie masz takich oszczędności to się wstydź, bo zaniżasz średnią :-). Albo przeczytaj mój poradnik o oszczędzaniu małych pieniędzy, gdy nie starcza na życie. Gdyby uznać, że emeryci i renciści też mogą mieć zaskórniaki (a pewnie mogą), to średnia wartość długoterminowych oszczędności per capita spada do mniej więcej 20.000 zł. Sądzę, że 55-miliardowy wzrost oszczędności w ostatnich dwóch latach w jakiejś części wiąże się z dopisywaniem odsetek od już zgromadzonych pieniędzy w bankach, ale z tego tytułu góra oszczędności mogła przybrać najwyżej o 10 mld zł. Cała reszta to nowa kasa - najwięcej przybyło jej w bankach, a najwięcej ubyło w akcjach spółek (inwestujecie głównie w polskie spółki, a ich ceny spadają wraz z kolejnymi pomysłami polityków obecnego rządu). Na szczęście to, co stracili oszczędzający lokujący swoje pieniądze w akcjach spółek, zrefundował napływ nowych pieniędzy do funduszy inwestycyjnych.

Biorąc pod uwagę, że w Polsce jest 17,5 mln osób aktywnych zawodowo (wypada 8,9 mln emerytów i rencistów, 1,5 mln bezrobotnych oraz 7 mln dzieci i młodzieży) na każdego pracującego mieszkańca kraju nad Wisłą przypada nieco ponad 30.300 zł długoterminowych zaskórniaków. Jeśli nie masz takich oszczędności to się wstydź, bo zaniżasz średnią :-). Albo przeczytaj mój poradnik o oszczędzaniu małych pieniędzy, gdy nie starcza na życie. Gdyby uznać, że emeryci i renciści też mogą mieć zaskórniaki (a pewnie mogą), to średnia wartość długoterminowych oszczędności per capita spada do mniej więcej 20.000 zł. Sądzę, że 55-miliardowy wzrost oszczędności w ostatnich dwóch latach w jakiejś części wiąże się z dopisywaniem odsetek od już zgromadzonych pieniędzy w bankach, ale z tego tytułu góra oszczędności mogła przybrać najwyżej o 10 mld zł. Cała reszta to nowa kasa - najwięcej przybyło jej w bankach, a najwięcej ubyło w akcjach spółek (inwestujecie głównie w polskie spółki, a ich ceny spadają wraz z kolejnymi pomysłami polityków obecnego rządu). Na szczęście to, co stracili oszczędzający lokujący swoje pieniądze w akcjach spółek, zrefundował napływ nowych pieniędzy do funduszy inwestycyjnych.

Czytaj też: Wkurzają cię niskie odsetki od bankowych lokat? Ich też wkurzyły, więc...

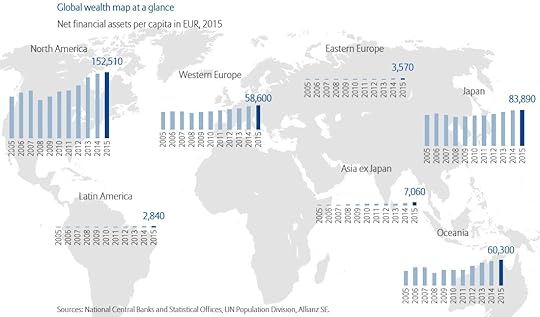

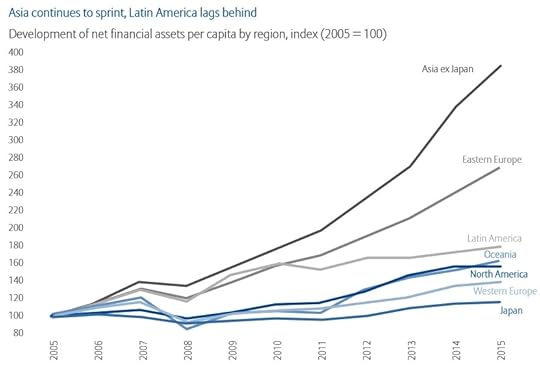

Tak się składa, że mniej więcej w tym samym czasie, w którym ukazały się najnowsze dane o naszej zamożności, niemiecki ubezpieczyciel Allianz ogłosił najnowsze wieści na temat bogactwa gospodarstw domowych na całym świecie. Tradycyjnie już jest to powód do frustracji, bo cały nasz region świata - Europa Środkowo-Wschodnia - choć gromadzi 6% ludności świata, ma tylko 1,5-procentowy udział w światowych zaskórniakach. I tak: Amerykanie zgromadzili 69 bilionów euro, Europejczycy z Zachodu - 35 bilionów, Azjaci - licząc razem z Japończykmi - 42 biliony, a Europejczycy ze Wschodu - raptem nieco ponad 2 biliony euro.

To boli jeszcze bardziej jeśli przeliczymy światowe zaskórniaki na przeciętnego obywatela. Średni Amerykanin ma na koncie w banku, w akcjach, obligacjach, funduszu emerytalnym, albo na polisie oszczędnościowej równowartość jakichś 152.000 euro. Japończyk - 84.000 euro. Zachodni Europejczyk - 58.600 euro. A my... z naszymi drobnymi możemy się ugryźć. Na pocieszenie można tylko dodać, że dość szybko nam rośnie. Nie tak, jak Azjatom, ale dość szybko.

Z oszczędzaniem w Polsce jest o tyle kiepsko, że te nasze finansowe zaskórniaki (równowartość 6.500 euro per capita) - jakkolwiek wyższe mniej więcej dwukrotnie od średniej regionalnej - są w sumie dość niskie nawet w porównaniu do niektórych krajów, w stosunku do których czujemy wyższość :-). A więc przeciętny Czech ma równowartość 12.000 euro oszczędności, przeciętny Węgier - jakieś 10.500 euro, a przeciętny Słoweniec - mniej więcej 14.000 euro. Znacząco mniej oszczędności od nas mają - wśród największych krajów regionu - chyba tylko Rumuni i Słowacy.

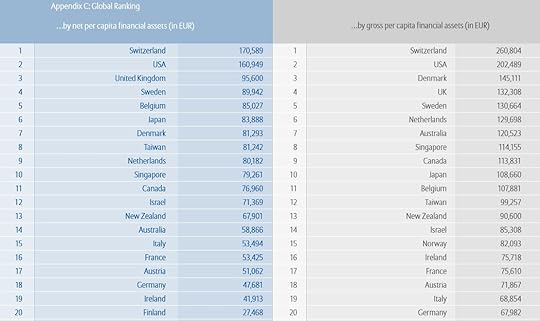

Na koniec zaś przedstawiam listę najbogatszych społeczeństw świata widzianych przez pryzmat przeciętnego bogactwa gospodarstwa domowego. Na podium oczywiście Szwajcarzy (to ci, którzy nie chcieli dostawać swoich "500 zł na dziecko oraz dorosłego"), Amerykanie oraz Brytyjczycy. Taki przeciętny Szwajcar ma w szwajcarskim banku, europejskich i amerykańskich akcjach i w planie emerytalnym równowartość 700.000 zł. I to powinien być nowy cel dla Was: mieć mieszkanie (może być na kredyt, samochód, dwójkę dzieci i niecały milion złotych oszczędności. My, przeciętni Polacy-szaracy pod względem aktywów finansowych netto na mieszkańca jesteśmy na 36. miejscu na świecie. Przed nami - i to z dużą, prawie dwukrotną przewagą - są Chińczycy i Grecy. Ale już przeciętny Rosjanin ma dwa razy mniej oszczędności, niż Polak (raptem 3100 euro), Turek ma tylko 2100 euro, a Brazylijczyk - 734 euro. Jeśli nie chcesz dłużej zaniżać nam średniej, to... koniecznie przeczytaj i obejrzyj mój miniporadnik o niepodległości finansowej. Jeśli już masz podstawową poduszkę finansową - sprawdź jak ja lokuję swoje nadwyżki finansowe i... też tak spróbuj!

SUBIEKTYWNOŚĆ ZAPRASZA DO ROZMOWY! Blog "Subiektywnie o finansach" codziennie, od ponad siedmiu lat, zapewnia niezbędną dawkę wiedzy o Waszych pieniądzach. Prześwietlanie produktów finansowych, ekskluzywne wiadomości o nowych produktach oraz piętnowanie skandalicznych praktyk i interwencje w Waszych sprawach. Zaglądaj na samcik.blox.pl, nowy wpis wpada tu zwykle tuż po godz. 9.00. Blog czyta ok. 200.000 czytelników miesięcznie. Jeśli chcesz wiedzieć jeszcze więcej i ze mną podyskutować, zostań fanem blogu na Facebooku (jest nas już 35.000!), na Twitterze (tu wraz ze mną rządzi blisko 10.000 followersów). Zapraszam też do bezpośredniego kontaktu mejlowego:maciej.samcik@gazeta.pl. Postaram się odpowiedzieć na każdy e-mail, choć nie obiecuję, że odpowiem szybko ;-).

Ponieważ też postanowiłem zostać szwajcarskim rentierem, rzuciłem się do oszczędzania W przenośni i dosłownie. W poniższym klipie opowiadam dlaczego warto mieć finansowy spadochron i jakich patentów użyć, żeby go uszyć z całkiem drobnych kwot. Bez tego nie zostaniesz szwajcarskim rentierem :-)

September 21, 2016

Zaczyna się! W tej firmie cena ubezpieczenia auta ma zależeć od tego... jak jeździsz (baranie ;-))

Od wielu miesięcy przygotowuję Was mentalnie do dużych zmian w ubezpieczeniach komunikacyjnych. Firmy, w których kupujemy polisy OC i AC mają dość ustalania składek według tego po którym mieście będziemy jeździli, od jak dawna mamy prawo jazdy i jaki kupiliśmy sobie samochód (czy złodzieje go "lubią"). Nadejście XXI wieku sprawiło, że teraz ubezpieczyciele mogą uzależniać cenę ubezpieczenia od najbardziej oczywistego czynnika - od tego czy jeździmy bezpiecznie, czy też jak wariaci. Każdy ma przecież w kieszeni smartfona, a w tym smartfonie nawigację i połączenie z internetem. Trzeba tylko dać klientowi aplikację "ubezpieczeniową", która będzie zbierała dane o naszym stylu jazdy i wysyłała do analityków.

Czytaj też: To zaboli wielu? Jeśli nie spłaciłeś kiedyś kredytu, drożej zapłacisz za polisę

Już dwa lata temu pokazywałem Wam aplikację mobilną Avivy, która dała mi dużo radości z jazdy i z... danych, które na mój temat pod drodze zebrała. Ale radość była krótka, bo i aplikacja miała charakter testowy. Z kolei rok temu informowałem, że Link4 rozdaje klientom nawigację NaviExpert z modułem "ubezpieczeniowym", nagradzającym za bezpieczną jazdę. Aplikacja mierzy: ile kilometrów przejechaliśmy w danym okresie, ile z nich zgodnie z przepisami, jak często przekraczaliśmy dozwoloną prędkość, w tym w terenie zabudowanym i poza miastem, o ile najczęściej ją przekraczaliśmy, ile przejechanych kilometrów to była „płynna jazda", jak często gwałtownie przyspieszaliśmy i hamowaliśmy.

Teraz Link4 oficjalnie przyznał, że dane zbierane za pomocą nawigacji NaviExpert, spiętej z modułem analitycznym "Bezpieczna jazda z LInk4", zacznie wykorzystywać do kalkulowania cen polis OC . A więc: jeśli jeździsz ostrożnie jak niemiecki emeryt, będziesz płacił mniej za OC. Zniżki mają sięgać nawet 30% standardowej ceny polis. Nowe polisy mają wystartować na początku przyszłego roku i będzie to specjalna "linia produktowa" - z płatnością składek co miesiąc lub co dwa miesiące i z ceną zmieniającą się w każdym kolejnym okresie "rozliczeniowym". Jeśli klient w poprzednim miesiącu wyjeździł określoną liczbę kilometrów i zmieścił się w profilu "bezpieczny kierowca", to za kolejny miesiąc zapłaci mniejszą składkę. Klient ma mieć wybór: kupić tradycyjne ubezpieczenie z kalkulacją składek jak zwykle, albo ubezpieczenie powiązane z analizą jego zachowań za kółkiem.

Teraz Link4 oficjalnie przyznał, że dane zbierane za pomocą nawigacji NaviExpert, spiętej z modułem analitycznym "Bezpieczna jazda z LInk4", zacznie wykorzystywać do kalkulowania cen polis OC . A więc: jeśli jeździsz ostrożnie jak niemiecki emeryt, będziesz płacił mniej za OC. Zniżki mają sięgać nawet 30% standardowej ceny polis. Nowe polisy mają wystartować na początku przyszłego roku i będzie to specjalna "linia produktowa" - z płatnością składek co miesiąc lub co dwa miesiące i z ceną zmieniającą się w każdym kolejnym okresie "rozliczeniowym". Jeśli klient w poprzednim miesiącu wyjeździł określoną liczbę kilometrów i zmieścił się w profilu "bezpieczny kierowca", to za kolejny miesiąc zapłaci mniejszą składkę. Klient ma mieć wybór: kupić tradycyjne ubezpieczenie z kalkulacją składek jak zwykle, albo ubezpieczenie powiązane z analizą jego zachowań za kółkiem.

Podobno w badaniach połowa ludzi powiedziała, że chętnie by się pisała na taką "inwigilację", byle tylko ubezpieczenie było tańsze. Moment na takie eksperymenty jest dobry, bo w ostatnich miesiącach ceny ubezpieczeń idą ostro w górę i to nie tylko dla kierowców powodujących stłuczki. Opisywałem w blogu przypadki klientów, którym bardzo ostro firmy ubezpieczeniowe podwyższają składki "za niewinność" . Być może aplikacja mobilna Link4 w smartfonie i obietnica, że może dzięki niej ubezpieczenie będzie trochę tańsze, okaże się dla takich "bezszkodowców" atrakcyjną ofertą? Trudno powiedzieć, bo nie znamy jeszcze szczegółów oferty. Dla kogoś, kto kupuje nie tylko OC, ale i AC plus assistance zniżka może nie być duża, bo w cenie takiego pakietu OC waży stosunkowo niewiele . Zastanawiam się też czy dane zbierane przez aplikację będą na tyle wiarygodne i precyzyjne, że mogą być podstawą do decyzji o charakterze finansowym. Nie szukając daleko: skoro nawet taksówkowa aplikacja mobilna nie potrafi precyzyjnie pokazać na którym rogu skrzyżowania się znajduję i muszę czekać aż kierowca obskoczy wszystkie cztery narożniki, to dlaczego miałbym wierzyć, że apka prawidłowo zarejestruje moje zachowania na drodze, nie mówiąc już o ich interpretacji.

Czytaj też: Teraz za zakupy internetowe zapłacisz w... Link4. I dorzucą ubezpieczenie!

Czytaj też: To nie jest śmieszne! Cena twojej polisy może zależeć od tego... co oglądasz

Jest też inny problem: dane na temat stylu jazdy danego klienta - ale nie tylko, również te o miejscach, w których najczęściej się pojawia - to niezwykle cenny materiał nie tylko dla firmy ubezpieczeniowej i nie tylko ze względu na cenę polisy samochodowej. Potencjalnych sposobów na wykorzystanie tych informacji jest multum, co może sprawić, że najbardziej świadomi konsumenci nie będą chcieli oddawać je za kilka srebrników w postaci mętnej obietnicy niewielkiej zniżki na OC. Z drugiej strony - taka aplikacja ubezpieczeniowa w smartfonie może być punktem wyjścia do oferowania usług komplementarnych, np. biletów na przejazd autostradą. Jedno jest pewne: początek roku w ubezpieczeniach komunikacyjnych będzie baaaardzo ciekawy. Skoro Link4 wyskoczył jak Filip z konopi z informacjami o szykowanym na styczeń nowatorskim ubezpieczeniu to znaczy, że nie tylko on jeden się do tego przygotowuje.

Czeski film w niemieckim kinie, czyli bank gmera klientowi przy przelewie. Przez... zapomnienie :-)

Czy bank może zatrzymać przelew, albo przekazać go w mniejszej kwocie, niż zażyczył to sobie jego nadawca? Teoretycznie nie, bo to nie bank decyduje komu i ile pieniędzy przelewa, tylko klient. Choć zdarzały się przypadki - opisywane zresztą w blogu - gdy przelew nie był wykonywany, choć na koncie nadawcy były pieniądze (np. bank zagraniczny, który współpracuje z polskim, odmawia przekazania kasy do kraju, który jest objęty sankcjami przez tamtejszy rząd). Zdarzyło się też, że bank "zgubił" klientowskie przelewy i nie mógł ich znaleźć przez dwa tygodnie ;-). Ginęły też zresztą bez śladu lokaty klientów. .. Dziś sprawa jeszcze dziwniejsza - gdy bank przekazuje klientowi kwotę mniejszą, niż powinien. W tym przypadku chodzi o pieniądze przekazane przez zagraniczny urząd i to w obcej walucie , więc sprawa nie była łatwa do "prześwietlenia". A wszystko zaczęło się kilka tygodni temu, gdy do mojego czytelnika zadzwonił pracownik Deutsche Banku (w nim czytelnik prowadzi swoje operacje) i zażądał dostarczenia decyzji o przyznaniu zagranicznej emerytury, która za pośrednictwem tego banku jest wysyłana z Czech. A, jak obiecywał niegdyś Play, "do Czech mamy za darmo" ;-).

Bank nie dał się zbyć uwagą, że skoro każdy przelew jest opisany, to wiadomo kto go nadał i na jakiej podstawie. Pracownik powiedział, że jak nie dostanie decyzji na piśmie, to nie będzie mógł przyjąć przelewu i pieniądze nie dotrą do czytelnika. Chodziło o kwotę niebagatelną, kilkuset złotych, więc czytelnik nie miał wyjścia - odkopał w papierach decyzję emerytalną wydaną przez zagraniczny urząd i podreptał do oddziału Deutsche Banku się nią "wylegitymować". Dziwił się trochę, że jako uczciwy klient nie może dostać pieniędzy z dowolnego konta na ziemi, tylko musi się tłumaczyć, że przyjęte przez niego przelewy są legalne (zwłaszcza, że nie przypomina sobie, by brał udział w praniu grubych pieniędzy przez mafię, a przedmiotem podejrzeń banku była równowartość kilku stówek :-))), ale polecenie bankowców bez szemrania wykonał.

Czytaj też: Nowy sposób, żeby nadać cash na drugi koniec świata. Idź po bułki ;-)

Czytaj też: Gotówka z zagranicy z dostawą prosto do domu. Tańsza, niż przelew?

Niedługo później do mojego czytelnika dotarł dziwaczny przelew, z którego opisu wynikało, że jest tą czeską emeryturą. Nie zgadzał się jednak ani nadawca przelewu, ani kwota. Klient policzył, że brakuje mniej więcej jednej czwartej pieniędzy, które otrzymywał do tej pory. Przelew był opisany jako "emeryt.zagr." i wyszedł z konta centrali banku. W opisie przelewu była też informacja o pobranym podatku, jednak w znacznie mniejszej wysokości, niż ta, która brakowała w stosunku do wcześniejszych przelewów, które przychodziły bezpośrednio z czeskiego ZUS-u (bo tak chyba trzeba czytać urząd o nazwie Ceska Sprava Socialniho Zabezpece). Mój czytelnik wszczął "śledztwo", bo nie podobało mu się zniknięcie części jego emerytury w odmętach bankowych systemów informatycznych. Bank był głównym podejrzanym, bo to z jego konta wyszedł podejrzanie niski przelew.

"Zacząłem poszukiwać wiedzy na temat ustawy o unikaniu podwójnego opodatkowania, bo pracownik banku powołał się na nią żądając okazania decyzji z czeskiego urzędu. I znalazłem: Okazuje się, że bank ma pobierać od takiej emerytury należny podatek. I że wcześniej tego... nie robił! Dotarłem do interpretacji Urzędu Skarbowego w Warszawie, dotyczącej konieczności poboru tego podatku. Wynika z niej, że Deutsche Bank zawalił sprawę, bo nie zauważył w opisie każdego z przelewów, że pochodzi on z czeskiego ZUS-u"

Podatek powinien być pobierany jako osobny przelew, poprzez pomniejszenie salda konta. Dokładnie tak, jak dzieje się to przy likwidacji lokat terminowych - na konto klienta jest przelewana pełna kwota odsetek, a jednocześnie - oddzielnym przelewem - bank pobiera należny podatek od odsetek. Bank zawalił, ale oczywiście mógłby spróbować załatwić sprawę po dżentelmeńsku. A więc napisać do klienta list z informacją: "szanowny panie-czytelniku, daliśmy ciała i zapomnieliśmy pobierać podatku od pańskiej emerytury. W związku z tym pobierzemy go zbiorczo z podatkiem należnym za obecny okres, oczywiście jeśli szanowny klient nie ma nic przeciwko temu". Prawdopodobnie jest tak, że bez zgody klienta nie dałoby się pobrać tych zaległych pieniędzy, więc bank musiałby liczyć na uczciwość i przychylne spojrzenie klienta. Ale... postanowił pójść na skróty i zaksięgować przelew z Czech na swoim koncie, zamiast na rachunku klienta. A potem przelać klientowi tyle, ile bank uważa za stosowne, licząc że klient albo się nie zorientuje, albo przynajmniej nie będzie dymił, gdyż będzie "wstydał się majestatu". Bankowego oczywiście ;-).

Czytaj też: Przez pomyłkę puścił omyłkowy przelew na złe konto. Nic nie da się zrobić?

Rzecz działa się już kilka tygodni temu, ale klient do tej pory nie może wyjść z szoku, że takie rzeczy są możliwe i że nie jest to czeski film. A jeśli nawet, to klient ogląda go w niemieckim kinie. No bo tak: czy bank może przejąć przelew adresowany do jednego ze swoich klientów? Czy może zmienić opis "prawdziwego" nadawcy przelewu w sytuacji, w której już przejął ten przelew i chce zrolować pieniądze do swojego klienta? Co z kwotą przelewu? Czy jeśli urząd w Czechach chce wypłacić klientowi równowartość 100 euro, a polski bank uzna, że do rąk klienta powinno trafić, dajmy na to, tylko 60 euro, to czy nie jest to pobranie przez bank nienależnych świadczeń? Czy bank jest w tym przypadku odpowiednikiem listonosza, który otwiera list i dopisuje coś do niego, a potem wkłada do nowej koperty i przekazuje "docelowemu" adresatowi? Mam nadzieję, że bank skoryguje swoje zachowanie. Nawet jeśli nie jest to oczywisty błąd banku, tylko np. zmiana interpretacji podatkowej - a więc bank płaci za bałagan panujący w państwie i w relacjach finansowych z sąsiednim państwem) - to liczę, iż klient doczeka się wyjaśnień. Bo tak po prostu zakosić pieniądze z Czech (nawet jeśli do Czech mają za darmo :-)) bez żadnych wyjaśnień się nie godzi.

September 20, 2016

Smartfon się dowie, że nie zapłaciłeś rachunku za prąd. I (prawie) sam go zapłaci. Co za czasy ;-)

Jak skłonić nas do używania smartfonów zamiast kart płatniczych na zakupach? To dziś najważniejsza misja banków, od której zależy czy nadal będą zwiększały zyski. Klient ze smartfonem w ręku - dzięki geolokalizacji i powiadomieniom push - jest bardziej podatny na podpowiedzi co kupić, gdzie kupić i czy można dostać na te zakupy szybki kredyt. Banki będą w przyszłości na tym właśnie zarabiać - na aranżowaniu naszych zakupów. Sęk w tym, że dopóki logowanie do mobilnego banku i autoryzacja transakcji nie będzie oparta na biometrii, zamiast na PIN-ach i hasłach, to karty przy płaceniu będą po prostu wygodniejsze. Jednak era biometrii nadchodzi - do kilku banków można już zalogować się przez smartfona przykładając palec do czytnika (oczywiście o ile ma się odpowiednio nowoczesnego smartfona) - więc i moment, w którym smartfon będzie wygodniejszy do płacenia, niż karta, zbliża się nieubłaganie.

Czytaj też: Bank zaproponował ci nowy sposób płacenia. Zgodzić się? Na co uważać?

Ale jest i drugi punkt w przyzwyczajaniu nas do używania smartfonów do bankowania. To łatwiejsze wykonywanie przelewów. Powiedzmy sobie szczerze: dopóki nasze związki z aplikacją bankową w smartfonie będą się ograniczały do sprawdzania tam salda, pożytek dla banków będzie ograniczony. Ale jeśli zaczniemy na smartfonie również robić przelewy, płacić rachunki, zakładać lokaty... Wtedy smartfon stanie się największym przyjacielem klienta banku. I o to chodzi. To dlatego Bank Millennium oferuje najlepsze lokaty właśnie przez smartfona, a nie w serwisie internetowym, używając do ich oferowania tzw. rozszerzonej rzeczywistości. To dlatego w Banku Smart można już logować się do aplikacji mobilnej głosem (i zapomnieć o PIN-ach). I to dlatego w kilku bankach można już płacić rachunki poprzez zeskanowani kodów paskowych. Cała formatka przelewu wypełnia się sama, a klientowi pozostaje tylko zatwierdzić przelew. Zresztą w ten sam sposób można wypełnić... wniosek o ubezpieczenie samochodu

W mBanku wpadli na kolejny pomysł tego typu - w ramach aplikacji mobilnej przypomną o rachunku za prąd czy telewizję kablową i umożliwią zapłacenie tych rachunków jednym kliknięciem w smartfonie . Niby drobiazg, ale 86% klientów mBanku wykonuje przelewy ręcznie, nie korzystają z żadnych zleceń stałych, ani z poleceń zapłaty. Mozolnie wpisują dane odbiorcy do formatki i zatwierdzają przelew kodem SMS. A że przeciętny klient mBanku płaci 7 przelewów miesięcznie, to nieźle się naklika. No i trzeba pamiętać która faktura do kiedy jest płatna. mBank mógłby wydać zyliony złotych na promowanie zleceń stałych, ale... po co? Woli wprowadzić "przypominacza" o nie zapłaconych rachunkach do aplikacji mobilnej. Specjalne alerty będą pojawiały się zaraz na ekranie startowym, w sekcji "Nadchodzące operacje". Podobny asystent płatności - a w zasadzie robot do samodzielnego płacenia rachunków - wystartował już jakiś czas temu w jednej z fintechowych platform bm.pl, ale bez sprzężenia z kontem osobistym.

Czytaj też: Smartfon, dziecko i... pieniądze. Mieszanka wybuchowa?

Czy to będzie kolejny powód, żeby do mBanku logować się przez smartfona, zamiast z laptopa, czy komputera stacjonarnego? Zapewne właśnie o to chodzi. Bank podaje, że połowa jego klientów korzysta z aplikacji mobilnej w smartfonie, średnio logując się do niej 20 razy w miesiącu. Oczywiście z tych logowań nie wynika, że klienci płacą smartfonem zamiast kartą, najprawdopodobniej po prostu sprawdzają saldo na koncie. No i wciąż jest jeszcze ta druga połowa, która smartfona do bankowania nie używa. A więc nie będzie też nim płacić z sklepie zamiast kartą. Stąd pomysł, żeby wystawić tym klientom nowinkę sprawiającą, że sprawdzanie co słychać w banku bardziej będzie się opłacało przy użyciu smartfona, niż ze zwykłego komputera (choć dla klientów "desktopowych" ta funkcja też ma zostać wkrótce wprowadzona).

Sprawa wygląda tak, że klient zagląda do apki bankowej, widzi powiadomienie o nadchodzącej płatności faktury i... aby zlecić płatność wystarczy przesunąć palcem w prawo. A mBank, na podstawie dotychczasowych transakcji automatycznie uzupełni informacje o odbiorcy oraz wpisze ostatnią kwotę, na jaką został wysłany do niego przelew . Jeśli klient będzie chciał ją zmienić wystarczy, że w nią kliknie. Pomysł wydaje się ciekawy, zwłaszcza, że 25% Polaków przyznaje się do tego, że od czasu do czasu zapomina zapłacić jakiś rachunek. Wygląda na to, że systemy informatyczne i Big Data mBanku są coraz lepiej rozwinięte, skoro są w stanie przeanalizować setki milionów przelewów klientów i wyhaczyć spośród nich te powtarzalne (czyli najpewniej comiesięczne rachunki). Tylko kwestią czasu jest, nim mBankowcy zaczną nie tylko podpowiadać daty płatności comiesięcznych faktur, ale też i... zmianę odbiorcy. "Ojej, kliencie, płacisz zbyt wysoki rachunek za prąd! Zmień odbiorcę, a zaoszczędzisz tyle a tyle". Zmianę dostawcy prądu też da się już zrobić zdalnie.

Czytaj też: To wyjątkowo perwersyjny wirus. Kradnie wtedy, gdy czujesz się najbezpieczniej

Głównym problemem w tej mobilnej ekspansji banków jest bezpieczeństwo. mBank, aby ułatwić płacenie rachunków smartfonem, podwyższył limity dostępne w aplikacji. I podwyższył je wszystkim klientom z automatu - z 500 zł do 1000 zł (mobilnie można wykonać pięć transakcji dziennie). Ale największy problem polega na tym, że smartfon jest urządzeniem korzystającym z internetu non-stop (i łatwiej się do niego włamać, niż do komputera) i jeśli używamy na nim banku, musimy stosować bardziej surowe zasady bezpieczeństwa. A więc w miarę możliwości nie podłączać się do publicznego wi-fi (a już na pewno nie w czasie korzystania z apki bankowej), nie ściągać żadnych aplikacji spoza oficjalnego sklepu, nie klikać żadnych linków podesłanych e-mailem lub poprzez powiadomienia. A najlepiej nie trzymać w banku podłączonym do aplikacji mobilnej zbyt dużych pieniędzy. A zresztą... w ogóle czasy są takie, że ewentualne oszczędności warto trzymać w kilku miejscach, a nie w jednym.

Sukces zbuntowanych klientów! Amerykanie chcą oddać 200 mln zł. A może to... pułapka?

Jakie korzyści może przynieść wspólne działanie dużej grupy konsumentów, wsparte akcją prawników i szumem medialnym? W polskiej branży finansowej do tej pory najbardziej spektakularną akcją konsumencką, która zakończyła się częściowym sukcesem, była kampania "Nabitych w mBank". Kilka tysięcy osób "ubranych" w kredyty, których oprocentowanie mogło się zmieniać w myśl decyzji zarządu banku (jej przesłanki określono w umowach kredytowych nieprecyzyjnie) tak długo prowadziło kampanię "antyreklamową", że w końcu przedstawiciele mBanku usiedli z buntownikami do rozmów. Wynegocjowano wspólną ofertę zmiany umów na takie z oprocentowaniem zmiennym i pewna grupa klientów (nie ujawniono jaka) z niej skorzystała. Inni - w grupie 1247 osób - nie byli usatysfakcjonowani i poszli do sądu.

Kto wie czy większego sukcesu nie osiągną klienci nieruchomościowego funduszu BPH TFI , którzy wspólnie żądają zwrotu swoich pieniędzy. W zeszłym tygodniu udało im się wymusić na właścicielach towarzystwa pierwsze ustępstwa. Przypomnijmy, że powołany w 2005 r. fundusz BPH zebrał od klientów 330 mln zł i miał je korzystnie zainwestować w biurowce oraz centra handlowe. Zarządzający funduszem okazali się być nielotami, bo najpierw poprosili inwestorów o przedłużenie okresu działania funduszu z 10 do 12 lat, a potem przyznali, że z każdych 100 zł zainwestowanych przez klientów pozostało tylko... 67 groszy. Fundusz nie dość, że poniósł straty na inwestycjach, to jeszcze zamiast 300 mln zł zainwestował prawie miliard, posiłkując się kredytami. Gdyby inwestycje poszły dobrze, zyski byłyby odpowiednio zmultiplikowane, ale niestety poszły źle i poza stratami na nieruchomości trzeba było też oddać pieniądze bankom. Nota bene nie był to jedyny fundusz nieruchomościowy, który nie "odleciał".

Czytaj też: Kupić kawałek centrum handlowego i żyć z czynszów? Inwestycja dla każdego

Grupa ponad 600 klientów funduszu od wielu miesięcy prowadzi wojnę z BPH TFI, bankiem BPH, który jest właścicielem tego towarzystwa funduszy oraz z koncernem GE, który z kolei jest właścicielem polskiego banku. Domagają się pokrycia strat wynikających ze skandalicznie niskiej jakości zarządzania funduszem. Pisali do Komisji Nadzoru Finansowego, grozili Amerykanom pozwem grupowym, próbowali zablokować sprzedaż części majątku BPH do Alior Banku, a wreszcie - zablokowali sprzedaż BPH TFI (Amerykanie chcą się go pozbyć). Ostatnio złożyli w prokuraturze doniesienie o popełnieniu przestępstwa przez zarządzających funduszem oraz poprosili o pomoc ministra sprawiedliwości Zbigniewa Ziobro. I wygląda na to, że udało im się na tyle uprzykrzyć życie amerykańskiemu właścicielowi BPH TFI, że ci są gotowi częściowo wziąć "na klatę" straty klientów.

Holenderska spółka Vamori Investments w zeszłym tygodniu wezwała klientów BPH TFI do sprzedaży posiadanych certyfikatów nieruchomościowego funduszu, oferując cenę 60,92 zł. Vamori jest spółką zależną GE, więc nie ma wątpliwości, że jest to ręka wyciągnięta przez amerykański koncern w kierunku dymiących polskich klientów. Oferty przyjmowane będą od 7 października do 4 listopada 2016 r. Gdyby na ofertę odpowiedzieli wszyscy klienci, odzyskaliby 207 mln zł. To dość wysoka cena, biorąc pod uwagę, że rynkowa wartość całego BPH TFI wynosi dziś mniej więcej 130-150 mln zł. To prawdopodobnie pierwszy przypadek w branży funduszy inwestycyjnych w Polsce, kiedy klienci mają szansę dostać odszkodowanie za złe zarządzanie jakimś funduszem od jego właściciela. Owszem, jest precedensowy wyrok w sprawie funduszu DWS TFI, od którego "pogrobowców" jeden z klientów odzyskał pieniądze w sądzie, ale tu mamy ofertę złożoną dobrowolnie przez poczuwającego się do winy właściciela towarzystwa funduszy inwestycyjnych.

Czytaj też: Ile naprawdę warte jest twoje mieszkanie? A twojego sąsiada?