Stephan Zwanikken's Blog, page 3

June 14, 2021

Aflossingsvrije hypotheek, verstandig of niet?

Wanneer je op het punt staat een huis te kopen, zijn er meerdere hypotheekvormen waaruit je kan kiezen. Zo kan je bijvoorbeeld kiezen voor een annuïteitenhypotheek, lineaire hypotheek, bankspaarhypotheek of een aan aflossingsvrije hypotheek.

De laatstgenoemde klinkt misschien wel heel interessant, maar wat is het precies en welke voor- en nadelen zijn er? Bij Boekhouden in Excel hebben wij handige templates die helpen bij het overzichtelijk maken van je hypotheek en de kosten die het met zich meebrengt.

Wat is een aflossingsvrije hypotheekEen aflossingsvrije hypotheek is een hypotheekvorm waarbij je tot de einddatum niks hoeft af te lossen. Hierbij betaal je enkel per maand het rentebedrag. Op de einddatum van je hypotheek moet je de aflossing van de gehele periode vervolgens in één keer aflossen. Dit bedrag blijft gedurende de gehele looptijd hetzelfde, tenzij er tussentijds afgelost wordt.

Nadat er afgelost is, kan ervoor gekozen worden om de hypotheek te verlengen of te oversluiten.

Aflossingsvrije hypotheek aflossenZoals eerder werd vermeld worden aflossingsvrije hypotheken afgelost aan het einde van de looptijd. Hoe lang de looptijd is, is afhankelijk van de voorwaarden van de geldvertrekker. Vaak ligt de lengte rond de 30 jaar. Meestal wordt een halfjaar van tevoren gemeld dat de aflossingsdatum dichterbij komt.

Tussentijds kan er in sommige gevallen ook afgelost worden, dit verschilt per geldverstrekker. De Rabobank biedt deze optie bijvoorbeeld wel aan. Hierbij zal er jaarlijks een vast percentage, van het bedrag dat je oorspronkelijk hebt geleend, afgelost kunnen worden.

Toename zichtbaarSinds 2013 heb je geen recht meer op hypotheekrenteaftrek bij een aflossingsvrije hypotheek. Hierdoor werd in het verleden deze hypotheekvorm een stuk minder interessant. Echter, door de extreem lage rente van nu, wordt deze hypotheekvorm weer een stuk interessanter. Door de krappe woningmarkt wordt er al snel gekeken naar interessante alternatieven om toch aanspraak te maken op een woning. Door de aflossingsvrije hypotheek worden de maandlasten een stuk lager waardoor er aanspraak gemaakt kan worden op een woning die eventueel in de hogere prijsklasse valt.

Risico’s bij aflossingsvrije hypothekenEen aflossingsvrije hypotheek neemt uiteraard ook enkele risico’s met zich mee. Hierdoor wordt er aangeraden om vooraf de kostenpost van een aflossingsvrije hypotheek te berekenen. Hiervoor kan je met een hypotheekadviseur om tafel zitten. Zodoende krijg je inzichtelijk wat er aan het einde van de rit moet worden afgelost.

Daarnaast is er nog een ander risico wat mee kan spelen, namelijk: de woningprijzen kunnen (flink) kelderen. Hierdoor kan je woning onder water komen te staan. Hiermee wordt bedoeld dat de hypotheekschuld hoger is dan de waarde van je woning. Wanneer je de woning verkoopt voor een lager bedrag waarvoor je het hebt aangekocht, kan je met een restschuld zitten.

Ook wanneer je de woning behoudt, blijft er een risico. Dit risico zit hem in de niet afgeloste schuld, hierdoor blijft de schuld bestaan. Deze bruto lasten worden vervolgens netto lasten. Hiermee wordt bedoeld dat de belastingdienst niet meer meebetaald aan je hypotheek (bron: nhp). Deze last moet draagbaar zijn, anders moet de woning alsnog verkocht worden.

Voor- en nadelen aflossingsvrije hypotheekZoals bovenstaand te lezen is, heeft een aflossingsvrije hypotheek zowel voordelen als nadelen. Waar je verstandig aan doet is per situatie verschillend. Wel worden er onderstaand de grootste voor- en nadelen benoemd:

VoordelenLagere maandelijkse kostenVaak hoeft er geen verplichte verzekering worden afgeslotenNadelenVolledige schuld moet aan het einde van de looptijd worden afgelostWoningprijzen kunnen kelderen waardoor je woning onder water komt te staanBruto schuld kan netto schuld worden waardoor de lasten hoog zijnEr kan geen gebruik gemaakt worden van de hypotheekrenteaftrekMaak het overzichtelijk met ons pakketBij Boekhouden in Excel bieden wij een template aan waarin de hypotheekkosten overzichtelijk weergegeven kunnen worden. Er kan rekening gehouden worden met meerdere leningdelen en verschillende looptijden of rentes. Hierdoor kan je gemakkelijk berekenen wat de jaarlijkse, of maandelijkse, kosten worden.

Deze template kan super eenvoudig worden toegepast voor verschillende hypotheekvormen, zoals: annuïteitenhypotheek, lineaire hypotheek of spaarhypotheek.

Wil je meer informatie ontvangen over de template of over onze andere templates? Kom eenvoudig in contact met ons middels de verschillende contactmogelijkheden.

Het bericht Aflossingsvrije hypotheek, verstandig of niet? verscheen eerst op Boekhouden in Excel.

March 31, 2021

10 redenen om Excel te gebruiken voor het bouwen van applicaties

Mijn JV-partner Dinesh Natarajan Mohan noemde in een van zijn video’s 10 redenen om Excel te gebruiken voor het bouwen van applicaties. Van alle mogelijke platformen om applicaties te bouwen heeft Excel vele voordelen namelijk. Waarom ik het helemaal met hem eens ben, lees je hieronder.

Excel is een platform dat je op talloze manieren kan gebruiken. Hier zijn de 10 redenen waarom ook ik koos voor Excel voor het maken van applicaties.

1. Excel is sneller te leren dan andere platforms (als niet-programmeur)Je hoeft geen programmeertaal te leren. Ik heb een financiële achtergrond. Denken in tabellen en formules en het visualiseren van informatie is mijn tweede natuur. Het is voor mij logischer dan het schrijven van programmacode. Je hoeft bij Excel alleen maar te weten welke formules en grafieken er voor je beschikbaar zijn om te gebruiken.

2. Oplossingen zijn eenvoudiger te distribueren (bijna iedereen heeft Excel)Bijna iedereen heeft Excel op zijn computer staan. Je hoeft je gebruikers niet te vragen om nieuwe software te installeren, zodat ze jouw oplossing kunnen gebruiken. Ze kunnen direct aan de slag, door het simpel openen van een Excel-template.

3. Excel is niet-branchespecifiekBij voorkeur maak ik oplossingen voor verschillende branches. Excel is een platform dat niet-branchespecifiek is. Met Excel ben ik eenvoudig in staat om oplossingen te maken voor alle soorten branches.

4. Applicaties zijn gemakkelijk uit te breiden door gebruikersAls je een applicatie ontwikkelt voor een grote groep gebruikers, dan is de kans groot dat gebruikers verschillende behoeften hebben. Gebruikers kunnen met Excel gemakkelijk zelf uitbreidingen of verbeteringen aanbrengen zonder dat een programmeur nodig is. Denk bijvoorbeeld aan het toevoegen van extra werkbladen en gegevens die de klant wil gebruiken in het bestand.

5. Gebruikers profiteren van de voordelen van ingebouwde functiesDat brengt me direct op de volgende reden. Ik hoef weinig nieuw te bouwen, omdat alle gebruikers direct honderden ingebouwde functies kunnen gebruiken. Microsoft heeft al het werk al gedaan. Met Excel is het veel gemakkelijker om gebruikers bepaalde rechten te geven. Ze kunnen zelf eenvoudig kleuren wijzigen, het lettertype kiezen, randen aanbrengen, de tekstuitlijning wijzigen etc. En dat allemaal zonder enige vorm van programmeren.

6. Gebruikers kunnen snel aan de slagOver het algemeen zijn gebruikers snel aan den slag met Excel. Als gewone gebruiker van een template hoef je geen uitgebreide kennis te hebben van alle functies van Excel om te profiteren van alle voordelen van de Excel-applicatie. Als een template goed is ontworpen, hoef je alleen maar gegevens in te voeren of te selecteren. Excel doet de rest.

7. Er is veel ondersteuning beschikbaar op internetEr is veel (gratis) hulp om Excel te gebruiken beschikbaar op internet. Ik leerde zelf veel over Excel dankzij de vele tips, trucs en oplossingen van vrij toegankelijke websites. Bijna nooit ben je de eerste die een bepaalde uitdaging heeft. Er is altijd wel iemand die een oplossing heeft voor jouw probleem.

8. Het is zeer eenvoudig om gegevens in te voeren (zelfs bulkgegevens)Gegevensinvoer is een belangrijke vereiste voor alle applicaties. Met Excel is het kinderlijk eenvoudig om gegevens in te voeren dankzij. Zelfs als je bulkgegevens uit een andere spreadsheet of een ander bestand moet verwerken. De meeste gegevens kun je gewoon kopiëren en plakken in Excel. In dit is een gigantisch voordeel.

9. Archiveren is eenvoudigArchiveren van gegevens is enorm simpel als je bijvoorbeeld een bestand voor elk jaar, iedere maand of elk project wilt behouden. Het enige wat je hoeft te doen is een kopie te maken van de spreadsheet. Bijvoorbeeld doordat je de template opslaat onder een andere naam. En je start met het invoeren van nieuwe gegevens. Dit kost zeer weinig moeite.

10. Privacy en beheer van gegevens is 100% gegarandeerdGebruikers van spreadsheets hebben volledige controle over de gegevens die in het bestand staan. Ze kunnen het bestand opslaan waar ze willen en zijn ervan verzekerd dat privacy volledig is gewaarborgd. Ze kiezen zelf met wie ze de gegevens delen.

Het bericht 10 redenen om Excel te gebruiken voor het bouwen van applicaties verscheen eerst op Boekhouden in Excel.

March 21, 2021

Trots: een MasterClass “Leven van Internet” samen met mijn mentor!

Vandaag eens iets compleet anders…

Zoals je natuurlijk weet ben ik extreem gepassioneerd over spreadsheets en finance. Al bijna 30 jaar lang maak ik spreadsheets. Eerst in Multiplan, toen in Lotus 1-2-3 en de laatste 20 jaar in Microsoft Excel.

Maar acht jaar geleden gebeurde er iets wat voor mij echt alles heeft veranderd.

Mijn passie is altijd geweest om mijn klanten beter inzicht te geven in hun financiën. Tot de eeuwwisseling werkte ik als financieel manager in de ‘corporate’ wereld voor bedrijven zoals Shell, Achmea en Telfort. Ik vond het fantastisch om te doen, maar met vier kleine snel opgroeiende kinderen tussen 4 en 9 jaar vond ik het steeds vervelender om zo veel van huis te zijn. Ik mistte te veel van hun jonge leventjes. Ook al had ik mijn papa-dag.

Een e-boek veranderde mijn levenEn toen las ik een e-boek over online ondernemen. Het was nog geen 30 pagina’s groot. Maar ik had zoiets van “Dat kan ik ook!”.

Ik had een Excel-boekhoudpakket gemaakt voor mijn eigen administratie. En steeds meer vrienden en kennissen vroegen of ze het ook mochten gebruiken. Zo praktisch vonden ze het. Binnen een week had ik een (foeilelijke) html-website in elkaar geflanst. Ik gooide er ook een paar euro aan Google-advertenties tegen aan. En ja hoor, nog dezelfde dag verkocht ik mijn eerste boekhoudpakket.

Binnen enkele maanden verdiende ik zo’n duizend euro per maand online naast mijn consultancy inkomen. Ik investeerde dit geld in mijn eigen ontwikkeling. Ik schreef me in voor cursussen, volgde seminars en trainingen en las veel boeken over online marketing.

Op een congres (in Amerika) kwam ik Yvon tegen. Zij was naar een seminar geweest van ene Eelco de Boer en zij was laaiend enthousiast erover. Ik had toen al wel van hem gehoord, maar was vooral benieuwd wat haar er zo enthousiast maakte. Ik ben veel video’s, podcasts en social media posts van Eelco gaan volgen en al snel had hij mij ook te pakken. Hij heeft veel ervaring, doet daadwerkelijk waar hij het zelf over heeft en is ook wel anders dan anderen.

Nuchter en to the point. Ik besloot ook om seminars van hem te volgen en dat is eigenlijk het moment dat alles voor mij is veranderd…

Alles in een stroomversnellingToen kwam alles in een stroomversnelling. Dankzij zijn seminars en trainingen kon ik vrij snel mijn consultancy leven vaarwelzeggen. Ik verdiende in het begin misschien wat minder, maar had wel 100% van mijn tijd terug! Ik kon iedere dag mijn kinderen naar school brengen en ophalen (het zijn inmiddels pubers). Ik nam ze mee naar zwemles, kinderfeestjes en al hun sport- en dansactiviteiten. Kortom, ik was er voor ze en mijn vrouw!

Nu kan ik werken waar en wanneer ik wil. Ik werk nog steeds veel, omdat ik het leuk vind wat ik doe! Ondertussen zijn mijn internet-inkomsten ruim gestegen boven mijn oude consultancy-inkomen. Want ja, als je tijd hebt om aan je business te bouwen gaat het nog harder…

Geen stress, maar echte vrijheidHet stresslevel van mijn werk is eigenlijk gedaald naar 0, voel me echt heel vrij en wat ik zelf ook erg belangrijk vind, ik kan eigenlijk de hele tijd doen wat ik leuk vind om te doen! Zoals Eelco het ook wel noemt: “Poen met je Passie”.

Ik heb de afgelopen jaren vaak de vraag gekregen van mijn klanten en mijn vrienden hoe het nou is om te kunnen “Leven van Internet” en hoe ik dit precies heb gedaan. Ik ben hier natuurlijk heel erg gepassioneerd over, maar meestal verwijs ik ze gewoon naar Eelco, hij is hier een absolute “master” in en kan het vele malen beter uitleggen dan ik.

Omdat ik deze vraag zo vaak kreeg heb ik een poosje geleden de stoute schoenen aangetrokken en aan Eelco gevraagd of hij mijn volgers en klanten niet zou willen helpen om ook succesvol te worden dankzij het internet en ik ben superblij, want dit leek hem superleuk om te doen!

Masterclass “Leven van Internet” met mijn mentorDus speciaal voor jou, omdat je op mijn mailinglijst staat geeft Eelco aanstaande donderdag (25 maart 2021) om 10.00 uur een bijzondere “Leven van Internet Masterclass”.

Dit is wat je gaat leren tijdens deze bijzondere masterclass:

Wat de #1 manier is om ook te gaan “Leven van Internet” (dit heeft alles voor mij veranderd, Eelco noemt dit “Het Ideale Verdienmodel”)Welke stappen ervoor nodig zijn om succesvol te worden dankzij internetHoe je “passief inkomen” kunt gaan opbouwen (ongeacht de situatie waar je je nu in begeeft)Daar stopt het echter niet. Naast dat je moet weten wat je “Ideale Verdienmodel” is, zijn er ook een aantal “GameChangers” die je moet begrijpen, wil je succesvol online zijn.

Eelco heeft er 19 geïdentificeerd en ook deze zal hij onthullen. Het wordt echt heel waardevol!

Aanmelden doe je door op deze link te klikken

En waar ik helemaal blij over ben is dat Eelco ook besloten heeft om elke deelnemer te belonen met een aantal bijzondere e-books & bonussen.

Zo ontvang je na het live webinar ook toegang tot de E-books “19 GameChangers”, de 23 regels van “Nieuwe Ondernemers” en 66 “MasterMoves Mindsets”

Allemaal superwaardevol en ik ben enorm dankbaar dat Eelco dit met mij wil organiseren!

De “Leven van Internet Masterclass” is volledig gratis en je kunt je eenvoudig registreren door even op dit linkje te klikken

Het webinar vindt aanstaande donderdag 25 maart plaats om 10.00 uur via deze link.

Klik hier om je even aan te melden voor de “Leven van Internet” Masterclass

Ik kijk er naar uit!

Het bericht Trots: een MasterClass “Leven van Internet” samen met mijn mentor! verscheen eerst op Boekhouden in Excel.

January 28, 2021

Beginbalans importmodule

Een van de stappen in de jaarafsluiting is het invoeren van de beginbalans. Boekhouden in Excel maakt een kant-en-klaar voorstel voor de beginbalans van volgend jaar. In 99,5% van alle gevallen kun je die blindelings overnemen.

Het invoeren van de beginbalans kun je handmatig doen door 1) het selecteren van de grootboekrekeningen en 2) de waarden in te voeren.

Ik vond het tijd tijdrovend en foutgevoelig. Daarom heb ik een importmodule gemaakt voor de beginbalans. Zelfs een kind kan dit nu!

Hoe werkt de beginbalans importmodule?Vanaf nu vul je in 3 simpele stappen de beginbalans van volgend jaar in.

Stap 1. Voorstel beginbalans filteren en kopiërenGa naar het voorstel voor de Beginbalans van volgend jaar in de oude administratie (groene menu).

Deselecteer de optie ‘Geen saldo’ in het filter van cel F8 (Saldo).

Kopieer nu de zichtbare witte cellen.

Ga naar de Beginbalans importmodule en plak de waarden vanaf cel B5 met Plakken speciaal, Waarden.

Kopieer vervolgens de inhoud van de grijze cellen E5 t/m H29.

Plak nu de waarden in de beginbalans van de nieuwe administratie (blauwe menu) vanaf cel D9.

De cellen kleuren rood op, omdat je er getallen staan in zowel de debet- als de creditkolom.

Wis de inhoud van de cellen met een nul (-). Of negeer de rode cellen. Het kan geen kwaad.

NB. In de volgende update halen we deze voorwaardelijke opmaak eruit, zodat je de laatste twee acties niet meer hoeft te doen.

Waar vind je de Beginbalans importmodule?Je vindt de Beginbalans importmodule in het ledengedeelte van de website.

Log in en ga naar Standard onder Leden en klik op deze knop (op die pagina).

P.S. Laat hieronder even wat wat je ervan vindt…

Het bericht Beginbalans importmodule verscheen eerst op Boekhouden in Excel.

January 2, 2021

Belangrijkste belastingeffecten voor ondernemers in 2021

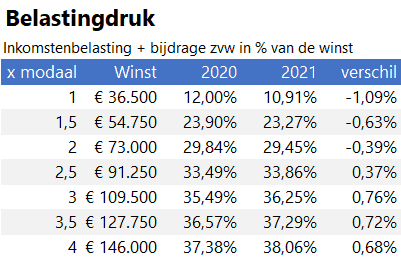

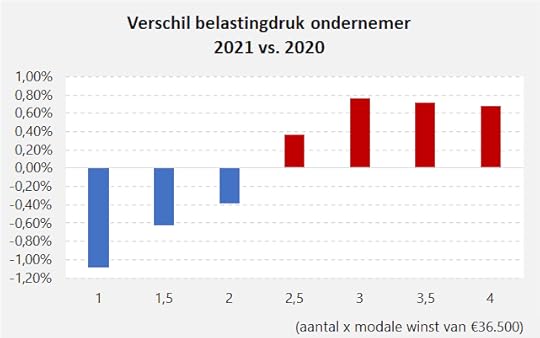

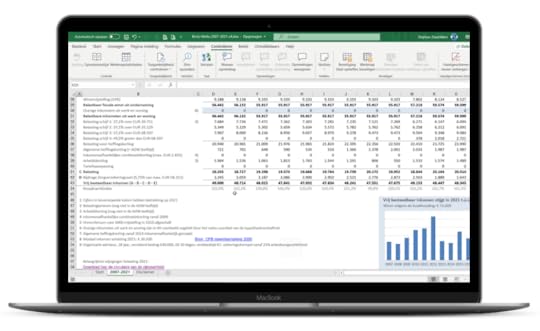

In dit artikel bespreek ik de belangrijkste belastingeffecten voor ondernemers zoals jij. Sinds 24 december 2020 zijn alle rekentools op BoekhoudenInExcel.nl aangepast voor 2021. Wat verandert er aan de belastingregels? En wat betekent dat voor jou als ondernemer?

Bereken dit zelf met onze nieuwe en bijgewerkte Excel-rekentools met de belastingcijfers van 2021.

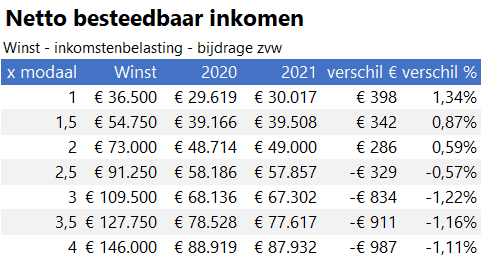

We hebben de financiële gevolgen voor ondernemers met verschillende winsten in dit artikel voor je op een rijtje gezet.

Maar eerst volgt even een kort overzicht van de belangrijkste effecten voor ondernemers.

Positieve belastingeffecten voor ondernemers

Het tarief van de eerste belastingschaal in box 1 daalt met een kwart procent tot 37,1%. Het toptarief wijzigt niet en blijft 49,50%.Het netto besteedbaar inkomen voor ondernemers met een inkomen tot € 68.507 stijgt met maximaal €126 door de verhoging van de algemene heffingskorting.De arbeidskorting stijgt voor alle ondernemers met een belastbare winst tot € 105.736 (2020: €98.604). De arbeidskorting kent drie knikpunten. Het maximumbedrag aan arbeidskorting stijgt met €184, €242 en €386 tot respectievelijk €463, €3.837 en €4.205 bij deze drie knikpunten.De maximale toevoeging fiscale oudedagsreserve stijgt met €177 tot €9.395. Over dit bedrag betaal je nu geen inkomstenbelasting, maar pas bij je pensioen (tegen een lager tarief).De eerste schaal van de kleinschaligheidsinvesteringsaftrek is €932 hoger tot €59.710. Hierover mag je 28% aftrekken van de belastbare winst. De meeste kleine ondernemers hebben hier geen voordeel bij.De eerste tariefschijf voor de vennootschapsbelasting groeit van €200.000 naar €245.000 in 2021. Terwijl het tarief in die eerste tariefschijf daalt van 16,5% naar 15%.

Negatieve belastingeffecten voor ondernemers

De zelfstandigenaftrek daalt van € 7.030 naar € 6.670. Dat scheelt €360 netto per jaar.Ondernemers met een belastbaar inkomen boven €68.507 zien het maximale aftrekpercentage dalen van 46% naar 43%. Dit bereken wij met de zogenaamde tariefsaanpassing.De inkomensafhankelijke bijdrage zorgverzekeringswet stijgt met 0,3% tot 5,75% van het belastbaar inkomen tot maximaal €58.311. Op dat niveau betaal je dus €175 meer.

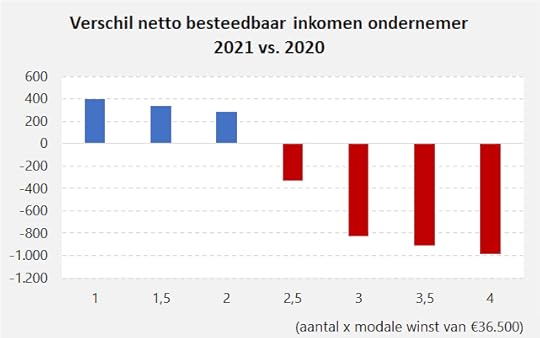

Je voelt hem misschien wel aankomen. Kleine(re) ondernemers zien hun situatie verbeteren, maar ondernemers met een winst boven ongeveer €87.000 zien hun besteedbaar inkomen dalen. Dat is hoofdzakelijk te wijten aan de daling van de maximale ondernemersaftrek tot 43%. De tariefsaanpassing hakt er dan behoorlijk in.

Voorbeeld ondernemer

We vergelijken het netto inkomen van een ondernemer die:

Voldoet aan het urencriterium en dus in aanmerking komt voor ondernemersaftrek (hij besteedt minimaal 1.225 uur aan de onderneming).Jaarlijks €2.500 aan investeringen doetGeen recht heeft op startersaftrekGeen deel van de winst toevoegt aan de oudedagsreserveEn geen ander inkomen uit werk of woning heeft

Maakt een ondernemer wel gebruik van de laatste drie mogelijkheden dan heeft dat een positief of negatief effect op het netto besteedbaar inkomen.

Ondernemer met modale winst (€36.500)

De ondernemer met een modale winst van €36.500 ziet zijn inkomen voor het achtste jaar op rij stijgen van €29.619 tot €30.017 in 2021. De koopkrachtindex stijgt tot 111,8 (2007: 100).

Ondernemer met 1,5x modale winst (€54.750)

De koopkrachtindex van deze ondernemer stijgt in 2021 met 0,9 punten tot 105,2 (2007: 100). In 2021 heeft deze ondernemer €342 meer te besteden.

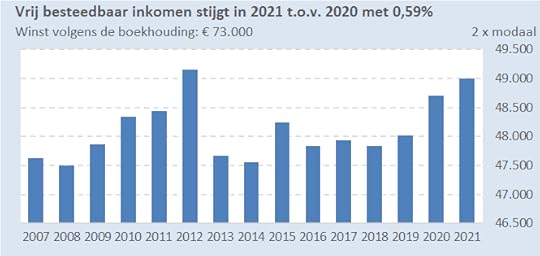

Ondernemer met 2x modale winst (€73.000)

Je ziet hier dat de situatie van deze ondernemer sinds 2020 behoorlijk is verbeterd. En dat mocht ook wel, omdat de koopkracht van deze ondernemer al jarenlang rond de 100 bewoog. In 2021 is die gestegen tot 102,9.

Ondernemer met 2,5x modale winst (€91.250)

Deze ondernemer heeft het ‘zwaar’. Vanaf dit winstniveau daalt de koopkracht in 2021 als gevolg van de maximale ondernemersaftrek tot 43%.

Ondernemer met 3x modale winst (€109.500)

De ondernemer met een 3x modale winst zit weer bijna op het niveau van 2007 (100,4)!

Ondernemer met 3,5x modale winst (€127.750)

Zit je met je winst op dit niveau? Dan is de daling van het vrij besteedbaar inkomen minder groot (-1.16% vs. -1,22%). Een groter gedeelte van het belastbaar inkomen valt in de belastingschijf van 49,5%.

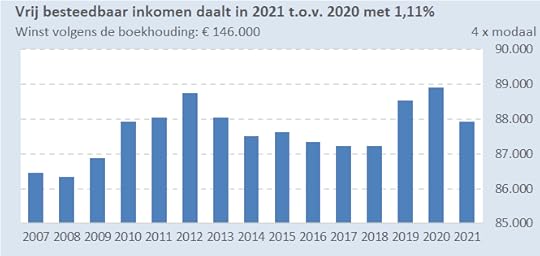

Ondernemer met 4x modale winst (€46.000)

Maak je een winst van 4x de modale winst? Dan doe je het goed, want je houdt dan in 2021 maar liefst €87.932 over om vrij te besteden. De belastingdruk bedraagt dan 38,06% van de winst (een stijging van 0,68%).

Samenvatting en conclusie

Het netto besteedbaar inkomen groeit voor ondernemers tot ongeveer 2,38x de modale winst (€87.000). Boven dit winstniveau treedt een daling van het netto besteedbaar inkomen op tot 1,22% ten opzichte van 2020.

Bovenstaande tabel toon het netto besteedbaar inkomen van de voorbeeld ondernemer bij verschillende winsten.

De kleine ondernemer profiteert het meest van deze belastingwijzigingen. Die ziet zijn situatie verbeteren met 0,6 tot 1,3% in 2021.

De stijging van de belastingdruk is het hoogst voor ondernemers met een 3x modale winst (+0,76%).

Voor de ‘rijke’ ondernemer ziet er dus niks anders op om dan zijn prijzen te verhogen of meer te verkopen als hij minstens net zo veel wil verdienen dan in 2020.

Hier vind je de circulaire van de Overheid met de belangrijkste belastingwijzigingen.

Zelf narekenen?

Wil je zelf de belastingeffecten voor ondernemers doorrekenen? Bijvoorbeeld voor je eigen situatie. Download dan deze template.

Het bericht Belangrijkste belastingeffecten voor ondernemers in 2021 verscheen eerst op Boekhouden in Excel.

December 16, 2020

Jaarafsluiting instructies 2020

2020 is alweer (bijna) voorbij. Je kunt de administratie van 2020 afronden en die van 2021 openen. In dit document leg ik je stap-voor-stap uit hoe je dat doet. Maak je niet druk, want ook jij kunt dit gewoon zelf.

De belangrijkste stappen voor Boekhouden in Excel staan hieronder voor je op een rijtje.

DOWNLOAD JAARAFSLUITINGSINSTRUCTIES IN PDF

In hoofdstuk 19 van Het grote geldboek voor de kleine ondernemer vind je een handige checklist Jaarafsluiting om ervoor te zorgen dat je niks vergeet. De checklist bevat 32 praktische onderwerpen zoals: maak een back-up van je administratie, tel de kas en voorraden, boek de afschrijvingen, bereken de fiscale bijtelling van de auto van de zaak, controleer tussenrekeningen, bepaal eventuele voorzieningen etc. De lijst is te groot om die hier in zijn geheel op te noemen. Koop gewoon het boek! Je zult er geen spijt van krijgen. Ik beloof je dat je die kleine investering van € 29,95 terugverdient! Er staan namelijk meer dan 100 praktische tips, gratis downloads, handige checklists, stappenplannen en waardevolle adviezen in.

https://www.hetgrotegeldboek.nl

Eén belangrijke check moet je jaarlijks doen vóór het einde van het jaar doen!

Stap 2 Gebruik de investeringsaftrek

Controleer vóór het verstrijken van het jaar of je de grens van de investeringsaftrek (2020: € 2.400) hebt bereikt. Overweeg om een geplande investering nog dit jaar te doen als je die grens nog niet bereikt hebt. Je komt dan ook dit jaar in aanmerking voor 28% investeringsaftrek voor ál je investeringen.

Je nieuwe MacBook Pro van € 1.652 exclusief btw kan zo gauw een derde goedkoper worden! Geloof je me niet? Ik reken het even door met je. Stel je hebt in 2020 tot nu toe € 2.200 aan investeringen gedaan (uitgaven voor duurzame productiemiddelen boven € 450). Je zit dus net onder die grens. Als je die laptop volgend jaar wilt aanschaffen en dat is de enige investering die je in 2020 doet, dan loop je ook in 2021 de investeringsaftrek mis. Vervroeg je de aankoop naar dit jaar? Dan kost diezelfde laptop nog maar € 1.091 exclusief btw. Je hebt namelijk recht op € 1.079 ((€ 2.200 + € 1.652) x 28%) investeringsaftrek waarover je geen belasting hoeft te betalen. En val je in de 49,5% schaal, dan scheelt dat maar liefst € 534 ofwel ruim 32%!

Stap 3 Krijg checks op nul

Is alles geboekt? Ga dan naar het tabblad Checks en controleer of alle checks op nul staan. Hieronder volgen enkele tips om mogelijke verschillen op te lossen.

Controleer eerst of er geen filters en/of foutmeldingen staan in de diverse tabbladen in de kolom Checks. Verwijder eventuele filters en los de foutmeldingen op.

Heb je ze opgelost en zijn er nog steeds verschillen bij Checks?

De meeste verschillen worden veroorzaakt, doordat je waarschijnlijk op een van de gereserveerde grootboekrekeningen een foutieve boeking hebt gemaakt, te weten: 1000 Kas, 1100 Bank, 1101 Bank 2, 1102 Bank 3, 1103 Bank 4, 1200 Debiteuren, 1220 Debiteuren oude jaren, 1600 Crediteuren, 1620 Crediteuren oude jaren en 3000 Voorraad.

Verschil in debiteuren of crediteuren? Controleer of je niet per ongeluk 1200/1220 en 1600/1620 door elkaar hebt gebruikt. Het kan ook zijn dat je per ongeluk een niet-bestaand factuurnummer hebt ingetypt.

Verschil in de btw? Heb je misschien in het bankboek de btw-kolom gebruikt bij ontvangst van debiteuren of betaling aan crediteuren. Dat is niet juist, want de btw heb je al geboekt bij de registratie van de factuur. Controleer ook of het gebruikte btw-tarief sluit met de omzetrekening. Filter bijvoorbeeld op btw-tarief 21% en controleer of je overal 8000 Omzet btw hoog hebt gebruikt. Doe hetzelfde voor de andere btw-tarieven.

Verschil in de kas/bank? Controleer of je het rekeningnummer voor de kas of bank hebt gebruikt in een van de dagboeken. De rekeningnummers 1000, 1100, 1101, 1102 en 1103 gebruik je alleen in de beginbalans. Wil je een overboeking maken van de ene bank naar de andere bank? Gebruik dan altijd 1190 Kruisposten in beide banken.

Kom je er desondanks niet helemaal uit en heb je wat hulp nodig? Laat dan eenmalig je boekhouding door ons controleren.

https://www.boekhoudeninexcel.nl/product/maatwerk/eenmalige-controle-boekhouding/

We helpen jou met het op nul krijgen van alle Checks.

We controleren of je niks vergeten bent. Dat kan betekenen dat je zelf nog enkele zaken moet uitrekenen, uitzoeken en of boeken.

We kijken of je logische grootboekrekeningen hebt geselecteerd.

We helpen je met de aansluiting van de btw. Het kan zijn dat je dan nog een suppletieaangifte moet doen.

We controleren het bestand op fouten en herstellen eventuele foutmeldingen (#VERW!)

Stap 4 Voorkom een suppletieaangifte en/of naheffingsaanslag

Deze stap is belangrijk! Voorkom een suppletieaangifte en/of naheffingsaanslag door extra goed op te letten bij de btw-aangifte van het vierde kwartaal of die van december. Er zijn twee zaken waar je op moet letten.

1. Rapporteer dezelfde omzetcijfers

De omzet volgens de aangifte inkomstenbelasting moet gelijk zijn aan de omzet die je rapporteert met de aangiften omzetbelasting. Als de Belastingdienst hier een verschil in vaststelt, dan kun je enige tijd later een brief verwachten. Je moet dit verschil dan verklaren. Dit kan bijvoorbeeld het geval zijn als je een duurzaam productiemiddel zoals een auto, machine of computer verkoopt. Die boek je bij verkoop niet op een omzetrekening, maar op een desinvesteringsrekening.

2. Factuur voorgaande periode

Soms kom je nog een factuur tegen die nog betrekking heeft op een voorgaande periode. Je boek de factuur dan netjes op de factuurdatum in. Maar omdat die datum in een voorgaande periode ligt, wordt de factuur ook meegeteld bij de btw-aangifte van diezelfde voorgaande periode. Maar je hebt voor die periode al je aangifte omzetbelasting gedaan. Je moet die extra factuur dus optellen bij je laatste aangifte.

Hoe doe je dat simpel? Je neemt de totalen van het gehele jaar en trekt daar de aangegeven bedragen van de voorgaande perioden vanaf. Je kunt het handmatig doen, maar gebruik bij voorkeur de handige rekentool ‘Btw-aangifte’ uit paragraaf 20.2 van Het grote geldboek voor de kleine ondernemer. Deze tool is onderdeel van de Ondernemen Toolkit en is inbegrepen bij de Premium-versie of hoger van Boekhouden in Excel.

Stap 5 Download de nieuwste versie

Heb je de checklist Jaarafsluiting doorlopen? Staan alle checks op nul? Kloppen je btw-aangiften? Dan ben je nu klaar om een nieuwe administratie voor 2020 aan te maken. Download eerst de nieuwste versie 7.0 van Boekhouden in Excel via jouw account of in het ledengedeelte.

Stap 6 Zet je gegevens over met de Excel Workx Update Tool

Download dan ook meteen de Excel Workx Update Tool (sorry no Mac, PC only). Hiermee zet je razendsnel en geheel automatisch je (vaste) gegevens over in de nieuwe template van Boekhouden in Excel. Bekijk deze video of lees de handleiding hoe het werkt. Het is echt heel simpel.

Ben je eigenwijs en wil je desondanks toch handmatig je gegevens overzetten (of werk je op een Mac)? Selecteer de gegevens van de witte cellen in een tabblad, bijvoorbeeld de cellen D10 t/m W23 van het tabblad Klanten, rechtermuisklik, kies Kopiëren (of ctrl-C), ga naar cel D10 van het tabblad Klanten in versie 6.0, rechtsklik en HEEL BELANGRIJK! Kies Plakken speciaal, Waarden. Doe dit voor alle groepen van witte cellen per tabblad.

Je kunt ook een kopie opslaan van je huidige administratie als je graag wilt blijven werken in dezelfde versie.

Stap 7 Verleng je licentie op tijd en vraag de activatiecode aan

Omdat januari altijd enorm druk is, adviseer ik om nu al je activatiecode voor 2021 aan te vragen. Zorg ervoor dat jouw licentie nog geldig. Verleng je licentie hier. Vul de activeringsheet in met jouw gegevens voor 2021 en stuur die in via https://support.boekhoudeninexcel.nl. Je krijgt je activatiecode bijna altijd binnen 24 uur (veelal sneller). De activeringsheet vind je ook in het ledengedeelte of in de download.

Vul de activatiecode voor 2020 in om je template te activeren en je kunt aan de slag.

Stap 8 Voer de beginbalans 2021 in

Een van de moeilijkste taken is het opstellen van de beginbalans voor het volgende jaar. Vanaf versie 5.0 doet Boekhouden in Excel een beginbalansvoorstel op basis van de instellingen uit het rekeningschema.

In de kolom ‘Beginbalans’ van het rekeningschema staat het rekeningnummer waarop het saldo van de betreffende grootboekrekening wordt opgeteld voor de beginbalans van volgend jaar.

In principe hoef je die gegevens niet aan te passen, tenzij je weet waar je mee bezig bent.

Als je een nieuwe template start voor het volgende jaar, dan kun je deze beginbalans gebruiken in het tabblad Beginbalans.

Gebruik het filter in kolom F om rekeningen zonder waarden (nul) te verbergen. Klik hiervoor op het pijltje naast Saldo (cel F8) en deselecteer ‘Geen saldo’.

Let op! Als je hierna nieuwe transacties verwerkt dan moet je deze actie opnieuw doen!

Stap 9 Vul nog openstaande facturen in

In je oude boekhouding zie je precies welke facturen nog niet (geheel) zijn betaald. In de beginbalans staan openstaande facturen op 1220 Debiteuren oude jaren en 1620 Crediteuren oude jaren.

Vul nu bij Bewaking – Verkoop oude jaren en Inkoop oude jaren de laatste facturen in die nog (deels) betaald moeten worden.

Je administratie is nu gereed voor 2021!

Stap 10 Stel de jaarrekening op in enkele minuten

Beschik je over een licentie voor de Ultimate Edition of hoger? Dan kun je in het ledengedeelte ook de template Jaarrekening in Excel t.w.v. € 47 geheel gratis downloaden. Volg de instructies en je jaarrekening is klaar in enkele minuten.

Wil je een meer uitgebreide en professionelere jaarrekening?

Overweeg dan om een licentie van Jaarrekening in Excel 2.1 Pro Editie te kopen.

Met de Jaarrekening in Excel 2.1 Pro Editie, kun je:

Zelf een eenvoudige een complete jaarrekening opstellen met standaard business software die je al bezit. Maak je geen zorgen, dit is een bijzonder eenvoudig proces, zelfs de meest ongeorganiseerde, niet technische persoon begrijpt dit.

Binnen 10 minuten de jaarrekening opstellen van je eigen onderneming of die van je klanten.

Fatale fouten voorkomen dankzij de ingebouwde integriteitscontroles in de template.

De jaarrekening simpel en snel aanmaken en printen of opslaan als PDF-bestand voor verzending naar je klant, bank of andere betrokkenen.

Honderden euro’s besparen op dure rapportagesoftware. Geen maandelijkse abonnementskosten, maar een eenmalige betaling.

https://www.boekhoudeninexcel.nl/product/jaarrekening/jaarrekening-in-excel-pro/

Wil je alles liever uitbesteden?

We helpen je graag. Laat jouw administratie dan netjes afsluiten en overzetten naar de nieuwste versie van Boekhouden in Excel. Nu inclusief jaarrekening.

https://www.boekhoudeninexcel.nl/product/maatwerk/jaarafsluiting-en-overzetten-administratie/

Stap 11 Doe aangifte inkomsten- of vennootschapsbelasting

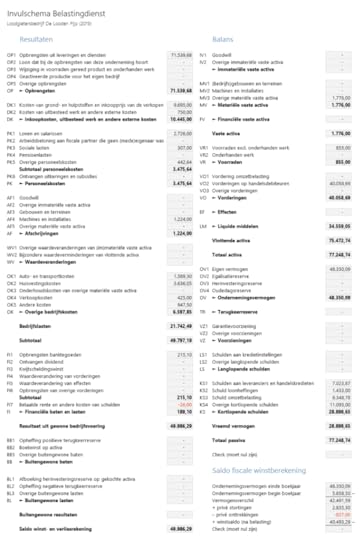

Veel ondernemers hadden moeite met het invullen van de winst- en verliesrekening en balans tijdens de aangifte inkomsten- of vennootschapsbelasting, omdat de indeling verschilt van Boekhouden in Excel. Om dit te vergemakkelijken is hiervoor een invulschema opgesteld. Het schema volgt exact de categorieën die de belastingdienst gebruikt.

Stap 12 Deponeer de jaarstukken bij de KvK

Heb je een bv of andere rechtspersoon? Dan moet je jaarlijks ook de jaarstukken deponeren bij de Kamer van Koophandel. Om je te helpen hebben we een simpel, maar effectief Word-sjabloon gemaakt die je kunt gebruiken. Met daarin:

Voorpagina

Balans

Grondslagen van waardering en resultaatbepaling

Toelichtingen

Notulen aandeelhoudersvergadering (deze pagina niet publiceren)

https://www.boekhoudeninexcel.nl/product/overige/publicatie-jaarstukken-kvk/

Stap 13 Bereken of je nog geld terugkrijgt van de Belastingdienst

Heb je de definitieve aanslag inkomstenbelasting ontvangen? Of die van vorig jaar? En heb je wisselende inkomens gekend? Bereken dan of je nog belasting terugkrijgt met belastingmiddeling.

Lees in dit artikel meer over Middeling en de voorwaarden die haar aan verbonden zijn. Uit ervaring weet ik dat middeling al snel de moeite loont. Het kan je letterlijk duizenden euro’s opleveren!

Het berekenen is voor veel mensen een lastige opgave, daarom hebben wij een template gemaakt die belastingmiddeling geheel automatisch voor je uitrekent. En als klap op de vuurpijl is de brief aan de Belastingdienst ook direct klaar.

Met deze tool kun je:

Exact (automatisch) berekenen hoeveel je (eventueel) terugkrijgt van de belastingdienst

Direct de brief aan de belastingdienst printen

Het enige wat je nodig hebt zijn de definitieve aanslagen van de betreffende kalenderjaren. Dit sjabloon is geschikt voor de jaren 2001 t/m 2020.

https://www.boekhoudeninexcel.nl/product/zzp-en-ondernemen/middeling/

Stap 14 Maak een plan voor 2021

Zelf maak ik ieder jaar rond oktober/november mijn businessplan op 1 A4’tje volgens de methode van Marc van Eck. Dit ene velletje papier wat ik maak ter voorbereiding voor de begroting beantwoordt vragen zoals:

Wat voor soort ondernemer wil ik zijn en wat vind ik echt belangrijk?

Wat wil ik graag bereiken?

Wie zijn mijn klanten of welke doelgroepen wil ik helpen?

Met welke problemen wil ze helpen en op welke manier?

Welke nieuwe producten en/of diensten ga ik aanbieden?

Wat zijn mijn kwantitatieve doelstellingen voor volgend jaar? Bijvoorbeeld:

Hoeveel omzet wil ik maken per productgroep?

Hoeveel nieuwe leads wil ik genereren?

Met welke frequentie schrijf ik blogartikelen?

Welke klanttevredenheid wil ik scoren?

Hoe ga ik deze doelstellingen behalen? Wat zijn mijn strategieën?

Hoe meet ik of deze strategieën werken?

En hoe ziet mijn actieplan er voor volgend jaar uit? Wat gaat mijn team doen en wanneer?

Nu ik weet wat mijn doelen zijn voor volgend jaar maak ik een planning voor 2021 met behulp van mijn Business Planner. Dat is een tool die helpt om mijn lange en korte termijnplannen op te delen en te integreren in mijn dagelijks leven. En voor de begroting 2021 geeft me dat heel veel duidelijkheid.

Elke deel van de Business Planner geeft genoeg structuur om te dienen als solide uitgangspunt, terwijl er nog steeds voldoende ruimte is voor aanpassingen. Het ontwerp balanceert structuur en flexibiliteit, waardoor ik dit eenvoudig kan toepassen in mijn alledaags leven. De Business Planner neemt mijn lange termijn doelstellingen en deelt ze op in kleinere maandelijkse, wekelijkse en dagelijkse stappen.

De jaarindeling helpt mij om een jaarplan te maken om mijn doelen te bereiken. Deze indeling kan worden gebruikt om checkpoints en deadlines te markeren in de maand- en weekindeling. Ik stel focus punten voor elke maand en besluit welke projecten ik wil uitvoeren. Bijvoorbeeld: de ontwikkeling en lancering van een nieuwe Excel-template.

De maandindeling helpt mij voort te borduren op de vorige maand. Ik definieer mijn belangrijkste doelen, vertaal mijn doelen in actiestappen en deadlines. Alle gegevens uit de jaarindeling worden eveneens getoond, zodat mijn maandplanning snel klaar is.

De weekindeling stelt mijn zakelijke en persoonlijke doelen in de context van mijn dagelijkse verantwoordelijkheden. Elke week heeft gedeeltes om mijn wekelijkse en dagelijkse focuspunten op te schrijven, afspraken te plannen, tijd te reserveren voor zowel persoonlijke als zakelijke taken per prioriteit, goede dingen die gebeuren te noteren en een lege ruimte die ik wekelijks naar behoefte kan aanpassen.

Wekelijkse voorbereidingsroutine

Iedere zondag gebruik ik 30-60 minuten om mijn week voor te bereiden. Ik doorloop de volgende stappen:

Ik voer al mijn verplichte afspraken in mijn agenda, zowel zakelijk als persoonlijk.

Dan maak ik een lijst van alle to do’s die week (in volgorde van prioriteit) inclusief de stappen van mijn Business Plan.

In het vakje links van de taak, schrijf ik het aantal minuten die nodig zijn om de taak te voltooien.

Ik start met de hoogste prioriteit, en noteer de taken in passende tijdvakken in mijn agenda.

Ik vul de focus voor alle dagen in en beslis wat het ene ding is dat af moet deze week en ik plaats dat in het bovenste deel.

EXTRA CREDIT: Om de volgende dag goed voor te bereiden gebruik ik de avond daarvoor 5-10 minuten om de agenda te overzien en maak ik wijzigingen indien nodig. Bijvoorbeeld: als een vriend mij vraagt om mee te gaan sporten, dan pas ik mijn schema daarop aan.

Stap 15 Stel je financieel plan op voor 2021

En daarna maak ik het financieel plan voor mijn bedrijf. En dat is een stuk simpeler nu ik precies weet wat ik wanneer ga doen. Ik weet bijvoorbeeld:

welke nieuwe producten ik wil ontwikkelen en lanceren

de marketingactiviteiten die ik ga doen, bijvoorbeeld: mailings, Google AdWords, Facebook advertenties etc.

investeringen die ik ga doen om deze plannen te realiseren

trainingen die ik wil volgen om mijzelf verder te ontwikkelen

kosten die ik moet maken om mijn doelen te halen

Waarom de begroting 2021 maken?

Meer dan de helft van alle kleine ondernemingen met minder dan vijf werknemers stelt nooit een budget op. Deze ondernemingen komen met allerlei excuses, zoals: ‘Ik kan mijn omzet niet voorspellen’ en ‘Het kost te veel tijd’. Bedrijven die al wat langer meedraaien, begrijpen het belang van plannen en meten wel. Zonder een goed financieel plan is het bijna onmogelijk om intelligente financiële beslissingen te nemen voor je bedrijf. Het maandelijkse budgetrapport is het meest basale managementrapport. Het toont de ontwikkeling van de omzet en kosten ten opzichte van je budget.

Vier redenen om de begroting 2021 te maken

Een begroting stel je op om de financiële haalbaarheid van je plan te toetsen. Het is niet slim om een onderneming te starten die onvoldoende winstgevend kan te zijn. Misschien ben je na het opstellen van je financieel plan wel een droom armer, maar je hebt jezelf ook een hoop narigheid bespaard. Je hebt nog altijd de kans om te starten als ondernemer als je een beter idee krijgt.

Een begroting koppelt de middelen aan de doelstellingen en strategieën. Het businessplan helpt bij het bepalen van de benodigde investeringen en de kosten. De begroting helpt bij het plannen ervan.

Met een goed financieel plan ben je in staat om je handelingen te monitoren en de prestaties van je onderneming te beoordelen en verbeteren. De ontwikkeling van de opbrengsten, kosten en geldmiddelen kun je scherper in de gaten houden door de begroting te vergelijken met de realisatie. Op die manier kun je tijdig ingrijpen, bijvoorbeeld door je verkoopinspanningen te verhogen of je hand op de knip te houden.

Tot slot is het financieel plan een uitstekend communicatiemiddel. Je kunt alle betrokkenen in financiële bewoordingen informeren over je plannen en strategieën.

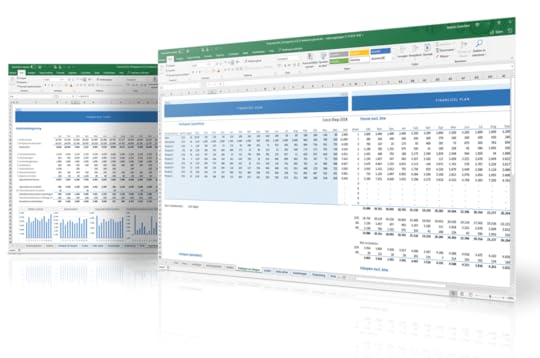

Hoe maak ik de begroting 2021?

Mijn begroting 2021 maak ik met mijn Financieel Plan in Excel in de volgende 5 stappen:

Als eerste stel ik de exploitatiebegroting op, oftewel de begrote winst- en verliesrekening voor 2021. Ik bepaal mijn omzet, kostprijs verkopen en operationele kosten voor 2020. Vooraf bereken ik ook hoeveel inkomstenbelasting ik moet betalen, zodat ik niet voor nare verrassingen kom te staan.

Mijn begroting 2020 bevat ook mijn investeringsbegroting. Ik bepaal dus welke grote uitgaven ik ga doen om mijn plannen te realiseren. De afschrijvingen van vorige en nieuwe investeringen worden nu automatisch uitgerekend.

Verder maak ik een financieringsplan. Nu ik weet wat ik nodig heb voor het runnen van mijn bedrijf (1 en 2), bepaal ik hoe ik dat allemaal ga betalen. Moet ik geld lenen volgend jaar? Of breng ik privé geld of goederen in? Of kan ik nog ergens subsidie voor aanvragen?

En natuurlijk moet ik ook leven, dus stel ik mijn privébegroting Hiermee bepaal ik hoeveel inkomen ik uit mijn bedrijf nodig heb. Ik weet dan precies hoeveel geld ik mag uitgeven om van te leven en leuke dingen te doen.

En als laatste stap stel ik mijn liquiditeitsprognose Dit is wel de moeilijkste, maar ook de belangrijkste stap! Als ik dit goed doet, dan weet ik wat er in welke periode aan geld binnenkomt en uitgaat. Ik weet dan al van tevoren waar ik eventueel in geldnood kom.

Wat maakt het maken van een financieel plan moeilijk?

Het bepalen van je plannen voor volgend jaar is al een uitdaging op zich. Dit plan vertalen in een financieel plan is ook niet gemakkelijk. Want hoe knoop je al die plannen aan elkaar?

Hoe wordt de begroting 2021 maken wel eenvoudig?

Als je een goede template gebruikt, dan wordt het bijna kinderspel. Ik gebruik Financieel Plan in Excel 2.0. Dit is een volledig geïntegreerde planningstoolkit voor alle delen van de begroting 2020. Ik hoef mijn gegevens maar één keer in te voeren en alle rapportages worden automatisch gegenereerd!

Maar hoe weet ik dan of alles juist aan elkaar is geknoopt?

Dat is simpel. Omdat óók de geprognosticeerde balans uit dit systeem rolt. In mijn boek Het grote geldboek voor de kleine ondernemer sta ik in hoofdstuk 11 stil bij de drie documenten van de jaarrekening:

de winst- en verliesrekening

de balans

en het kasstroomoverzicht (cashflow)

Deze drie documenten zijn onlosmakelijk met elkaar verbonden. Elke financiële transactie heeft namelijk effect op 1 of meerdere van deze documenten. De winst- en verliesrekening vertelt je hoe winstgevend je bedrijf is. De balans laat zien wat je onderneming bezit op een bepaald moment en hoe dat is betaald (gefinancierd). En nu komt het mooie! Het kasstroomoverzicht verklaart het verschil tussen de begin- en eindstand van je bank- en kasstanden in een bepaalde periode. En cash is een van de bezittingen van je onderneming.

Het Financieel Plan in Excel maakt dus automatisch de begrote winst- en verliesrekening (de exploitatiebegroting), de verwachte kasstromen (de liquiditeitsprognose) en de geprognosticeerde balans. Hiermee zie ik nu al hoe goed mijn bedrijf in staat is om winst om te zetten in cash!

Stel het financieel plan van jouw onderneming op met deze volledig geïntegreerde planningstoolkit. Je hoeft niks meer zelf aan elkaar te knopen! Verkrijgbaar als jaarplan, meerjarenplan of in een bundel.

Dit volledige geïntegreerde plan bevat:

exploitatiebegroting: omzet, kosten en winst

liquiditeitsprognose: inkomsten, uitgaven en saldo liquide middelen

investeringsbegroting: aanschaf en afschrijving productiemiddelen zoals auto’s, computers, inventaris

financieringsplan: inbreng eigen middelen en leningen

privébegroting: privé inkomsten en uitgaven

balans: overzicht van bezittingen en eigen vermogen + schulden

inkomstenbelasting/vennootschapsbelasting: nauwkeurige berekening van te betalen belasting

btw-overzichten: berekening btw-afdracht

Bezoek ook onze website

Omdat ik zo enthousiast ben over Financieel Plan in Excel 2.0 heb ik dit product zelfs een eigen website gegeven. Op https://www.financieelplaninexcel.nl:

lees je ook jij geld en tijd bespaart bij het maken van je begroting

ontdek je alle functies en mogelijkheden

kun je voorbeeld begrotingen bekijken

en je welke bonussen je nu tijdelijk krijgt

Checklist jaarafsluiting

Vink hieronder alle stappen van de jaarafsluiting af, zodra je ze hebt afgerond:

Stap 1. Doorloop de checklist Jaarafsluiting

Stap 2. Gebruik de investeringsaftrek

Stap 3. Krijg checks op nul

Stap 4. Voorkom een suppletieaangifte en/of naheffingsaanslag

Stap 5. Download de nieuwste versie

Stap 6. Zet je gegevens over met de Excel Workx Update Tool

Stap 7. Verleng je licentie en vraag de activatiecode aan

Stap 8. Voer de beginbalans 2021 in

Stap 9. Vul nog openstaande facturen in

Stap 10. Stel de jaarrekening op in enkele minuten

Stap 11. Doe aangifte inkomsten- of vennootschapsbelasting

Stap 12. Deponeer de jaarstukken bij de KvK

Stap 13. Bereken of je nog geld terugkrijgt van de Belastingdienst

Stap 14. Maak een plan voor 2021

Stap 15. Stel je financieel plan op voor 2021

DOWNLOAD JAARAFSLUITINGSINSTRUCTIES IN PDF

Het bericht Jaarafsluiting instructies 2020 verscheen eerst op Boekhouden in Excel.

[UPDATE] Boekhouden in Excel 7.0 met nieuw financieel dashboard

Maak kennis met het nieuwe financieel dashboard! Zoals gebruikelijk vragen we ieder jaar aan onze klanten wat hun wensen zijn voor hun favoriete boekhoudpakket in Excel. We krijgen veel reacties met goede ideeën. Er zitten regelmatig verzoeken tussen van zaken die al kunnen of zijn verwerkt in een vorige update. Niet iedereen stapt dus blijkbaar over op de nieuwste versie. Dat hoeft ook niet.

We hebben veel kunnen realiseren. In dit blogartikel ontdek je alle nieuwe functionaliteiten en verbeteringen van Boekhouden in Excel 7.0 en lees je hoe je kunt updaten naar de nieuwste versie.

DEMONSTRATIEVIDEO 7.0

Bekijk onderstaande video waarin alle (belangrijke) wijzigingen getoond worden.

BELANGRIJKSTE WIJZIGINGEN

Hieronder volgt een korte toelichting op de 5 belangrijkste wijzigingen van Boekhouden in Excel 7.0.

1. Nieuw financieel dashboard

We hebben nog eens goed nagedacht over de informatie die echt belangrijk is voor elke ondernemer. Die informatie krijg je nu overzichtelijk gepresenteerd in het nieuwe financieel dashboard.

Het financieel dashboard is dynamisch. Selecteer de betreffende periode en je krijgt de financiële situatie te zien van je onderneming op dat moment.

Wat is dan die belangrijke informatie?

Status van de omzet, operationele kosten, winst en openstaande facturen (verkoop en inkoop)

De ontwikkeling van het kas- en banksaldo

De cash flow (inkomsten en uitgaven)

Vergelijking van omzet, operationele kosten en resultaat met het budget

Ouderdomsanalyse van openstaande facturen

2. Voorspellingen en waarschuwingen

We speelden al een tijdje met de vraag hoe je boekhouding een voorspellende en waarschuwende rol kan spelen. We identificeerden ongeveer 30 kenmerken en manier waarop jouw eigen boekhouding een waarschuwing of voorspelling kan afgeven. In eerste instantie hebben we 16 kenmerken toegevoegd aan deze nieuwe rapportage. De eerste 11 zijn periode-afhankelijk en de laatste 5 geven een score op basis van het jaartotaal.

Wil jij niet op tijd gewaarschuwd worden of je nog alle rekeningen en belastingen kunt betalen straks? Of dat je voldoet aan het urencriterium? Of hoeveel je nog moet investeren om in aanmerking te komen voor de kleinschaligheidinvesteringsaftrek (KIA)?

Al dit soort voorspellingen en waarschuwingen vind je nu terug in dit overzicht.

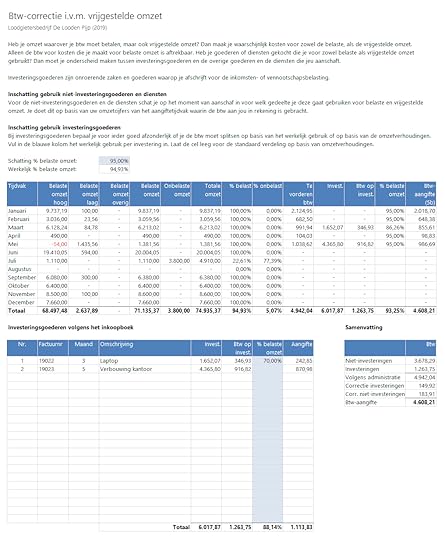

3. Btw-correctie in verband met vrijgestelde omzet

Heb je omzet waarover je btw moet betalen, maar ook vrijgestelde omzet? Dan maak je waarschijnlijk kosten voor zowel de belaste, als de vrijgestelde omzet. Alleen de btw voor kosten die je maakt voor belaste omzet is aftrekbaar. Heb je goederen of diensten gekocht die je voor zowel belaste als vrijgestelde omzet gebruikt? Dan moet je onderscheid maken tussen investeringsgoederen en de overige goederen en de diensten die je aanschaft.

Met deze nieuwe tool maak ook jij snel de btw-correctie in verband met vrijgestelde omzet. De tool herkent automatisch investeringen in het inkoopboek op basis van het grootboekrekening. Je hoeft alleen nog maar het gebruik in te vullen.

4. Aanpassing importmodules

De nieuwe grootboekmutatiekaarten die we in versie 6.0 introduceerden werkten helaas niet optimaal als je gebruik maakte van de importmodules voor bankafschriften. Dit hebben we in versie 7.0 opgelost door de importmodules aan te passen, zodat er nu een nul wordt getoond aan de debet- of creditzijde.

5. Factuur met flexibele kolomindeling

De factuur met flexibele kolomindeling is nog iets flexibeler gemaakt. Vanaf nu kun je er ook voor kiezen of je wel of niet een regelnummer wilt tonen.

Andere wijzigingen?

Alle andere wijzigingen lees je bij Versiebeheer.

DEMONSTRATIE EXCEL WORKX UPDATE TOOL

Bekijk in deze video hoe je jouw gegevens razendsnel en geheel automatisch overzet in de nieuwste versie van Boekhouden in Excel.

VEEL GESTELDE VRAGEN

Moet ik opnieuw betalen voor deze update?

Nee, alle updates van Boekhouden in Excel zijn gratis zolang je een geldige licentie hebt.

Hoe moet ik de nieuwe versie downloaden?

Vanaf nu kun je Boekhouden in Excel 7.0 downloaden via het ledengedeelte van de website of bij jouw downloads in je account. Als je meer dan het standaard aantal regels denkt nodig te hebben, download dan de extra grote variant (met dubbel aantal regels).

Moet ik een nieuwe activatiecode aanvragen voor versie 7.0?

Nee, je kunt gewoon je oude activatiecode gebruiken. Je hoeft geen nieuwe activatiecode aan te vragen.

En mijn maatwerk dan?

Maatwerk wat je in het verleden hebt laten doen, wordt niet automatisch overgenomen. Dit moet je wederom aanvragen en afrekenen of je kunt jouw oude versie blijven gebruiken.

Hoe neem ik versie 7.0 in gebruik?

De meeste mensen stappen per 1/1 over op een nieuwe versie, omdat je dan alleen de vaste gegevens hoeft over te nemen: klanten, leveranciers, producten & diensten, projecten, instellingen en eventueel jouw aangepaste rekeningschema. Maar dankzij de gratis ExcelWorkx Update Tool kun je nu altijd tussendoor overstappen.

Hoe zet ik mijn gegevens over?

Heel makkelijk. Gebruik de nieuwe gratis ExcelWorkx Update Tool. Selecteer je oude bestand met gegevens, selecteer je nieuwe lege template en druk op de kopieerknop.

Ben je eigenwijs en wil je desondanks toch handmatig je gegevens overzetten (of gebruik je een Mac)? Selecteer de gegevens van de witte cellen in een tabblad, bijvoorbeeld de cellen D10 t/m W23 van het tabblad Klanten, rechtermuisklik, kies Kopiëren (of ctrl-C), ga naar cel D10 van het tabblad Klanten in versie 7.0, rechtsklik en HEEL BELANGRIJK! Kies Plakken speciaal, Waarden. Doe dit voor alle groepen van witte cellen per tabblad.

Kunnen jullie dit voor me doen?

Voor een kleine vergoeding van € 50 zetten wij jouw administratie over in de nieuwste versie. We zetten dan ook de door jou aangepaste factuursjabloon over. Bestel dan dit maatwerk.

VERZOEK/IDEEËN?

Kun je deze update waarderen of heb je nog ideeën? Laat s.v.p. hieronder weten wat je ervan vindt. Dat vinden we erg leuk om te lezen en zullen er ook op antwoorden.

Het bericht [UPDATE] Boekhouden in Excel 7.0 met nieuw financieel dashboard verscheen eerst op Boekhouden in Excel.

October 28, 2020

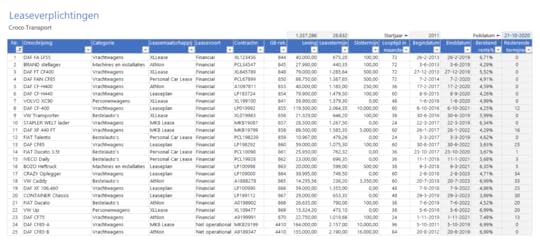

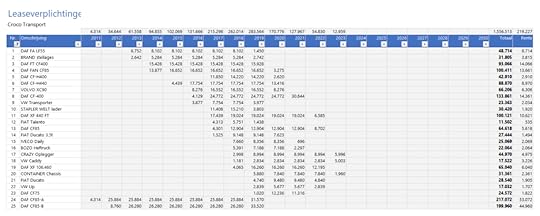

Leasecontracten beheer in Excel

Leasecontracten beheer? Waarom? Hoe? Ben je ondernemer en heb je meerdere leasecontracten lopen voor bijvoorbeeld transport- of andere bedrijfsmiddelen? Dan is het zaak om goed overzicht te houden over je leasecontracten. Het is belangrijk om te weten wanneer leasecontracten aflopen of wat de maandelijkse bedragen zijn die worden afgeschreven van je bankrekening. Effectief leasecontracten beheer geeft je inzicht en rust. Ook kun je kredietverstrekkers en leveranciers direct voorzien van betere informatie.

We ontwikkelden een speciale Excel-template om leasecontracten beheer simpel en overzichtelijk te maken.

Download nu >

Leaseverplichtingen in Excel is een effectief en simpel te gebruiken register voor al je leasecontracten. Hiermee registreer je al je leasecontracten, bereken je leaseverplichtingen per jaar én per maand en volg je de ontwikkeling van de cashflow uit de leaseverplichtingen.

Voordelen Leasecontracten beheer in Excel

Registreer en beheer eenvoudig alle leasecontracten van je onderneming in Excel.

Gebruik deze praktische tool voor het bijhouden van alle leaseverplichtingen in één tabel.

Bereken en controleer de gehanteerde rente en leasetermijnen van leasemaatschappijen.

Zie precies wat het effect van de leaseverplichtingen op je cashflow is (per jaar en per maand).

Reproduceer het amortisatieschema van al je leasecontracten.

Per contract alle belangrijke informatie inzichtelijk, zoals leasetermijn, restschuld en resterende looptijd op een peildatum, betaalde rente etc.

Bespaar tijd en voorkom fouten met dit robuuste ontwerp van dit rekenmodel.

Download nu >

Hoe werkt Leasecontracten beheer in Excel?

Ja navigeert dankzij het topmenu razendsnel door de template. Registreer en analyseer al je leasecontracten in 3 simpele stappen:

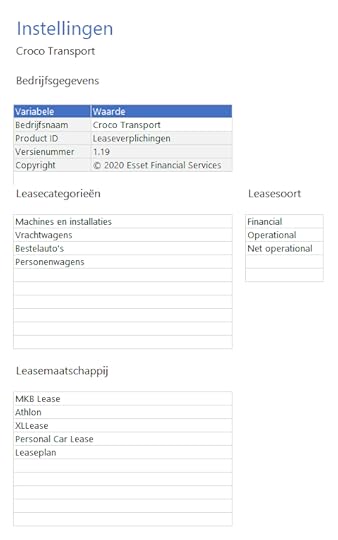

Stap 1. Rekenmodel inrichten

Richt het rekenmodel in conform jouw wensen: vul je bedrijfsnaam in en kies de leasecategorieën en vul de leasesoorten en leasemaatschappijen aan.

Stap 2. Leasecontracten beheer

Registreer nu alle leasecontracten in het register: vul de specificaties per leasecontract, zoals omschrijving, ingangsdatum van het contract en de grootte van de lening, de leasetermijn, categorie, slottermijn en looptijd.

De template laat meteen zien wat de leaseverplichtingen de komende jaren zijn. In de laatste twee kolommen staat hoeveel je tijdens de looptijd betaalt en hoeveel daarvan rente is. En dat kan behoorlijk oplopen zoals je ziet…

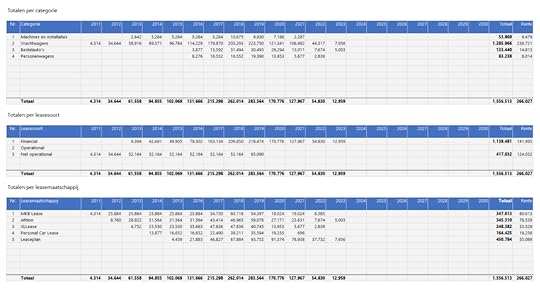

Ook toont de template de totalen per leasecategorie, leasesoort en leasemaatschappij.

Ook toont de template de totalen per leasecategorie, leasesoort en leasemaatschappij.

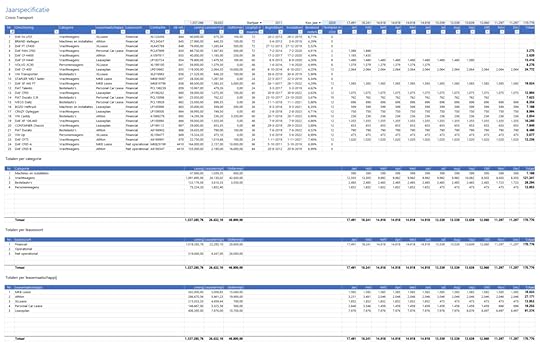

Stap 3. Jaarspecificatie maken

Dit rapport toont de leasebedragen per maand, zodat je direct inzicht krijgt in de cashflow-verplichtingen per maand. Ook hier zijn de totaalberekeningen per categorie, leasesoort en -maatschappij weer aanwezig.

Stap 4. Samenvatting bekijken

Dit overzicht toont de ontwikkeling van de leaseverplichtingen per jaar over een gekozen periode. Zo zie je wanneer je bijvoorbeeld over het hoogtepunt heen bent. En hoeveel je per maand moet betalen over een gekozen jaar.

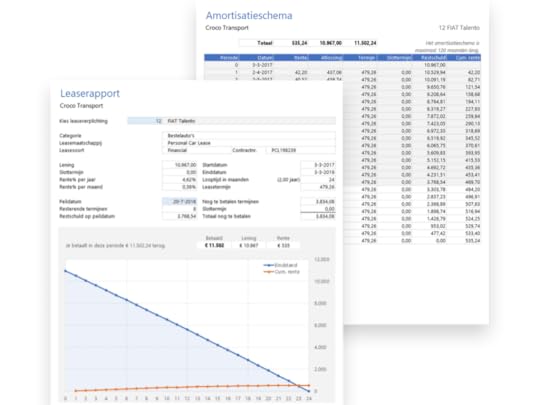

Stap 5. Leaserapport per contract bekijken

Nu heb je de mogelijkheid om het leaserapport per contract op te roepen. Alle gegevens van het betreffende leasecontract worden overzichtelijk weergegeven. Je ziet in de grafiek de afloop van de restschuld en de totaal betaalde rente. Het amortisatieschema wat daar bij hoort is ook klaar. Vul een peildatum in en de restschuld en het aantal resterende termijnen is direct bekend. Ook krijgen de verstreken perioden een grijze achtergrond in het amortisatieschema.

Verwerk nu zelf ook al je leasecontracten in Excel en krijg direct inzicht in je leaseverplichtingen van je bedrijf of die van je klanten! Met dit Excel-sjabloon is leasecontractenbeheer simpel en overzichtelijk.

Download nu >

Meer informatie?

Lees hier meer informatie over leasecontracten.

Het bericht Leasecontracten beheer in Excel verscheen eerst op Boekhouden in Excel.

September 11, 2020

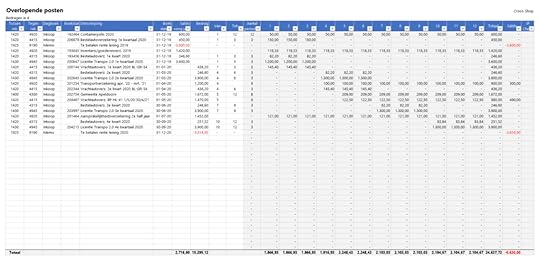

Overlopende activa en passiva beheren in Excel

Overlopende activa en passiva hebben te maken met transacties die over een boekjaar of boekingsperiode heenlopen. Het beheren van deze posten valt niet altijd mee. Sterker nog, ze zijn vaak een bron van ergernis en fouten. Als je deze posten niet goed bewaakt, dan loop je het risico dat je winst lager uitvalt dan gedacht. Met de nieuwe tool Overlopende posten registreer, boek en bewaak je de overlopende posten als een pro!

Bijvoorbeeld: je ontvangt een factuur die (deels) betrekking heeft op volgend jaar. Deze kosten mag je dan niet 100% toerekenen aan het huidige boekjaar. Het deel dat te maken heeft met volgend jaar ‘parkeer’ je dan als ‘vooruitbetaald’ op de balans.

Wat zijn overlopende activa en passiva?

Overlopende posten worden gebruikt voor het verdelen van de kosten of opbrengsten over de periode waarop ze betrekking hebben. Je vindt de overlopende posten op de balans terug onder:

overlopende activa: overige vorderingen, zoals vooruitbetaalde bedragen

overlopende passiva: overige schulden, zoals nog te betalen kosten

Wat zijn overlopende activa?

Op de linkerkant van de balans staan alle bezittingen van je bedrijf (de activa). Eén van de (niet-tastbare) ‘bezittingen’ van een onderneming zijn de overlopende activa. Dit zijn hoofdzakelijk kosten die zijn vooruitbetaald, maar betrekking hebben op een andere periode (bijvoorbeeld volgend jaar). Onder deze transitorische activa vallen ook opbrengsten uit leveringen die (deels) hebben plaatsgevonden, maar waarvan de factuur nog verstuurd moet worden.

Voorbeelden van overlopende activa

Verzekeringspremies: premies die je een jaar vooruitbetaalt. Via overlopende activa boek je ieder maand een deel in de kosten.

Huur: huur die je bijvoorbeeld per kwartaal betaalt. Ook de huurkosten wel je per maand terug zien en niet per kwartaal.

Abonnementen: een lidmaatschap die je voor het hele jaar in een keer betaalt.

Rente opbrengsten: als je geld uitleent, dan boek je bijvoorbeeld maandelijks de rente-ontvangsten die verschuldigd zijn. Echter, als je rente maar 1 keer per jaar in rekening brengt, dan boek je de rente-betalingen die je nog moet ontvangen op de post “Nog te ontvangen rente” in de transitorische activa.

Door gebruik te maken van overlopende activa (zoals ‘Vooruitbetaalde kosten’) verdeel je de kosten netjes over de maanden, zodat je een normaal kostenpatroon krijgt. En kosten die betrekking hebben op het volgende boekjaar drukken zo niet op het resultaat van dit jaar.

Wat zijn overlopende passiva?

Aan de rechterzijde van de balans vind je het vermogen en alle schulden terug van je onderneming. De overlopende passiva bestaan voornamelijk uit kosten waarvan je nog geen factuur hebt ontvangen. Je hebt dus als het ware nog een schuld. Maar onder transitorische passiva vind je ook opbrengsten terug waarvan je het product of de dienst nog moet leveren. In het laatste geval heb je dus nog een ‘schuld’ aan de klant.

Voorbeelden van overlopende passiva

Leasetermijnen: leasetermijnen die je achteraf per kwartaal/jaar betaalt. Via overlopende passiva boek je ieder maand een deel in de kosten.

Accountantskosten: de te verwachten nota van de boekhouder voor het opstellen van de jaarrekening. Deze kosten hebben nog betrekking op het oude jaar.

Contributies: dure lidmaatschappen en contributies die pas in de loop van het jaar in één keer in rekening worden gebracht.

Rente kosten: als je geld leent, dan boek je bijvoorbeeld maandelijks de rente-kosten die verschuldigd zijn. Echter, als je de rentenota aan het einde van het jaar ontvangt, dan boek je de rente maandelijks op de post “Nog te betalen rente” in de transitorische passiva.

Hoe verwerk je overlopende activa en passiva?

Met de tool Overlopende posten verdeel je dus de kosten of opbrengsten over de periode waarop ze betrekking hebben. Als je factuur ontvangt, dan ‘parkeer’ je het bedrag eerst op zo’n ‘tussenrekening’, bijvoorbeeld: 1420 Vooruitbetaalde verzekering.

Daarna boek je via het memoriaalboek iedere periode een stukje in de kosten, zodat de kosten gelijkmatig verdeeld worden over het jaar.

Hoe bewaak je overlopende activa en passiva in Excel?

Als je veel facturen ontvangt die betrekking hebben over meerdere perioden, dan is het bijhouden van al deze bedragen en het netjes verdelen ervan soms een enorme opgave. Daarom maakten wij de tool ‘Overlopende posten‘. Met dit Excel-sjabloon beheer je alle overlopende posten in een handomdraai. De tool is zowel geschikt voor overlopende activa als overlopende passiva. Je kunt het door elkaar heen gebruiken. Hoe werkt het?

Stap 1. Openstaande posten invullen

Vul allereerst de openstaande posten van vorig jaar in (boekdatum en saldo van vorig jaar) voor alle betreffende tussenrekeningen. Loop rustig door je balans en specificeer alle overlopende posten. Draai indien nodig een grootboekmutatiekaart uit van de tussenrekening, zodat je ziet waar het saldo betrekking op heeft. De tussenrekeningen voor overlopende posten vind je bijna altijd onder de kopjes: overige vlottende activa en overige (kortlopende) schulden.

Stap 2. Nieuwe posten opvoeren

Vul nieuwe posten van het huidige boekjaar in (boekdatum van dit jaar en het bedrag). Nu voeg je dus alle nieuwe vooruitbetalingen e.d. toe aan deze lijst. Kies voor de openstaande en nieuwe posten op welke tussenrekening (overlopende activa/passiva) ze zijn geboekt. Geef ook aan op welke rekening de bedragen uiteindelijk terecht moet komen (de tegenrekening). Bij overlopende activa is dat meestal een kostenrekening (4…) en bij overlopende activa een opbrengstrekening (8…).

Stap 3. Verdeling instellen

Bepaal vervolgens hoe de posten verdeeld moeten worden over de perroden. Vul de kolommen Van – Tot in.

1 – 3: Gelijkmatig verdeeld over drie perioden tussen januari en maart (1/3e per maand dus)

4 – : Vanaf april iedere maand 1/12e van het bedag. Er blijft in dit geval dus 3/12e open staan aan het eind van het jaar.

0 – 0: Geen verdeling, het saldo blijft in zijn geheel op de balans staan.

Leeg: Vul je niks in? Dan wordt 1/12e aan iedere maand toegekend vanaf januari (periode 1).

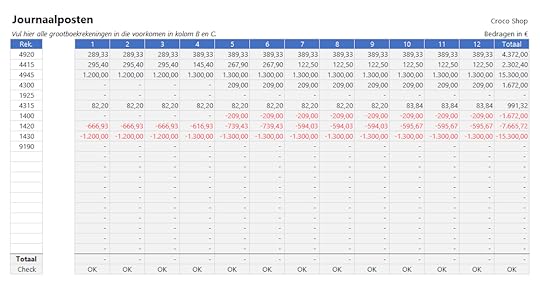

Stap 4. Journaalpost maken

Deze stap is vaak het lastigste. Zelfs ervaren boekhouders gaan hier regelmatig in de fout (myself included). Een fout is snel gemaakt, waardoor je allerlei verschillen krijgt als je het saldo op de tussenrekening moet verklaren. Met deze tool wordt de journaalpost geheel automatisch voor je gemaakt!

Vul alle grootboekrekeningen in die voorkomen in de tabel (de tussenrekeningen en tegenrekeningen). De journaalposten per maand worden automatisch uitgerekend. Heb je een rekening vergeten? Dan word je vanzelf gewaarschuwd. In de kolom JP Check verschijnt dan een kruis (X).

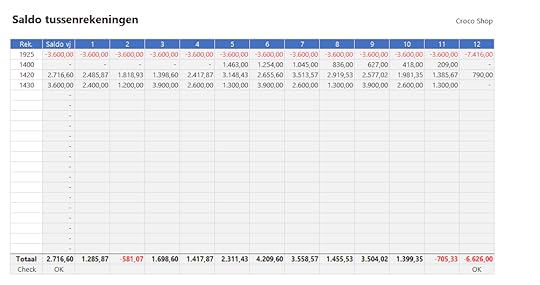

Stap 5. Saldo tussenrekeningen controleren

Nadat je de journaalpost hebt verwerkt in het memoriaalboek van je boekhouding vergelijk je het saldo van de tussenrekeningen (uit je boekhouding) aan de hand van de laatste tabel. Per periode zie je voor iedere tussenrekening wat het saldo moet zijn.

Kies een tussenrekening en het saldoverloop wordt automatisch in de grafiek getoond.

Het bericht Overlopende activa en passiva beheren in Excel verscheen eerst op Boekhouden in Excel.

August 31, 2020

Microsoft sjablonen bevatten juweeltjes, zoals deze Ploegendienst Kalender

Als gebruiker van Excel heb je toegang tot duizenden gratis sjablonen van Microsoft, zoals de Ploegendienst Kalender. Veel mensen weten niet dat Microsoft allerlei Word- en Excel-sjablonen heeft gemaakt voor de meest uiteenlopende toepassingen.

Ze zijn keurig netjes verdeeld in allerlei categorieën, zoals:

Cv’s

Budgetten

Kalenders

Brochures

Nieuwsbrieven

Agenda’s

Financieel beheer etc.

Ik raadpleeg ze regelmatig om inspiratie op te doen, maar ook om mijn Excel-vaardigheden te verbeteren. Want ik leer telkens weer nieuwe creatieve oplossingen voor uitdagingen. Ik maak al meer dan 25 jaar Excel-sjablonen en toch leer ik steeds weer nieuwe (toepassingen van) formules.

Dat is ook het leuke van Excel. Er zijn altijd meerdere oplossingen voor een probleem. Hoe meer kennis je hebt van de mogelijkheden van Excel, hoe groter je oplossingsvaardigheden worden.

Zo ben ik bijvoorbeeld het volgende briljantje tegen gekomen.

Download gratis de aangepaste Ploegendienst Kalender

Ploegendienst Kalender in Excel

Met het gratis sjabloon Ploegendienst Kalender van Microsoft maak je snel en gemakkelijk een roterende planning voor de ploegendiensten. Tot drie verschillende ploegendiensten zie je automatisch met kleurcodes in de agenda voor het gehele jaar.

Met het basismodel van Microsoft:

maak je een roulerend schema voor 3 ploegendienst voor het gehele jaar

bepaal je zelf op welke datum het rooster begint en

kies je eenvoudig het jaar waar het rooster betrekking op heeft.

De originele template Ploegendienst Kalender vind je hier.

Wat heb ik van deze template geleerd?

Het valt niet mee om een eeuwigdurende kalender te maken. Ieder jaar begint op 1 januari, maar niet altijd op dezelfde weekdag (maandag t/m zondag). En niet ieder jaar kent een schrikkeljaar. De maker van deze Ploegendienst Kalender gebruikt op een slimme manier zogenaamde bereiknamen met een formule.

Zo heeft de bereiknaam JanSun1 de volgende formule gekregen.

=DATUM(Kalenderjaar;1;1)-WEEKDAG(DATUM(Kalenderjaar;1;1))+1

Met deze formule bepaal je de laatste zondag van het voorgaande jaar plus 1 dag (want het schema begint op een maandag). In 2020 is dat 30 december 2019. En dat klopt want 1 januari valt in 2020 op een woensdag.

De formule splitsen we even op in 2 gedeeltes om hem beter te begrijpen:

Met het eerste deel – =DATUM(Kalenderjaar;1;1) – bepaal je de datum van 1 januari van het gekozen jaar (2020).

Het tweede deel – -WEEKDAG(DATUM(Kalenderjaar;1;1))+1 – bepaalt de weekdag van die datum. De formule =WEEKDAG() geeft als uitkomst een getal van 1 (zondag) tot en met 7 (zaterdag).

En in de eerste cel van de tabel Januari gebruikt de maker nu een slimme formule om te bepalen of die datum in januari valt of niet. Zo niet, dan wordt er geen output getoond (“”).

=ALS(DAG(@JanSun1)=1;””;ALS(EN(JAAR(@JanSun1+1)=Kalenderjaar;MAAND(@JanSun1+1)=1);@JanSun1+1;””))

Hoe werkt de template Ploegendienst Kalender verder?

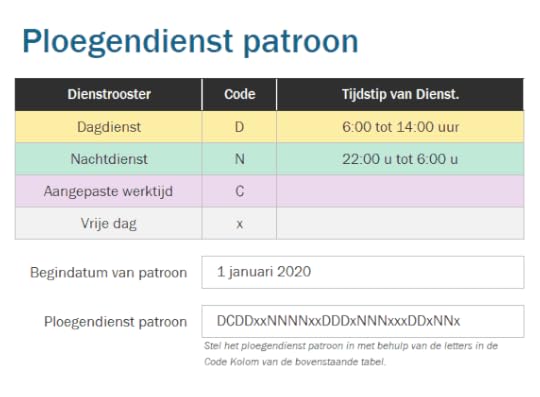

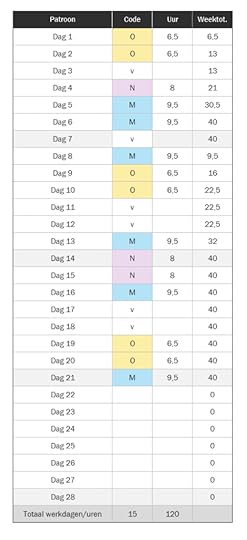

Om vervolgens de ploegendiensten in te vullen, maakt de template gebruik van een patroon met codes. Deze codes komen overeen met de diensten.

In onderstaand voorbeeld is er sprake van een Dagdienst (D), Nachtdienst (N), Aangepaste werktijd (C) of een Vrijde dag (v).

Door het invullen van een patroon van codes vult de template haarfijn het ploegendienst patroon in.

Het enige wat je hoeft te doen is het instellen van de begindatum van het patroon (1 januari 2020) en een reeks codes (DDDDxxNNNNxxDDDxNNNxxxDDxNNx).

Wat heb ik aangepast?

Iedere template is voor verbetering vatbaar. Download hier onze aangepaste versie van de Ploegendienst Kalender (zoals hieronder beschreven).

Wij updaten al onze producten met enige regelmaat. En dat gebeurt dikwijls na feedback van klanten. Sterker nog, we maken compleet nieuwe producten op basis van hun reacties.

Download gratis Ploegendienst Kalender+

Ik heb deze template uitgebreid met de volgende extra functionaliteiten:

automatische codering van het ploegendienstpatroon via een invoertabel

berekening van de duur van de diensten (o.b.v. begin- en eindtijden)

enkele automatische controles op de arbeidstijdenwet

berekening van weektotalen

toevoeging van weeknummers

Download gratis Ploegendienst Kalender+

In de aangepaste versie gebruik ik de volgende codes:

Ochtenddienst (O)

Middagdienst (M)

Nachtdienst (N) of een

Vrijde dag (v).

Ik vul nu ook de begin- en eindtijd in van iedere dienst in, zodat de duur ervan dan automatisch wordt uitgerekend. Theoretisch kunnen er meer dan 24 uur in een dag zitten als je overlappende diensten hebt.

De template controleert of een dienst niet langer dan 12 uur duurt. Dat mag namelijk niet volgens de arbeidstijdenwet. Een nachtdienst mag namelijk niet langer dan 10 uur duren. Ook dit checkt de template. Ik kan nog meer automatische controles op naleving van de arbeidstijdenwet in kunnen bouwen, maar dan heb ik nu achterwege gelaten.

Ook het invullen van het ploegendienstpatroon is anders. Ik koos ervoor om een code per dag in te vullen in onderstaande tabel. Dit heeft enkele voordelen:

Ook het invullen van het ploegendienstpatroon is anders. Ik koos ervoor om een code per dag in te vullen in onderstaande tabel. Dit heeft enkele voordelen:

Je krijgt een beter beeld van het patroon per dag/per week.

Je ziet direct het totaal aantal uren (per week).

En hebt betere controle op naleving van de arbeidstijdenwet.

Op basis van je input vult het sjabloon nu zelf het ploegendienst patroon.

Download gratis Ploegendienst Kalender+

Het bericht Microsoft sjablonen bevatten juweeltjes, zoals deze Ploegendienst Kalender verscheen eerst op Boekhouden in Excel.